Negli Stati Uniti è iniziato il conto alla rovescia verso una recessione

Una recessione negli Stati Uniti è estremamente probabile, e l’inflazione e gli alti livelli dei tassi sembrano destinati a durare. C’è di buono che una contrazione economica dovrebbe giocare a favore degli investimenti value, afferma Mike Mullaney, Director of Global Markets Research di Boston Partners.

Sommario

- Un’ampia gamma di indicatori segnala una recessione imminente negli Stati Uniti

- Causare disoccupazione per arginare l’eccesso di domanda è una soluzione politicamente impopolare

- L’inflazione è qui per rimanere, ma i titoli value sono destinati a fare bene

Secondo Mullaney, i fattori tradizionali che di solito preludono a una recessione sono ben consolidati e la Federal Reserve si trova in una posizione scomoda, dovendo affrontare una recessione alimentata da un’impennata della spesa per consumi, per ridurre la quale è necessario un aumento della disoccupazione.

Il rovescio della medaglia per gli investitori value di lunga data, come Boston Partners, è che le recessioni sono storicamente favorevoli per lo stile value, che punta a individuare le aziende il cui vero potenziale non si riflette nelle valutazioni .

“Tutti i principali indicatori segnalano l’arrivo di una recessione, primo tra tutti l’inversione della curva dei rendimenti nel mercato obbligazionario”, afferma Mullaney. “Il secondo fattore è l’offerta di moneta misurata dall’aggregato M2, che è scesa precipitosamente rispetto all’anno scorso ed è ora in territorio negativo. Storicamente una contrazione di M2 di tale entità è sempre stata seguita da una recessione.”

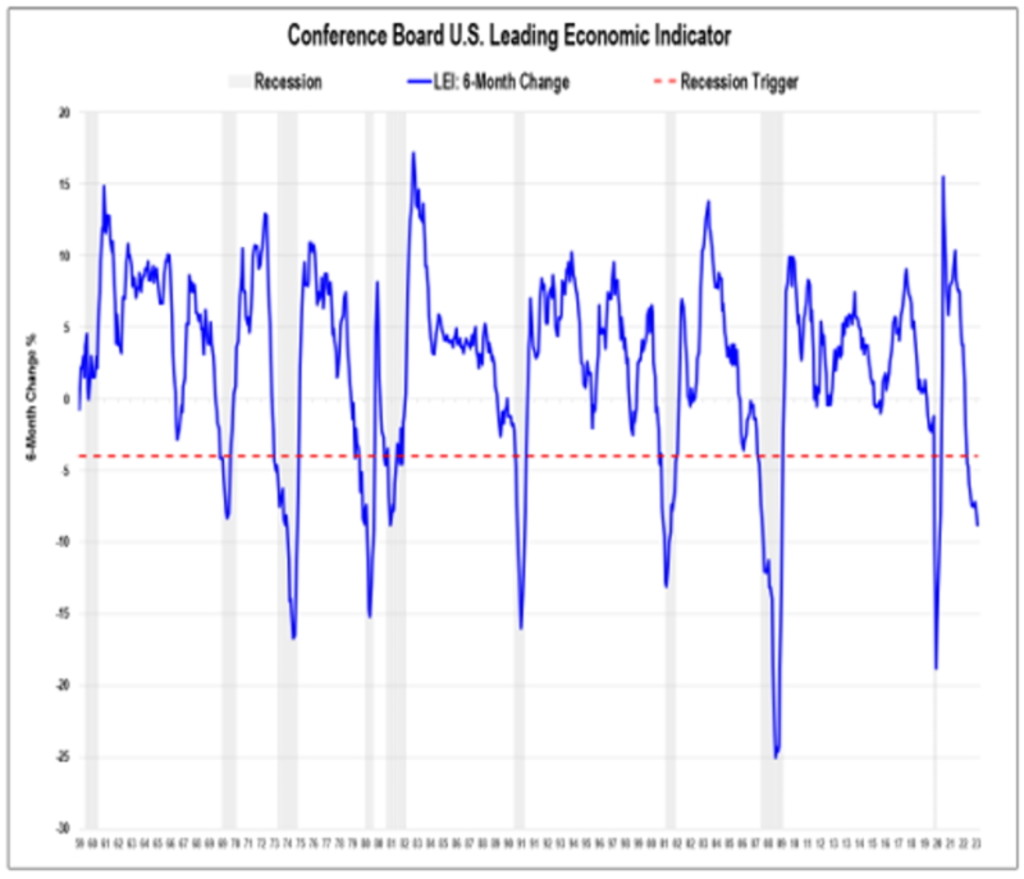

“Il terzo fattore è rappresentato dagli indicatori anticipatori del Conference Board, una serie di dieci indicatori sottostanti che è in calo dell’8% anno su anno in termini annualizzati su sei mesi. In passato una flessione del 4% ha innescato una recessione, e ora siamo al doppio di questo livello.”

Il Conference Board US Leading Economic Indicator. Fonte: Conference Board

Le basi per una recessione sono state gettate nel 2022, quando l’inflazione a doppia cifra innescata da anni di tassi d’interesse a zero e di quantitative easing si è scontrata con la crisi degli approvvigionamenti energetici e alimentari seguita all’invasione russa dell’Ucraina. Questo ha spinto quasi tutte le banche centrali mondiali ad alzare aggressivamente i tassi d’interesse, allo scopo di ridurre il potere di spesa dei consumatori e raffreddare la domanda in modo da frenare la crescita dei prezzi.

Tuttavia, la spesa per consumi rimane robusta e la disoccupazione non accenna a diminuire, poiché le imprese hanno offerto generosi aumenti di stipendio per trattenere il proprio personale. Si è creata così una situazione in cui il settore dei servizi – di solito il primo a cedere sotto il peso di un’inflazione elevata e di una minaccia di recessione – non mostra alcuna crepa.

“I consumi sono ancora molto sostenuti, il tasso di disoccupazione si attesta al 3,4%, i salari continuano a crescere – in pratica a un tasso del 5% e oltre in questo momento – per cui i consumatori non accusano particolari difficoltà”, osserva Mullaney. “I consumi, peraltro, rappresentano oltre il 70% del PIL statunitense. Sembra quindi che ci vorrà molto più tempo del solito prima che si manifesti una recessione.”

“In passato, ogni volta che gli indicatori del Conference Board hanno virato in negativo, gli Stati Uniti sono entrati in recessione con un ritardo compreso tra 2 e 18 mesi. I primi dati negativi sono arrivati nel dicembre 2021. È nel corso dell’estate, quindi, che dovremmo iniziare a osservare una contrazione significativa della crescita economica statunitense.”

Combattere l’inflazione è un compito arduo

Sarà molto difficile affrontare l’alta inflazione con gli strumenti tradizionali di politica monetaria, avverte Mullaney. “Sono pessimista sull’inflazione”, afferma. “Una ricerca basata su 52 anni di dati relativi a 14 diversi mercati sviluppati ha dimostrato quanto l’inflazione tenda a consolidarsi quando supera determinati livelli.”

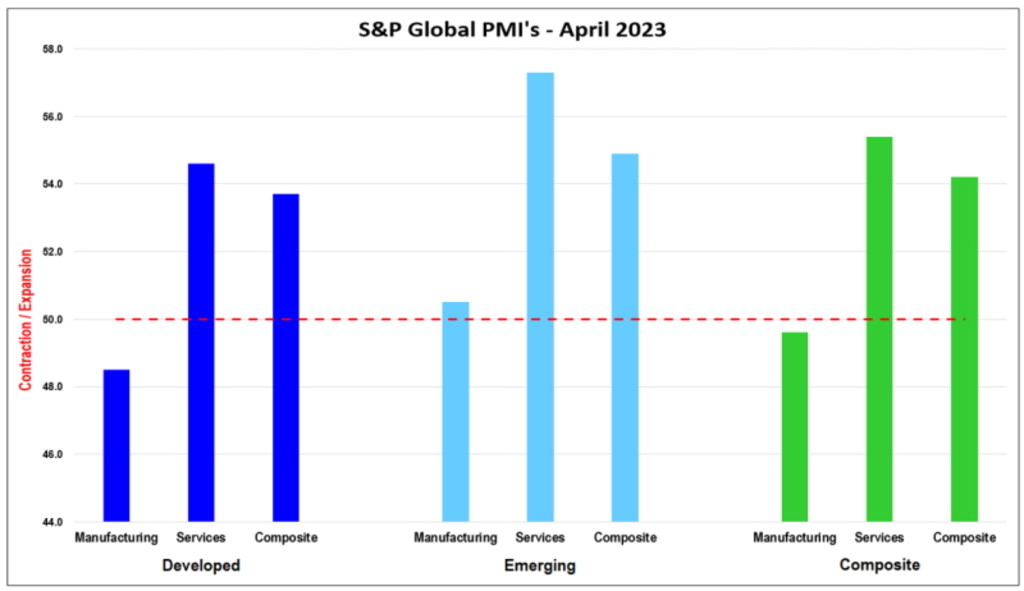

Con un PMI inferiore a 50, il settore manifatturiero è in contrazione, mentre il terziario è ancora forte. Fonte: Bloomberg, S&P Global

“Secondo una regola approssimativa, una volta superato l’8% – come accaduto in effetti a livello globale – servono in media 11 anni per tornare al 3%. Parliamo dunque di un’inflazione elevata e persistente. Passare dall’8% al 5% si rivelerà molto più facile che passare dal 5% al target d’inflazione della Fed.”

“Credo anche che i tassi d’interesse rimarranno elevati a lungo. Se si utilizza il metodo convenzionale di considerare la differenza tra il rendimento dei Treasury a 10 anni e il CPI, i rendimenti reali sono ancora negativi, ma potrebbero tornare in positivo entro fine anno se l’inflazione dovesse scendere.”

Leggi gli ultimi approfondimenti

Iscriviti alla nostra newsletter per ricevere aggiornamenti sugli investimenti e le analisi dei nostri esperti.

Necessario un aumento della disoccupazione

Tuttavia, la soluzione del problema dell’inflazione richiederebbe in teoria qualcosa di politicamente impopolare, ovvero un aumento del tasso di disoccupazione. Secondo i calcoli del Congressional Budget Office (CBO), il tasso di disoccupazione associato a un’inflazione stabile (NAIRU) è pari al 4,3%.

“Attualmente la disoccupazione è al 3,4%, quindi siamo ancora lontani da quel livello”, rileva Mullaney. “In questo caso, una regola approssimativa stabilisce che la disoccupazione dovrebbe aumentare di almeno 0,5 punti percentuali, salendo come minimo al 3,9%, prima che possa iniziare a fare la differenza. Di solito, la Fed interrompe davvero i rialzi dei tassi quando il tasso di disoccupazione è salito dello 0,7%.”

“Di conseguenza, la Fed deve provocare un aumento del tasso di disoccupazione per favorire l’erosione della domanda necessaria a ridurre le spinte inflazionistiche. Crediamo che il presidente della Fed Jerome Powell non sarebbe in grado di resistere a quel genere di pressioni politiche se lo facesse.”

“Il CPI complessivo scenderà velocemente, ma l’attenzione va posta sull’inflazione di fondo, che al momento è pari al 4,6%. La Fed non raggiungerà il suo obiettivo del 2% in assenza di una recessione, chiaro e semplice.”

Investimenti value e growth a confronto

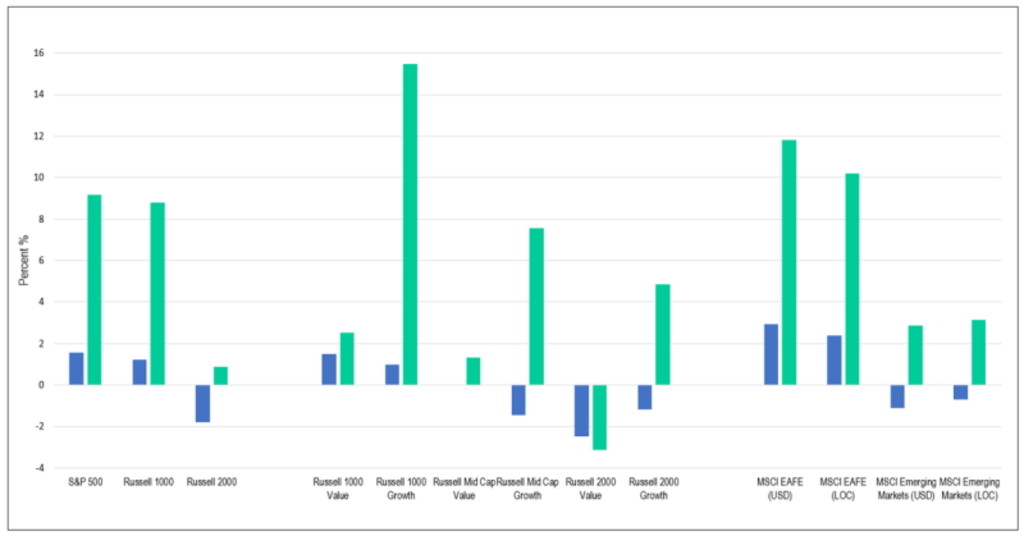

L’entrata in recessione sarebbe di buon auspicio per gli investimenti growth, che sono stati la forza dominante nei 12 anni successivi alla grande crisi finanziaria. Dall’annuncio dei primi vaccini, avvenuto a fine 2020, fino all’inizio del 2023, gli investitori hanno invece privilegiato il fattore value.

Value vs. growth in aprile (linee blu) e da inizio anno (linee verdi): lo stile growth ha avuto la meglio nel 2023. Fonte: Bloomberg

“Gli investimenti growth danno sempre buoni risultati nei periodi di scarsa crescita”, afferma Mullaney. “In queste fasi i titoli tecnologici registrano ottime performance, perché nelle percezioni di tutti è lì che si trova la crescita.”

“La tecnologia è diventata sinonimo di qualità. Gli investimenti orientati alla qualità e alla crescita stanno dando buoni risultati e non prevedo cambiamenti fino all’inizio di una recessione.”

Due sviluppi attesi

“Quando l’economia uscirà dalla recessione, accadranno due cose. I tassi d’interesse reali saranno più alti del livello osservato negli ultimi 10-12 anni, e gli investimenti value danno buoni risultati quando i tassi reali sono elevati. Lo stile value genera buone performance anche con livelli elevati d’inflazione, e non credo che torneremo presto verso il target del 2%.”

“Come sempre, gli investimenti value richiedono una buona dose di pazienza. Lo stile value non è una strategia di trading, ma una strategia di investimento, che impiega più tempo dello stile growth a dare i suoi frutti. Gli investimenti growth presentano generalmente una maggiore volatilità, ma danno risultati molto prima.”

“Forse la citazione più calzante proviene da Warren Buffett, famoso per essere un gestore value. Alla domanda “Qual è il suo orizzonte d’investimento preferito?”, ha risposto: ‘L’eternità!’”.