最新のインサイトを受け取る

投資に関する最新情報や専門家の分析を盛り込んだニュースレター(英文)を定期的にお届けします。

Portfolio management is all about trading off expected return and risk. The key ingredient to measuring and managing portfolio risk is the variance-covariance (VCV1) matrix which needs to be estimated for the given investment universe.

At its core, the VCV informs about assets’ riskiness and their inter-dependencies, as measured by their variance and covariance, respectively. The natural candidate to use is the sample covariance matrix; however, this estimator is prone to error and not suitable when the number of assets under consideration is large, as is often the case when optimizing equity portfolios. To this end the academic literature proposes myriad alternative VCV estimators to address these limitations. But how can we best evaluate the practical relevance of a given VCV estimator?

In a recent research paper, quant researchers Clint Howard, Maarten Jansen, Harald Lohre, and M. Sipke Dom set out to answer this question, putting a wide range of alternative VCV estimators to the practical test. Importantly, they challenge the common academic practice of evaluating the relevance of novel VCV estimators using the unconstrained global minimum variance (GMV) portfolio. Indeed, when validating VCV estimators based on the ex-post volatility of this portfolio, the researchers confirm the academic backing for considering shrinkage and covariance dynamics in modelling the VCV for equity portfolio construction.

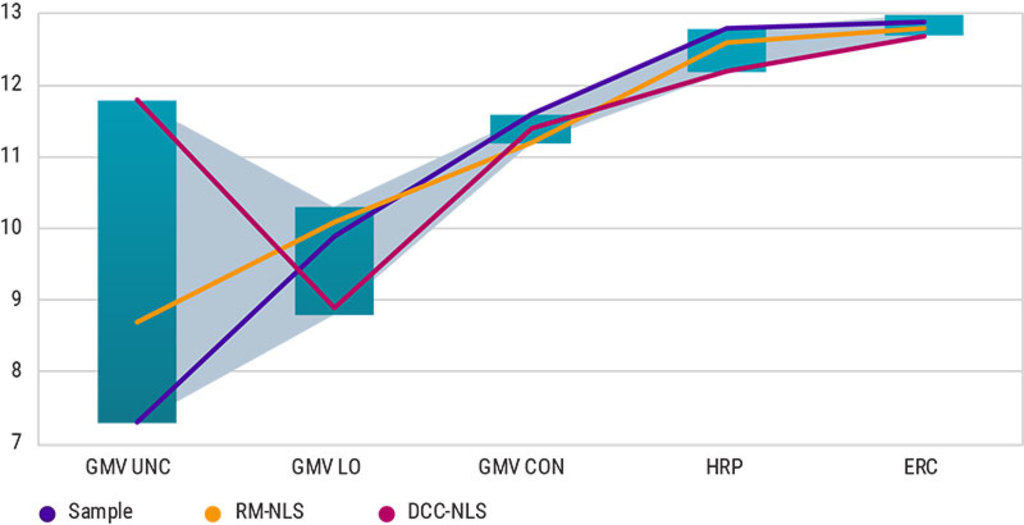

This is evident in the leftmost bar of the below figure that highlights a wide range of volatility outcomes for unconstrained GMV portfolios that differ only in the choice of underlying VCV estimator. Yet, these portfolios are often impractical due to their high leverage, concentration, turnover, and transaction costs. The researchers therefore investigated how the opportunity set for volatility improvement changes when making the GMV test portfolios more investable. Although long-only constrained GMV portfolios still allow for meaningful volatility improvements, their overly concentrated stock allocation calls for further constraining portfolio weights.

Source: Robeco 2024

Resorting to truly investible GMV portfolios, the researchers reveal a considerably reduced opportunity set for alternative VCV estimators. Similar findings hold for alternative risk-based portfolio construction approaches, such as risk parity portfolios that aim to maximize portfolio diversification.

These findings highlight the discrepancies between the optimal VCV matrix estimator across different portfolios, suggesting that what works best for an unconstrained GMV portfolio may not hold under more realistic conditions with significant investment constraints. Such realistic test portfolios suggest that the overall room for improvement from a given VCV estimator is limited. Nevertheless, statistically significant improvements can still be made under the right circumstances.

Read the full paper on SSRN.

1From Investopedia: ‘Variance refers to the spread of a data set around its mean value, while a covariance refers to the measure of the directional relationship between two random variables… Variance is used by financial experts to measure an asset's volatility, while covariance describes two different investments' returns over a period of time when compared to different variables.’

投資に関する最新情報や専門家の分析を盛り込んだニュースレター(英文)を定期的にお届けします。

当資料は情報提供を目的として、Robeco Institutional Asset Management B.V.が作成した英文資料、もしくはその英文資料をロベコ・ジャパン株式会社が翻訳したものです。資料中の個別の金融商品の売買の勧誘や推奨等を目的とするものではありません。記載された情報は十分信頼できるものであると考えておりますが、その正確性、完全性を保証するものではありません。意見や見通しはあくまで作成日における弊社の判断に基づくものであり、今後予告なしに変更されることがあります。運用状況、市場動向、意見等は、過去の一時点あるいは過去の一定期間についてのものであり、過去の実績は将来の運用成果を保証または示唆するものではありません。また、記載された投資方針・戦略等は全ての投資家の皆様に適合するとは限りません。当資料は法律、税務、会計面での助言の提供を意図するものではありません。 ご契約に際しては、必要に応じ専門家にご相談の上、最終的なご判断はお客様ご自身でなさるようお願い致します。 運用を行う資産の評価額は、組入有価証券等の価格、金融市場の相場や金利等の変動、及び組入有価証券の発行体の財務状況による信用力等の影響を受けて変動します。また、外貨建資産に投資する場合は為替変動の影響も受けます。運用によって生じた損益は、全て投資家の皆様に帰属します。したがって投資元本や一定の運用成果が保証されているものではなく、投資元本を上回る損失を被ることがあります。弊社が行う金融商品取引業に係る手数料または報酬は、締結される契約の種類や契約資産額により異なるため、当資料において記載せず別途ご提示させて頂く場合があります。具体的な手数料または報酬の金額・計算方法につきましては弊社担当者へお問合せください。 当資料及び記載されている情報、商品に関する権利は弊社に帰属します。したがって、弊社の書面による同意なくしてその全部もしくは一部を複製またはその他の方法で配布することはご遠慮ください。 商号等: ロベコ・ジャパン株式会社 金融商品取引業者 関東財務局長(金商)第2780号 加入協会: 一般社団法人 日本投資顧問業協会

重要なお知らせ 当社や当社役職員を装ったSNSアカウントやウェブサイト等を使った投資勧誘にご注意ください さらに表示