De basisrente blijft niet eeuwig hoog, waardoor beleggers traditionele strategieën zoals spaarrekeningen, geldmarktfondsen en andere liquide kortetermijnbeleggingen moeten heroverwegen. Een voorzichtige assetallocatiestrategie, met spreiding over verschillende beleggingscategorieën op basis van risicotolerantie en beleggingshorizon, wordt essentieel. Hoe moeten beleggers hun portefeuilles positioneren naar aanleiding van de creditmarkten?

Voordat we beslissingen nemen over de optimale creditallocatie in onze multi-assetstrategieën, moeten we eerst bekijken welke mix van beleggingscategorieën waarschijnlijk het beste risicogecorrigeerde rendement oplevert voor beleggers. In alle aspecten van het leven richten we ons op waar voor ons geld, en op beleggingsgebied zou dat niet anders moeten zijn. Meer risicogevoelige beleggers willen voldoende gecompenseerd worden wat betreft het rendement voor iedere extra eenheid risico die ze nemen. Drie factoren spelen een belangrijke rol in de optimale allocatie:

Het verwachte risico en rendement voor elke beleggingscategorie

De mogelijkheden voor actief beheer in verschillende beleggingscategorieën

De diversificatievoordelen van het combineren van verschillende beleggingscategorieën

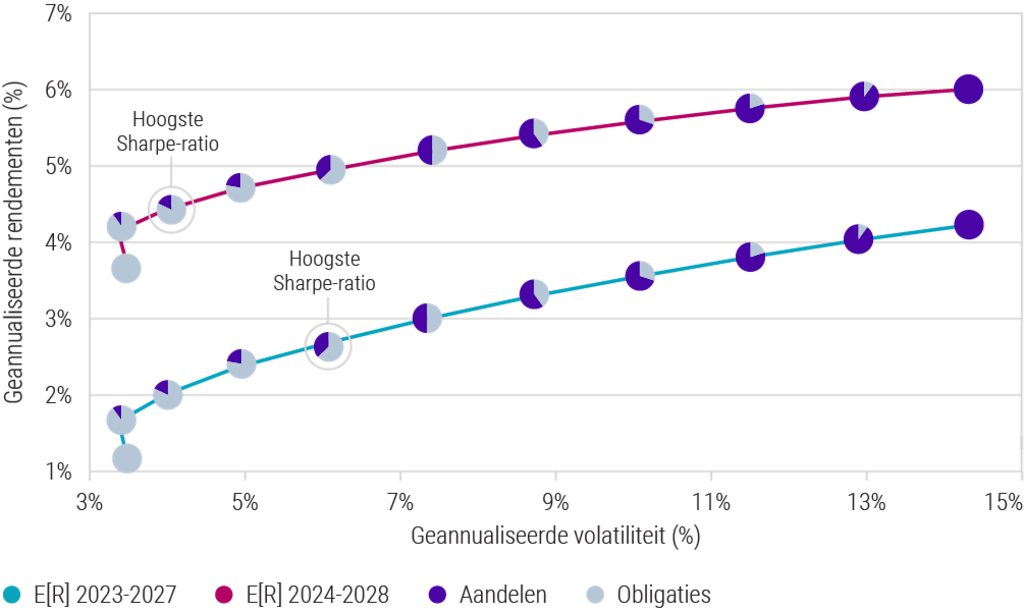

Elk jaar publiceert Robeco zijn 5-year Expected Returns voor alle belangrijke beleggingscategorieën, waarbij het waarderingen, macro-economische scenario's en klimaatfactoren in overweging neemt. De laatste voorspellingen van Robeco wijzen erop dat een mix van 25% aandelen en 75% obligaties de komende vijf jaar het beste risicogecorrigeerde rendement oplevert. Deze allocatie wordt weerspiegeld in onderstaande grafiek met de efficient frontier van obligaties en aandelen. Een andere interessante observatie is dat dit onderzoek pleit voor een toename van 20% in de allocatie van obligaties ten koste van aandelen ten opzichte van vorig jaar. Dit is deels een afspiegeling van het feit dat de waarderingen voor het meest geconcentreerde deel van de aandelenmarkten hun historische piek naderen. De asymmetrie tussen het opwaartse en neerwaartse potentieel van aandelen vormt daardoor een grotere uitdaging dan op dit moment het geval is bij credits. De creditspreads bevinden zich in een goede positie en zijn niet superkrap, en voor het grootste deel moeten investmentgradebedrijven het herfinancieringsrisico beheren, iets wat veel bedrijven later zullen doen. Dus voor beleggers die weer willen overstappen van cash naar de markt, lijkt de 25% aandelen/75% obligatie-allocatie optimaal.

Efficient frontier van obligaties en aandelen voor Expected Returns 2023-27 vs. 2024-28

Bron: Robeco, per september 2023. Opmerking: volatiliteit gebaseerd op gemiddelde historische gegevens van oktober 2000 tot september 2023. Aandelen worden vertegenwoordigd door de MSCI AC World Index en obligaties door de Bloomberg Global Aggregate Corporate Index en de Bloomberg Global Aggregate Treasury Index. Bij portefeuilleoptimalisatie combineren we de 5-year Expected Returns met stabiel rendement op lange termijn.

De mogelijkheden voor actief beheer in verschillende beleggingscategorieën

Als we de assetallocatie binnen een multi-assetportefeuille optimaliseren voor een bepaald risiconiveau, verwachten we alpha voor elke actieve beleggingsstrategie waarin we beleggen. Dit weerspiegelt onze overtuiging in het onderliggende beleggingsteam, wat leidt tot een score van 1-5 op basis van een mix van kwantitatief en kwalitatief onderzoek. Vervolgens gebruiken we die informatie in combinatie met onze visie op de vooruitzichten voor excess return in elke beleggingscategorie. Onze multi-assetstrategie werkt vaak binnen een beperkt algemeen risico- en vergoedingenbudget, iets wat een zo efficiënt mogelijke balans tussen deze tegenstrijdige elementen vereist. In onze 5-year Expected Returns van 2023 hebben we gemeten welk percentage actieve managers de equivalente passieve tracker versloeg in wereldwijde credits (afgedekt naar EUR) ten opzichte van gebalanceerde Amerikaanse largecapaandelen, de twee grootste bouwstenen van beleggingscategorieën. Het grote verschil in de set kansen laat zien dat de vooruitzichten voor excess return in wereldwijde credits een positief effect hebben op de omvang van de allocatie naar wereldwijde credits in onze multi-assetstrategie.

De diversificatievoordelen van het combineren van verschillende beleggingscategorieën

Historisch gezien levert het combineren van verschillende beleggingscategorieën diversificatie op, en daarmee een beter risicogecorrigeerd rendement. Er is echter een uitzondering op de regel. Tijdens periodes met hoge inflatie ontstaat doorgaans namelijk een correlatie tussen beleggingen – zoals we de afgelopen twee jaar hebben gezien. Vooruitkijkend verwachten we echter dat de diversificatievoordelen terugkeren. Voor de komende vijf jaar gaan we uit van een kerninflatie van zo'n 2,5%-3% en historisch gezien is dat een niveau waarop diversificatie tussen obligaties en aandelen wordt ondersteund. Voor beleggers die minder risico willen nemen, zou een multi-assetportefeuille met een meerderheidsallocatie naar obligaties goed moeten uitpakken.

Climate Global Credits IH EUR

- Performance 3y (31-1)

- 2,86%

- morningstar (31-1)

- SFDR (31-1)

- Article 9

- Dividenduitkerend (31-1)

- No

- Actuele koers (3-3)

- 91,22

Bekijk alle artikelen in deze reeks

Kans: Creditbeleggen

Profiteren van credits