Actieve creditbeleggers voegen doorgaans de meeste waarde toe via bottom-upeffectenselectie, maar wij zijn ervan overtuigd dat ook een top-downvisie essentieel is voor duurzame outperformance in creditportefeuilles. Verschillende fases in de kredietcyclus vragen om wisselende risicoposities. Hoe passen wij de beta aan om het risico te beperken en kansen te benutten?

Voor actieve creditbeleggers is het essentieel om het risicoprofiel van de portefeuille op zo'n manier te sturen dat ze het relatieve rendement in een positief obligatieklimaat optimaliseren en tegelijkertijd ook de negatieve impact tijdens ongunstige marktomstandigheden beperken. Onze top-downbenadering draait om kwartaalbijeenkomsten over de creditvooruitzichten, oftewel de Credit Quarterly Outlook. Tijdens deze bijeenkomsten voeren de leden van ons Credit-team diepgaande discussies, waarbij opvattingen over zowel de markt- als de macro-economische omgeving kritisch tegen het licht worden gehouden. In deze discussies ligt de nadruk op drie belangrijke factoren die bepalend zijn voor de creditmarkt: fundamentals, waarderingen en technische marktfactoren. Denk bij dit laatste aan de positionering van beleggers, geldstromen en marktliquiditeit.

De Credit Quarterly Outlook dient als waardevolle input voor de positionering in de marktcyclus. Op basis van hun beoordeling van de aantrekkelijkheid van de markt bepalen creditportefeuillemanagers de algehele risicopositionering van portefeuilles, die wordt gedefinieerd als de beta van de portefeuille. Deze beta wordt berekend door de Duration Times Spread (DTS) van de portefeuille te delen door de DTS van de relevante marktindex. Als de top-downvisie wijst op een voorkeur voor hoger risico, verhogen de portefeuillemanagers de beta van de portefeuille tot boven 1. Omgekeerd kan bij een defensievere risicohouding de beta van de portefeuille worden teruggebracht tot 1 of minder dan 1.

Strategische betapositionering: reageren op de dynamiek van de creditmarkten

De beta kan worden aangepast door specifieke strategieën op te nemen in creditportefeuilles. Voor een hogere beta zouden bedrijfsobligaties met een hogere creditspread, off-benchmarkposities zoals Additional Tier-1 CoCo's, of obligaties met een hogere spreadduration dan de index aan de portefeuille toegevoegd kunnen worden. Omgekeerd kan de beta worden verlaagd via regelrechte risicoafbouw, of door obligaties van hogere kwaliteit met een lagere creditspread en/of korterlopende obligaties toe te voegen. Daarnaast is efficiënt beheer van de beta ook mogelijk door gebruik te maken van creditindexderivaten, zoals CDX of iTraxx. Het voordeel van deze strategie is de snelheid en kostenefficiëntie in vergelijking met het gebruik van contante obligaties.

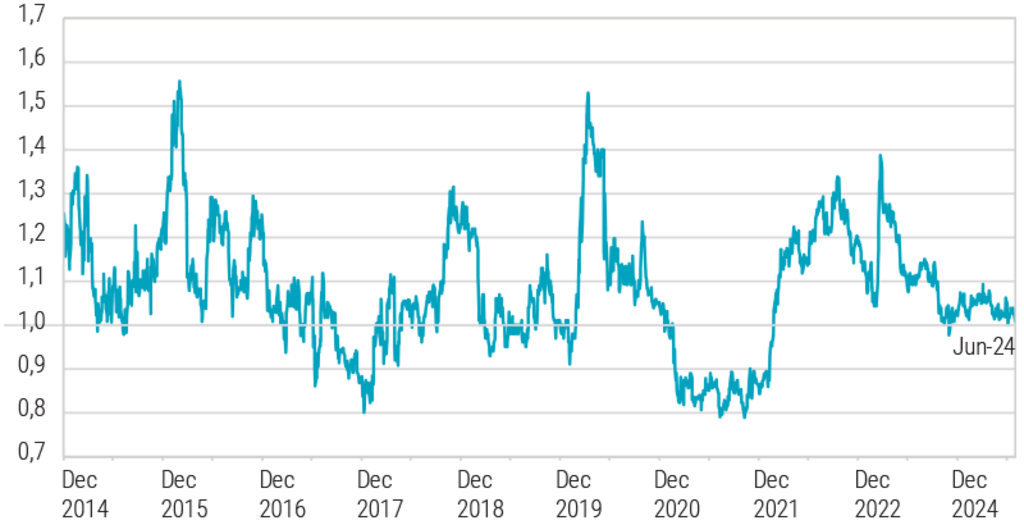

Onderstaande grafiek geeft de betapositionering weer van Robeco's Global Credits-strategie sinds 2014. Zoals te zien is, vond er in het eerste kwartaal van 2021 een verandering plaats in de betapositionering. De portefeuillemanagers kozen op basis van hun top-downvisie voor een defensievere risicopositionering. Uit hun beoordeling kwam naar voren dat de waarderingen van credits krap waren en niet meer voldoende rekening hielden met mogelijke risicoscenario's. Om de beta van de portefeuille te verlagen werden bedrijfsobligaties van hoge kwaliteit met een lagere spread gekocht. Daarnaast werd op de bredere markt bescherming gekocht met behulp van indexderivaten. Als gevolg van deze acties werd de beta van de portefeuille teruggebracht tot minder dan 1.

De historische betapositionering van Robeco's Global Credits-strategie

Bron: Robeco, juli 2024.

Daarnaast vond ook in het eerste kwartaal van 2023 een wezenlijke verandering plaats in de betapositionering. In deze periode namen de portefeuillemanagers een defensieve houding aan, zoals blijkt uit de portefeuillebeta die dicht bij 1 lag. In maart van dat jaar waren we echter getuige van een forse stijging van de creditspreads, met name bij bankobligaties, na problemen bij Amerikaanse regionale banken en Credit Suisse. De uitgelopen creditspreads leverden aantrekkelijke waarde op, vooral in bankobligaties. Voortbordurend op de positieve kijk van het team op de grotere systeembanken in Europa hebben we strategisch achtergestelde bankobligaties toegevoegd aan de portefeuille. Door deze toevoeging van bankobligaties met een hogere spread liep de portefeuillebeta op naar 1,4.

Voor het beheer van een creditportefeuille is een top-downvisie essentieel. Deze benadering zorgt ervoor dat de portefeuille consistent sterke prestaties levert ten opzichte van de markt in verschillende marktcycli. Actief betabeheer vormt een waardevolle aanvulling op de bottom-upselectie van credits. Het houden van kwartaalbijeenkomsten over de creditvooruitzichten, waarin de fundamentals, waarderingen en technische marktfactoren onder de loep worden genomen, zorgt ervoor dat ons Credit-team alert en geïnformeerd blijft en klaar staat om het risicoprofiel van portefeuilles aan te passen aan de verschillende marktomstandigheden. De tactische aanpassingen in de creditexposure en spreadduration stellen ons in staat om de balans tussen het nastreven van outperformance in gunstige omstandigheden en het beperken van risico tijdens marktdalingen actief te beheren.

Climate Global Credits IH EUR

- Performance 3y (31-1)

- 2,86%

- morningstar (31-1)

- SFDR (31-1)

- Article 9

- Dividenduitkerend (31-1)

- No

- Actuele koers (5-3)

- 91,00

Bekijk alle artikelen in deze reeks

Kans: Creditbeleggen

Profiteren van credits