Le turbolenze che hanno investito il sistema bancario statunitense nel 2023 hanno causato il maggiore sconvolgimento nei sistemi finanziari dai tempi della crisi finanziaria globale. Questi avvenimenti hanno inciso sulla percezione del rischio, sulle valutazioni dei mercati del credito e sulle dinamiche normative. Soprattutto, hanno sollevato dubbi sulla stabilità del settore bancario. Anche se ci siamo lasciati alle spalle gran parte di questo sconvolgimento, si pone comunque la domanda: le obbligazioni finanziarie europee sono opportunità sottovalutate o trappole di valore con problemi fondamentali nascosti?

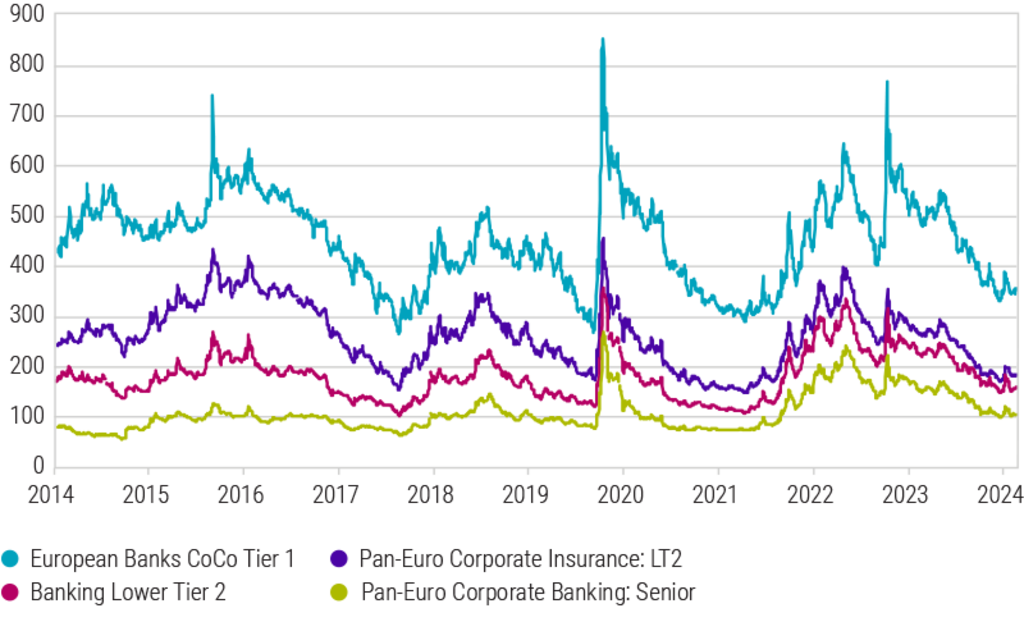

Per quanto gli spread dei titoli finanziari si siano ristretti dopo le apprensioni suscitate dalle vicissitudini delle banche regionali statunitensi e la svalutazione dei CoCos AT1 emessi da Credit Suisse nel marzo 2023, riteniamo che il debito bancario e assicurativo europeo offra ancora un premio interessante rispetto al debito corporate. Ciò è illustrato nella figura in basso, che mostra gli spread creditizi di diversi tipi di obbligazioni bancarie e assicurative subordinate.

Nonostante il recente rally dei mercati, gli spread dei titoli finanziari sono ancora piuttosto ampi rispetto ai livelli mediani del settore e ai differenziali delle emissioni corporate. Questo fenomeno è dovuto a diversi fattori. In primo luogo, il comparto bancario è un settore ad alto beta e dunque più volatile e sensibile ai movimenti del mercato rispetto al settore medio. Di conseguenza, i timori riguardo alle prospettive di crescita in Europa tendono a provocare un ampliamento degli spread dei titoli finanziari, poiché gli investitori si preoccupano delle possibili perdite legate al credito.

Inoltre, le prospettive di crescita del Vecchio Continente rimangono più deboli rispetto a quelle statunitensi, dando un ulteriore contributo all’aumento degli spread dei titoli finanziari. Anche le specifiche apprensioni riguardo a singole banche, come nel caso di Credit Suisse e degli istituti regionali statunitensi lo scorso anno, o a un’eccessiva esposizione al settore immobiliare commerciale (CRE), possono accentuare l’allargamento degli spread. Infine, il premio offerto dal debito bancario è dovuto in parte alla considerevole emissione di obbligazioni bancarie negli ultimi anni rispetto ai titoli corporate.

Spread dei titoli finanziari

Fonte: Robeco, Bloomberg. Al 31 luglio 2024. Indici utilizzati: Bloomberg European Bank AT CoCo Index. Bloomberg European Bank LT 2 Index. Bloomberg European Bank Senior Debt. Bloomberg European Insurance Debt Index.

Le istituzioni finanziarie offrono la migliore combinazione di rischio e rendimento

Per cominciare, esaminiamo i fondamentali del settore bancario europeo. La maggior parte delle banche europee ha tratto notevole beneficio dal recente rialzo dei tassi di interesse, che ha favorito una maggiore generazione di utili. Nonostante la leggera diminuzione dei tassi di interesse, gli istituti bancari possono comunque contare su altre fonti di reddito per sostenere i propri profitti. Le banche europee presentano solidi livelli di capitalizzazione, che permettono loro di assorbire le perdite prima che i coefficienti patrimoniali raggiungano livelli critici. Nel complesso, la qualità degli asset rimane solida.

Tuttavia, in quanto investitori nel credito riteniamo essenziale condurre una due diligence approfondita. Evitiamo gli istituti sovraesposti al settore immobiliare commerciale, come alcune banche specializzate tedesche con portafogli di prestiti CRE concentrati o le banche regionali scarsamente regolamentate negli Stati Uniti. La nostra preferenza va agli istituti bancari europei di maggiori dimensioni che hanno un’esposizione limitata o gestibile all’immobiliare commerciale.

In termini di struttura del capitale, attualmente privilegiamo il debito bancario senior rispetto ai titoli Lower Tier 2 e ai CoCo AT1. Questi ultimi hanno registrato una buona performance e sono risaliti sui livelli antecedenti al marzo 2023, ma siamo diventati più selettivi nell’investimento in questi strumenti. Ascolta il nostro recente webinar per ulteriori approfondimenti.

Oltre al debito bancario, riteniamo anche favorevoli i fondamentali del settore assicurativo. La nostra esposizione si concentra su imprese assicurative con modelli di business equilibrati, profili di utile diversificati e solide posizioni patrimoniali. La graduale diminuzione dei tassi attesa nel 2024 non dovrebbe incidere in misura sostanziale sugli utili degli assicuratori e la maggior parte delle imprese manterrà una posizione patrimoniale robusta.

Inoltre, prevediamo che la disciplina di prezzo sosterrà i ricavi del settore. Dopo due anni di elevata inflazione dei sinistri, la normalizzazione dei prezzi dovrebbe favorire la ripresa della redditività in ambito assicurativo. Inoltre, l’attuale contesto di alti tassi di interesse continua a sostenere i redditi da investimenti.

In prospettiva

Per gli investitori nel credito è fondamentale evitare le trappole del valore, poiché le obbligazioni che sembrano convenienti potrebbero avere valutazioni basse per un valido motivo. Tuttavia, crediamo che non sia questo il caso dei titoli finanziari europei. Nonostante le prospettive di crescita per l’economia europea siano inferiori a quelle di altre regioni, i fondamentali del debito assicurativo e bancario in Europa rimangono solidi. A nostro avviso, le attuali valutazioni offrono ancora una remunerazione più che adeguata per i rischi associati a un contesto di crescita più lenta. Tuttavia, è essenziale riconoscere che non tutti gli emittenti finanziari sono uguali. Pertanto, prima di investire nel debito bancario e assicurativo, è indispensabile condurre un’analisi approfondita del credito.

Financial Institutions Bonds D EUR

- performance ytd (31-1)

- 0,79%

- Performance 3y (31-1)

- 6,69%

- morningstar (31-1)

- SFDR (31-1)

- Article 8

- Pagamento del dividendo (31-1)

- No

Vedi tutti gli articoli di questa serie

Opportunità: investire nel credito

Cogliere i vantaggi del credito