Acceda a las perspectivas más recientes

Suscríbase a nuestro newsletter para recibir información actualizada sobre inversiones y análisis de expertos.

Según la opinión generalizada hay que limitar las pérdidas en los recortes del mercado para obtener una rentabilidad superior a largo plazo. Para los inversores conservadores, una forma de mitigar las pérdidas en mercados bajistas consiste en mantener una parte de su cartera en oro. Pero, ¿es esa estrategia realmente la más eficaz? Nuestro análisis demuestra que existen otras opciones.

La primera regla de inversión de Warren Buffet es no perder nunca dinero; la segunda, no olvidar nunca la primera. Esta regla de oro es clave para la protección y el crecimiento del capital a largo plazo. Invertir en oro es una estrategia muy utilizada para limitar las pérdidas cuando los mercados se ponen turbulentos. La inversión en oro se considera un refugio seguro en periodos de crisis macroeconómicas extremas, como guerras, hiperinflación o recesiones importantes.

Pero, ¿proporciona realmente el oro la protección esperada? Y aun en ese caso, ¿existen formas mejores de mitigar los riesgos? Para responder a estas preguntas hemos analizado el papel estratégico del oro en las carteras de inversión, centrándonos en su capacidad para reducir el riesgo de recortes en comparación con los bonos y la renta variable.

Nuestro análisis, recogido en un nuevo estudio, se centra en las rentabilidades anuales reales a partir de 1975, cuando el oro empezó a negociarse de verdad. Adoptamos la perspectiva de un inversor estadounidense que podría invertir estratégicamente en renta variable, bonos y oro, y que tendría en cuenta una amplia gama de parámetros del riesgo de recortes, como la volatilidad bajista, la probabilidad de pérdida y la pérdida esperada.

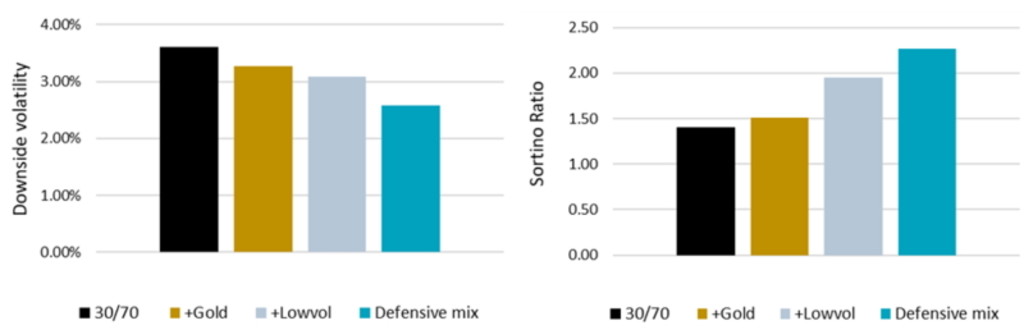

Las principales conclusiones de nuestro estudio empírico son que, en una cartera tradicional de bonos y renta variable, una pequeña asignación en oro reduce el riesgo de pérdidas de capital en torno al 10% en un amplio abanico de combinaciones de renta fija y variable. Sin embargo, la rentabilidad también se reduce, lo que entraña un leve aumento de la ratio de riesgo/rentabilidad, como se muestra en la Figura 1, que resume las principales conclusiones del estudio.

Fuente: Lohre, H. y Van Vliet, P. (2023) “The golden rule of investing”, documento de trabajo.

Suscríbase a nuestro newsletter para recibir información actualizada sobre inversiones y análisis de expertos.

También es importante destacar que nuestras simulaciones muestran que la volatilidad bajista puede reducirse adoptando un perfil de baja volatilidad en la inversión de renta variable, de forma que esta asignación defensiva en renta variable sustituya a parte de la asignación en renta fija. La cartera con menor volatilidad bajista en el horizonte temporal de un año se compone en un 45% de bonos, un 45% de acciones de baja volatilidad y un 10% de oro.

Nuestras simulaciones muestran que la volatilidad bajista puede reducirse adoptando un perfil de baja volatilidad

Esta combinación defensiva tiene un riesgo de recortes significativamente menor que una cartera tradicional de acciones/bonos, y una rentabilidad más alta, lo que propicia un gran aumento de la ratio de Sortino. En consecuencia, la estrategia defensiva demuestra ser una forma eficaz para que los inversores se atengan a la regla de oro de Buffet, al tiempo que generan plusvalías a largo plazo.

Además, otras simulaciones y comprobaciones de solidez muestran que estas importantes conclusiones son válidas no solo para las rentabilidades a un año consideradas inicialmente, sino también para una amplia gama de horizontes de inversión, que van desde uno a 36 meses. Aunque los resultados son favorables cuando se utilizan futuros del oro en lugar de una inversión directa en oro, las acciones de minería aurífera son menos eficaces para reducir el riesgo de recortes en una cartera de renta variable de baja volatilidad. Por último, constatamos que, si bien el papel del oro como reductor del riesgo se reduce en un contexto de media-varianza, la inversión en baja volatilidad es igual de relevante que cuando se evalúa desde la perspectiva del riesgo de recortes.

Recorded webinar