Perspectivas de Crédito: Buy the dip

Estamos suficientemente adentrados en el ciclo económico y de los tipos de interés y, cuando el mercado se torna a la baja como en octubre, o cuando problemas bancarios amplían los diferenciales como en las últimas semanas, aparecen oportunidades de compra.

Resumen

- La situación económica sigue favorable, pero las condiciones crediticias se endurecen rápidamente

- Los máximos de noviembre fueron una oportunidad de compra, así como fue marzo

- La política monetaria y el estrés bancario presentan una oportunidad

En los últimos trimestres hemos hecho hincapié en identificar la penúltima subida de tipos de la Fed como vía para establecer una estrategia de cartera de fin de ciclo. No es una tarea fácil, como ya sabíamos, y así lo demuestran los precios del mercado en torno a los últimos movimientos de la Fed.

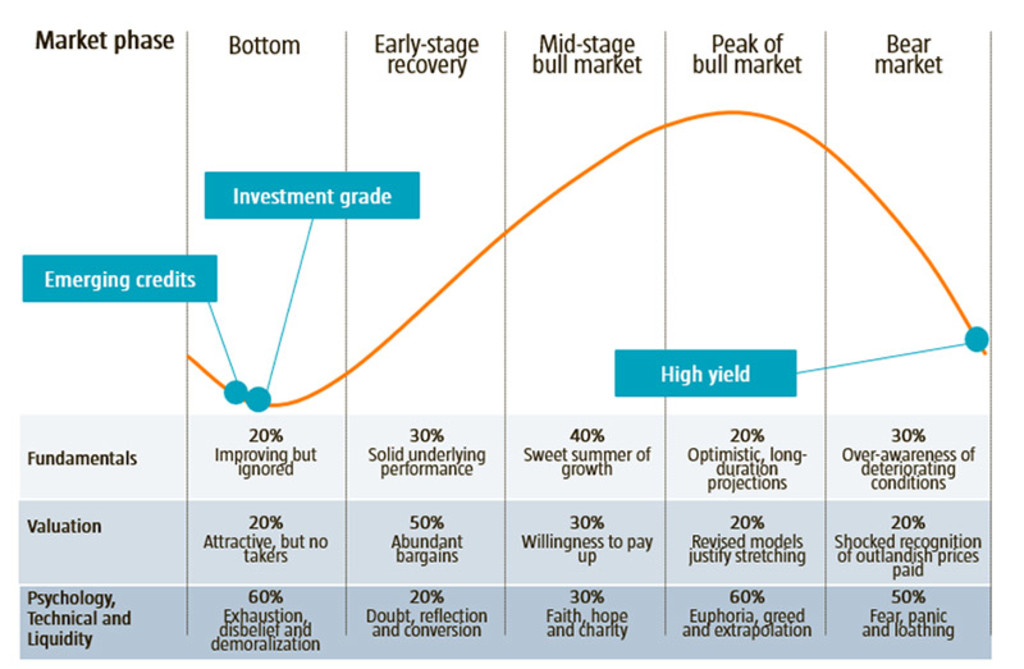

En octubre del año pasado decidimos aprovechar las bajadas para comprar, dada la excesiva prudencia que mostraba el mercado. En investment grade aumentamos la beta hasta apenas superar la unidad, y en high yield hasta un nivel casi neutral. Al margen de que fuera un rally de mercado bajista o no, la apuesta resultó ser acertada. En el primer trimestre de 2023 redujimos esta posición.

Los últimos acontecimientos bancarios en EE.UU. y Suiza también han impactado en los precios del mercado, y creemos que el sector bancario ha vuelto a convertirse en oportunidad de compra tras la debacle de Silicon Valley Bank y Credit Suisse.

El escenario base sigue siendo que la Fed se encuentra en una senda alcista. Los datos económicos y de inflación todavía no se han contenido lo suficiente.

“También sabemos que al final de un ciclo de subidas de la Fed aparecen cisnes negros, sobre todo después de un período tan prolongado de dinero gratis y de que la Fed y el BCE hayan cambiado rumbo de forma tan espectacular”, afirma Victor Verberk, Co-Head de crédito de Robeco.

“Por otra parte, parece que el mercado se debate entre la certeza de una recesión y la esperanza de que sea poco profunda”.

Fundamentales

¿Qué pasó en Silicon Valley Bank y Credit Suisse? En su calidad de banco regional, Silicon Valley Bank operaba en el marco de una deficiente regulación bancaria estadounidense. Los bancos más pequeños (con un balance inferior a 250.000 millones de USD) tienen un régimen regulatorio más suave que los bancos mayores. No tienen que aflorar las pérdidas latentes por ‘activos mantenidos para la venta’ de sus carteras, que se supone que es una reserva de liquidez. Los problemas de Silicon Valley Bank empezaron cuando se retiraron los depósitos del capital riesgo, más parecidos a capital circulante que a los tradicionales depósitos. Silicon Valley Bank se vio obligado a vender ‘activos líquidos mantenidos para su venta’ y anotarse las pérdidas.

Hay que señalar que los grandes bancos estadounidenses no sufren esta deficiencia regulatoria. Tampoco los bancos europeos.

Por su parte, Credit Suisse tenía un problema operativo. Su sólida cultura crediticia hacía aguas y el banco necesitaba tiempo para resolver el problema. Por desgracia, los bancos no disponen siempre de tiempo cuando la confianza se ha perdido y no tienen suficiente capital.

“Creemos que el sector bancario se ha desapalancado mucho, con unos ratios de capital mayores y unos riesgos de los balances bastante más comedidos. Eso significa que esta vez el sector bancario no constituye un factor de riesgo sistémico”, señala Verberk.

Eso en cuanto a los riesgos bancarios. Por lo que se refiere a la economía, EE.UU. muestra muchas señales de normalizarse tras un sobrecalentamiento. Se produce un previsible aumento en el recorte de puestos de trabajo, los ingresos por hora se reducen y el número de horas trabajadas se modera. En la actualidad, la principal preocupación es que los mercados son otra vez optimistas, como en el pasado octubre.

Hay que señalar el dato de que, por término medio, los beneficios se reducen un 23% en una recesión, lo que no encaja en las actuales valoraciones del mercado de renta variable. Solo cuando las rentabilidades libres de riesgo se reduzcan significativamente podrá recuperarse un cierto optimismo.

En Europa, el panorama es poco brillante. La economía se ha estancado, como tantas veces ha sucedido en el pasado. La producción industrial es la que se lleva claramente la peor parte. Por el contrario, el comportamiento de los consumidores es mucho más estable debido al crecimiento del empleo, los aumentos salariales y una menor inflación futura.

En general, lo más importante en fundamentales son los contratiempos que acechan a las empresas. El crecimiento de los salarios va a ser un importante obstáculo, pues reducirá los márgenes desde unos niveles muy elevados.

Ello acarreará que a finales de este año se registre una recesión clásica. la cuestión es si os mercados están preparados para ello, y los precios para soportarla. A veces lo hacen, pero no siempre

Time to build back credits exposure?

Webinar

Valoraciones

Los problemas de algunos bancos estadounidenses y suizos ha provocado un drástico ajuste de precios de los diferenciales bancarios. El más afectado ha sido el mercado AT1, habiendo llegado a plantear dudas sobre el funcionamiento del mismo.

Robeco Fixed Income no poseía bonos AT1 de Credit Suisse, ni tampoco de Silicon Valley Bank u otros bancos californianos.

El motivo por el que ahora nos gustan los AT1 es que sus primas de riesgo han aumentado enormemente tras lo sucedido. Estos bonos nos suelen gustar cuando su rentabilidad supera el 8% y no digamos ahora, con unos niveles mucho más altos. Con los bonos AT1 pueden conseguirse ahora rentabilidades como las de la renta variable. También se observa que una situación muy adversa, rara y particular entraña riesgos como los de la renta variable.

“Si miramos nuestras hojas de valoración, hay una clara diferencia entre valores financieros y corporativos”, afirma Sander Bus, Co-Head de crédito en Robeco. “Tanto en high yield como en investment grade, los sectores corporativos están ligeramente más baratos, pero no a prueba de recesiones como en octubre”.

Mantendremos todavía una cierta prudencia en la compra de crédito con calificación CCC, bonos (financieros) periféricos e híbridos corporativos. Preferimos una cartera de calidad con alguna exposición al sector financiero. Los sectores inmobiliario, minorista y otros sectores con exposición a los tipos o la recesión son los que mayor prudencia nos suscitan.

Figura 1: El ciclo del mercado

Fuente: Robeco, marzo de 2023

Análisis técnico

En comparación con reuniones anteriores, hubo un ligero cambio de tono en el último comunicado de prensa FOMC de la Fed : ahora se afirma que puede que hagan falta nuevas subidas de tipos, en función de los datos y del análisis del estrés bancario y sus posibilidades de contagio.

De ello se deduce que las perspectivas de tipos de la Fed están más equilibradas. Todavía estamos en una fase del ciclo económico en que la Fed no es nuestra aliada: el análisis técnico sigue estando en nuestra contra.

Para Bus, los mercados tratan de determinar activamente el momento del ciclo en que estamos y cuándo comenzará la recesión, lo que ha motivado un comportamiento del mercado muy peculiar. “Los datos muestran que estamos en un permanente estado de apuesta/aversión por el riesgo. Eso entraña una reducción de las rentabilidades y una ampliación de los diferenciales, y viceversa. En este contexto de asunción/no asunción de beta, tratamos de posicionar nuestra beta a contracorriente de los movimientos del mercado”.

Este período del ciclo es famoso por todo tipo de hundimientos repentinos, correcciones y convulsiones. La semana pasada detectamos una ampliación de los diferenciales de tres días récord, seguida de una de las mayores recuperaciones de la historia en una jornada. Además, parece que la correlación entre diferenciales y tipos vuelve a ser negativa. Eso significa que el temor a los tipos ha dejado de determinar los mercados.

Conclusión

Los bancos centrales llevan años experimentando con la política monetaria, y en ese proceso han inventado muchos instrumentos y estrategias monetarias nuevas. El resultado ha sido rentabilidades bajas o negativas durante demasiado tiempo. El sistema económico generó deuda en todos los rincones de la sociedad.

Un ciclo de subidas de tipos rápidas y enérgicas revelará sin duda muchos problemas. Cuáles en concreto no lo sabemos, pero nuevos descalabros bancarios o inmobiliarios serían perfectamente posibles.

Todas las series históricas muestran que la recesión podría empezar hacia finales del año, y creemos que los bancos centrales acabarán por provocarla.

“En la fase actual del ciclo económico, nuestra estrategia consiste en aprovechar la corrección para comprar (“Buy the dip”). Los mercados de diferenciales reflejan una recesión de vez en cuando, impulsados por picos de rendimiento, tensiones financieras como las de las últimas semanas o a través de una crisis crediticia empresarial a la antigua usanza", según Verberk.

La Fed todavía no es nuestra aliada, y los recortes de tipos son por ahora una perspectiva demasiado optimista. Hay que estar preparados para que los tipos libres de riesgo sean una alternativa muy válida a otras clases de activo durante más tiempo. Es hora de afrontar las consecuencia de años de rentabilidades negativas y burbujas artificiales.

Descargar la publicación

Novedades sobre la inversión en crédito

Vaya un paso por delante gracias a nuestro newsletter sobre lo último en inversión en crédito.