Determinar si una inversión en crédito está infravalorada (o barata) es un paso importante, pero no es suficiente. El reto (y la oportunidad) está en realizar un análisis por fundamentales exhaustivo para comprobar si el bono representa una oportunidad de valor y que su bajo precio no se debe a problemas subyacentes que podrían plantear riesgos importantes. Por tanto, ¿dónde identificamos valor dentro de los mercados globales de crédito?

En la gestión activa de crédito, nos centramos en el valor relativo de los emisores en comparación con un índice de referencia. La mejor forma de identificar ese valor es comparando el diferencial de crédito de un emisor o sector específico con el diferencial del índice. Por ejemplo, podemos comparar el diferencial de crédito de un bono corporativo con calificación BBB frente al diferencial medio de un índice BBB comparable. Si el bono corporativo cotiza con un diferencial de crédito más alto en comparación con el índice y en relación con su propio historial, esto indica un valor potencialmente atractivo.

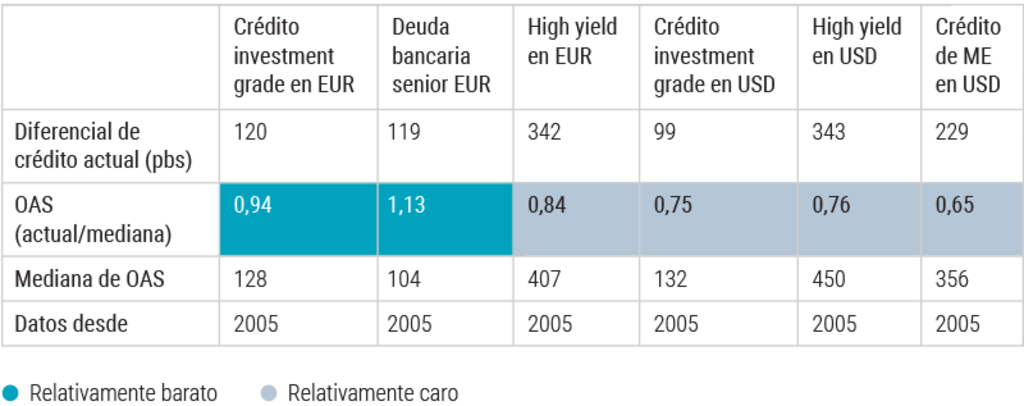

La tabla de valoraciones simplificadas de abajo muestra el diferencial ajustado por opciones (OAS) de diversos segmentos del mercado, e indica qué segmentos del mercado global de crédito están infravalorados y cuáles sobrevalorados.1 Se trata de una medida utilizada en el análisis crediticio para comparar la TIR de un bono con la tasa de rentabilidad sin riesgo.

Para identificar si una categoría es barata o no, comparamos el diferencial actual (a fecha del 14 de agosto del 2024) con su mediana a largo plazo. En este caso, nos retrotraemos al 2005. Preferimos utilizar la mediana a la media de los diferenciales, ya que esto amortigua el impacto de los picos de diferenciales causados por repuntes repentinos de volatilidad o lagunas de liquidez.

La comparación, expresada como ratio, muestra claramente si una categoría es barata (ratio superior a 1) o cara (ratio inferior a 1). Por ejemplo, observemos el crédito investment grade en USD, que actualmente cotiza a una ratio de diferencial de 0,75. Esta ratio ilustra que el mercado está aproximadamente un 25% más caro en comparación con su historial a largo plazo.

Fuente: Robeco, Bloomberg. El diferencial de crédito se define como el diferencial ajustado a opciones respecto a la deuda pública de duración similar. Los diferenciales de crédito que figuran aquí se basan en el diferencial del índice del mercado correspondiente. Datos de la tabla de valoraciones de crédito a fecha del 14 de agosto de 2024.

La ratio de diferencial de la deuda bancaria preferente en EUR es de 1,13, lo cual indica que el diferencial de crédito medio en este segmento del mercado global de crédito cotiza un 13% por encima de la mediana del diferencial a largo plazo. Ahora mismo consideramos que este segmento del mercado es atractivo, por lo que tenemos una posición sobreponderada en deuda bancaria preferente en EUR en nuestra inversión en crédito. Además, desde una perspectiva crediticia fundamental, apostamos por los bancos europeos. El resto del mercado de crédito investment grade en EUR, con una ratio de 0,94, cotiza ligeramente por debajo de la mediana del diferencial a largo plazo. Este mercado incluye deuda financiera y corporativa. En particular, como hemos visto con la deuda bancaria preferente en EUR, los valores financieros cotizan a niveles más atractivos, mientras que los valores corporativos en EUR se encuentran en niveles de diferencial menos atractivos. En consecuencia, en el mercado de crédito investment grade en EUR tenemos una posición sobreponderada en deuda financiera, e infraponderada en deuda corporativa.

En conclusión, el enfoque descrito en combinación con una evaluación top-down de fundamentales macroeconómicos y corporativos, así como de factores técnicos, se utiliza para conocer los segmentos, las regiones y los sectores del mercado de crédito que ahora mismo son atractivos y los que son demasiado caros. Aunque los mercados de crédito pueden parecer caros, la fuerte demanda de crédito, la falta de emisiones o la política flexible de los bancos centrales pueden provocar que estos mercados sigan siendo caros durante un período largo. Esto pone de relieve la naturaleza compleja de la inversión en crédito e ilustra lo importante que es la gestión activa a la hora de identificar a los ganadores del mercado de crédito.

Nota al pie

1Tenga en cuenta que esta tabla no es exhaustiva, ya que normalmente evaluamos muchos segmentos y sectores del mercado global de crédito.

Financial Institutions Bonds D EUR

- performance ytd (31-1)

- 0,79%

- Performance 3y (31-1)

- 6,69%

- morningstar (31-1)

- SFDR (31-1)

- Article 8

- Pago de dividendos (31-1)

- No

Ver todos los artículos de esta serie

Oportunidad: Inversión en crédito

Capturar los beneficios del crédito