La gripe española y los estilos de renta variable

El Covid-19 apareció por primera vez a principios de diciembre de 2019. Desde entonces, el brote se ha convertido en una pandemia, con más de 100.000 casos confirmados en todo el mundo y decenas de miles de muertos. En marzo, los mercados globales de renta variable cayeron bruscamente, a medida que crecía la preocupación por la propagación del virus y las consecuencias económicas de las medidas de confinamiento. En lo que va del año, los mercados estadounidenses de renta variable han caído aproximadamente un 20%.

Resumen

- Durante la Primera Guerra Mundial, los mercados bajaron un 20% y se recuperaron

- Los dividendos altos y la baja volatilidad ofrecieron protección, pero no tanto como en otras correcciones

- Durante las épocas de un gran sell-off y sus subsiguientes recuperaciones, la combinación de estilos ha aportado valor

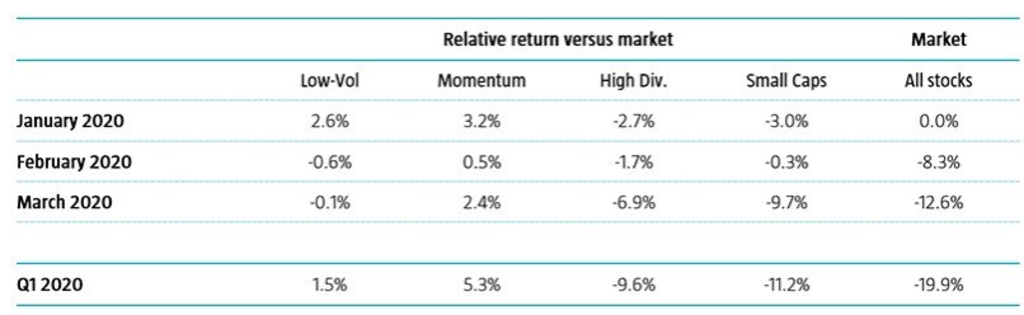

Desde el inicio de 2020, los distintos estilos de renta variable (o “factores”) han mostrado una evolución muy dispar, como se ilustra en la siguiente tabla. Se muestran los resultados relativos de estos cuatro estilos con respecto al índice de mercado, en dólares estadounidenses, a martes 31 de marzo. Hemos utilizado los índices MSCI y S&P de dominio público1.

Los factores de momentum y baja volatilidad han mostrado una rentabilidad positiva en relación con el mercado, mientras que los títulos de capitalización reducida y dividendo elevado (value) han obtenido peores resultados2. En retrospectiva, los inversores deberían haberse centrado solo en baja volatilidad y momentum para encontrar cierta protección durante el primer trimestre de 2020. Marzo ha resultado particularmente complicado para los factores. Las orientación, aunque fuera reducida, hacia acciones value habrá resultado significativamente perjudicial para los resultados en este periodo de venta masiva.

Tabla 1 | Rentabilidades del mercado y los factores en el 1T 2020

Fuente: Robeco, Bloomberg.

Para comprender mejor la evolución de los factores y mercados de renta variable durante una pandemia, hemos analizado en detalle el brote de gripe española del período 1918-1919.

Parafraseando las primeras líneas de Anna Karenina, de Tolstói, todos los mercados alcistas se parecen unos a otros (no sucede nada malo); pero cada mercado bajista tiene un motivo especial para ser bajista. Cada crisis es diferente, pero tal vez la historia pueda darnos algunas pistas. El mundo ha experimentado otras pandemias en el pasado, una de las más destacadas la gripe “española” de 1918-1919.

Esta pandemia de gripe se produjo en tres oleadas, entre 1918 y 1919. La primera comenzó en marzo de 1918 y duró hasta el verano. La segunda ola fue la más letal y tuvo lugar durante el otoño de 2018 (de octubre a diciembre). Estuvo seguida por una tercera oleada, en la primavera de 1919 (febrero). Después de eso, desapareció, probablemente debido a la mejora de los tratamientos o a una mutación del virus en una forma menos letal.

Durante esta pandemia, que se extendió por todo el mundo a través de los viajeros y los soldados que luchaban en la Primera Guerra Mundial, alrededor de 40 millones de personas murieron en todo el mundo desde principios de la primavera de 1918 hasta finales de la primavera de 1919, de ellas, 675.000 solo en Estados Unidos (alrededor del 0,8% de la población de 1910).3

Durante esta pandemia, muchas empresas tuvieron que hacer frente a importantes trastornos económicos debido a la falta de trabajadores, al cierre temporal de otros negocios y a la caída de la demanda. Además, la pandemia se produjo hacia el final de la Primera Guerra Mundial, un período de gran tensión económica y graves caídas en el mercado, como se ilustra a continuación.

¿Cómo se comportaron los mercados de renta variable y los factores durante este período? No existen datos relativos a los años en torno a 1918 en la base de datos de uso general CRSP, que comienza a partir de 1926. Por ello, la mayoría de los inversores desconoce cuál fue la evolución de los factores durante el período en que tuvo lugar el brote de gripe en española. Quizás se podrían extraer conclusiones de este período (y de otros sell-offs ocurridos antes de 1926).

La pandemia se produjo hacia el final de la Primera Guerra Mundial, un período de gran tensión económica y graves caídas en el mercado

Para responder a esta pregunta, hemos utilizado los datos de todos los valores estadounidenses cotizados y sus características que se incluyen en el estudio de Baltussen, Van Vliet y Van Vliet (2020). Al estudiar los estilos de renta variable, es muy importante introducir ajustes para corregir el efecto del tamaño, ya que las compañías de capitalización reducida tienden a mostrarse más sesgadas y volátiles, y pueden condicionar los resultados. Además, el período anterior a la CRSP estuvo caracterizado por la salida a bolsa de acciones de pequeña envergadura y escasa negociación, lo que hace importante ponderar conforme al value la rentabilidad de las acciones a la hora de estudiar los efectos económicos más significativos para los inversores. Baltussen, Van Vliet y Van Vliet (2020) complementan su base de datos sobre valores con datos recogidos manualmente sobre la capitalización de mercado de las acciones estadounidenses, ampliando así el período de la CRSP a 1866.4

De acuerdo con Fama-French, los factores se construyen dividiendo todas las acciones en dos grupos: pequeñas y grandes, y ordenándolas seguidamente conforme a value (rentabilidad por dividendo; “DIV”), volatilidad (volatilidad de su rentabilidad a 36 meses: “LowVol”) y momentum (rentabilidad a 12-1 meses; “MOM”), en una clasificación de 2x3. Nos centraremos en el 50% de acciones más grandes, para los estilos de renta variable. Además, determinamos la rentabilidad ponderada según value de todas las acciones consideradas pequeñas (“SMALL”).

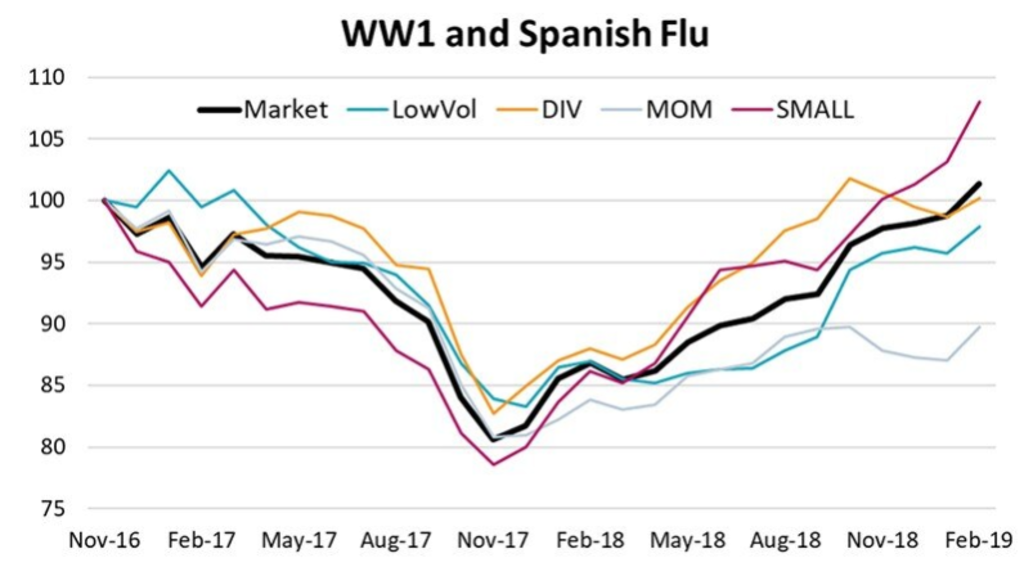

Puesto que la gripe española coincidió parcialmente con la Primera Guerra Mundial, en los mercados de valores existía una importante preocupación por este conflicto bélico. El mercado de valores alcanzó su pico máximo en noviembre de 1916, pero seguidamente sufrió una venta masiva que lo hizo tocar fondo un año después. Ante el alivio generado por el final de la guerra, se inició una recuperación, y fue entonces cuando se produjo la gripe española. En la figura siguiente se muestra la evolución del mercado de valores y los estilos de renta variable durante el periodo comprendido entre el pico máximo del mercado durante la Primera Guerra Mundial y la duración de la gripe española (noviembre de 1916), hasta que el mercado tocó fondo (noviembre de 1917) y tuvo lugar la subsiguiente recuperación (febrero de 1919).

A lo largo de este período, el mercado cayó alrededor del 20%, desde su máximo hasta su mínimo, debido a los acontecimientos negativos relacionados con la Primera Guerra Mundial. Las acciones de alto dividendo y baja volatilidad ofrecieron protección, aunque no tanto como en otras correcciones del mercado. Todas las acciones se desplazaron en paralelo, y las correlaciones aumentaron. No había sitio donde esconderse. Un poco como el reciente sell-off de marzo 2020. Posteriormente, los mercados se recuperaron, aunque con un bache en torno al primer brote de gripe española.

Los mercados se recuperaron por completo a finales de febrero de 1919. Durante la corrección, las acciones de capitalización reducida registraron rentabilidades comparativamente inferiores, y las acciones ganadoras evolucionaron en línea con el mercado. En el subsiguiente periodo de recuperación, las acciones de capitalización reducida fueron las que ofrecieron mejores resultados.

Las acciones de alto dividendo y baja volatilidad ofrecieron protección, aunque no tanto como en otras correcciones del mercado

Analizando otras correcciones históricas del mercado de renta variable

Históricamente, las epidemias y las pandemias a menudo han causado correcciones a corto plazo en el mercado de renta variable (como fue el caso del SRAS, el MERS o la gripe de Hong Kong, entre otros). Teniendo en cuenta que las correcciones en renta variable son menos infrecuentes que las pandemias, resulta especialmente interesante examinar más de cerca la evolución de los distintos estilos de renta variable en otros periodos de corrección del mercado, anteriores a 1926.

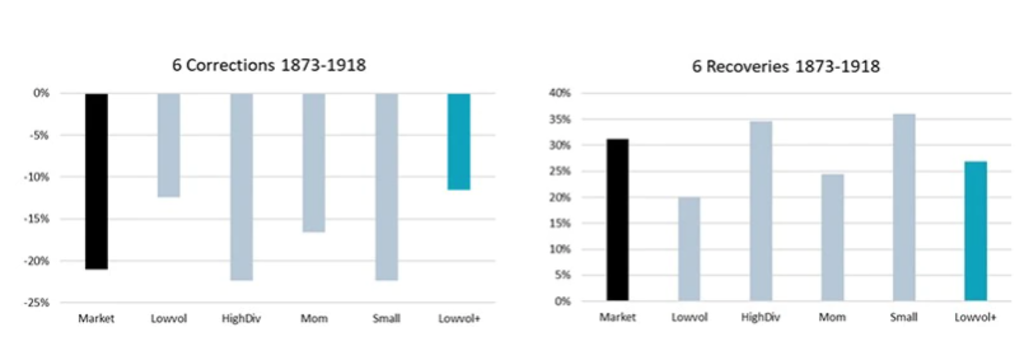

Esta selección de crisis de mercado incluye ciertos episodios que no se estudian muy a menudo. Hablamos por ejemplo del Pánico financiero de 1907, también conocido como la Crisis de Knickerbocker5, y también los casos de pánico de 1903, 1893, 1884 y 1873. En estas seis correcciones, el mercado de valores cayó aproximadamente entre un 20% y un 25%. Durante estos episodios, se observa el patrón de que los estilos de baja volatilidad y momentum ofrecen protección, de forma similar a lo sucedido en marzo de 2020.

Curiosamente, durante las recuperaciones que siguieron a estos hechos (cuyo marco temporal resulta, por cierto, difícil de predecir), las acciones de capitalización reducida y dividendo elevado ofrecieron rentabilidades superiores, como se muestra en la siguiente figura. También presentamos una estrategia “conservadora” multiestilo, en la línea de Blitz y Van Vliet (2018), en la que baja volatilidad, momentum y rentabilidad se combinan en una misma estrategia (“LowVol+”).6 En general, esta estrategia “multiestilo” logra limitar las pérdidas y ofrecer resultados superiores durante el ciclo de corrección-recuperación.

Reflexiones finales

Las pandemias son acontecimientos infrecuentes, pero la historia puede darnos pistas importante sobre qué cabe esperar. En siglos pasados se han producido pandemias, como la gripe española (1918-1919) o la peste negra (1348-1351) entre otras, y hemos aprendido que tienen lugar en oleadas, y que ejercen un enorme impacto sobre la sociedad y los mercados. El caso presentado en este estudio puede ofrecer una idea preliminar de los efectos de las pandemias y las correcciones del mercado en los estilos de renta variable, pero no es en absoluto exhaustivo. La casuística y circunstancias cambian. Dicho esto, creemos que la historia ofrece orientación, ya que muchos estudios revelan que existe cierta previsibilidad en la forma en que los inversores reaccionan ante las noticias. Les rogamos que tengan en cuenta que este estudio aún no ha sido revisado por expertos, y se actualizará en los próximos meses.

Notas al pie

1 Hemos utilizado, respectivamente, los índices estadounidenses MSCI Minimum Volatility, ponderado conforme a value, momentum y dividendo elevado, los índices estadounidenses de empresas de capitalización reducida, y los índices estadounidenses S&P 500 de baja volatilidad, value puro, momentum y dividendo elevado, así como el índice Russell 2000 (capitalización reducida).

2 Ha habido diferencias significativas dentro de cada estilo en 2020. Por ello, hemos combinado (con igual representación) los diferentes índices de estilos de MSCI y S&P, y nos hemos centrado únicamente en el mercado estadounidense.

3 Garrett, T.A., 2007, Economic Effects of the 1918 Influenza Pandemic, working paper Federal Reserve Bank of St. Louis.

4 El estudio estará disponible a lo largo de este año, y en él se incluirán todos los detalles sobre el universo de inversión y la construcción de la base de datos. Para el estudio casuístico del periodo 1918-1919, hemos tomado 523 acciones estadounidenses sobre las que disponemos datos de capitalización de mercado y, al menos, un año de resultados.

5 https://en.wikipedia.org/wiki/Panic_of_1907

6 https://papers.ssrn.com/sol3/papers.cfm?abstract_id=3145152