Um das Potential von Factor Investing auszuschöpfen, braucht man starke Hände

Der durchschnittliche Investor trifft keine guten Timing-Entscheidungen. Ungünstiges Timing kann den Ertrag von Faktorstrategien vollständig zunichtemachen. Anleger mit „starken Händen“ – also geduldige Langfristanleger mit stabilem Stil-Exposure – haben weit größere Chancen, das Beste aus Factor Investing zu machen.

Zusammenfassung

- Anleger verlieren bis zu 2 % Rendite pro Jahr durch schlechtes Timing

- Anleger mit „schwachen Händen“ sind durch Kurzfristorientierung und emotionsgetriebenes Handeln charakterisiert

- Um das Potential von Faktoren auszuschöpfen, braucht man „starke Hände“

Das richtige Timing von Vermögensanlagen ist schwierig und der durchschnittliche Anleger ist leider nicht besonders gut darin. Wenn Publikumsfondsanleger beginnen, sich in großer Zahl in einem bestimmten Investmentstil zu engagieren, dann ist ihr „Kauf“signal oft eher als „Verkauf“signal anzusehen, da sie sich im Durchschnitt zum falschen Moment positionieren. Auch umgekehrt gilt: Wenn Publikumsfondsanleger beginnen, einen Anlagestil zu meiden, kann dies als Signal zum Einstieg gewertet werden.

Das schlechte Timing der Masse der Anleger erklärt einen Großteil der Differenz zwischen der Rendite von Anlagen und den Ertrag der Anleger, bisweilen als „Verhaltenslücke“ bezeichnet. Beim Ertrag auf Anlegerebene fließen Timingeffekte und Mittelbewegungen der Investoren ein. Verzeichnet beispielsweise ein großer Fonds einen Verlust oder ein kleiner Fonds einen Gewinn, kann die Differenz zwischen der Rendite des Fonds und dem Ertrag der Anleger erheblich sein.

In einem 2016 erschienenen Researchpapier untersuchten1, Jason Hsu, Brett Myers und Ryan Whitby diesen interessanten Aspekt anhand von Publikumsfondsdaten aus den USA für den Zeitraum von Januar 1991 bis Juni 2013. Sie kamen zu dem Ergebnis, dass die Rendite eines durchschnittlichen Publikumsfondsanlegers einen Rückstand gegenüber einer Kaufen-und-Halten-Strategie von 1,9 % aufweist. Dieses Phänomen war in mehreren unterschiedlichen Anlagestilen zu beobachten. So reichte der Rückstand von 1,3 % bei Anlegern im Value-Fonds bis hin zu 3,2 % bei Anlegern in Growth-Fonds. Gleichzeitig blieben „passive“ Anleger, die in Indexfonds investierten, um 2,7 % hinter der Rendite einer Kaufen-und-Halten-Strategie zurück.

Hinzu kommt, dass bei diesen Ergebnissen noch keine Gebühren und Transaktionskosten berücksichtigt sind. Somit ist in der Praxis die Lücke zwischen dem Ertrag der Anleger und der Wertentwicklung der Fonds tatsächlich noch größer. Es ist eine bekannte Tatsache, dass der durchschnittliche Publikumsfondsanleger unter Berücksichtigung von Kosten schlechter abschneidet als der jeweilige Marktindex. Weniger bekannt ist jedoch der beträchtliche Renditerückstand, der auf schlechtes Timing zurückzuführen ist.

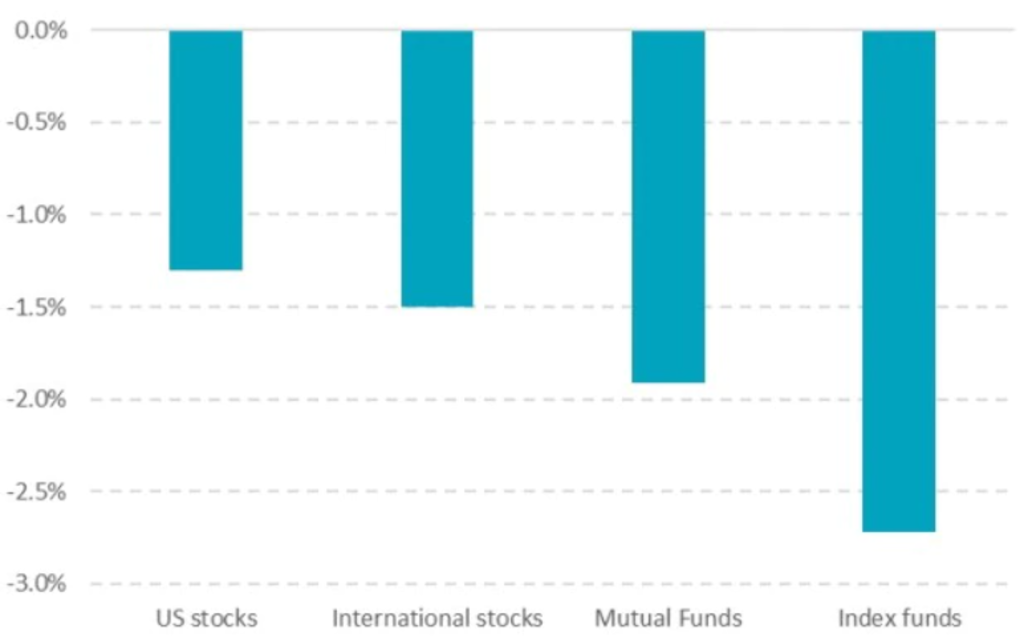

Diese Ergebnisse stimmen mit denjenigen von Ilia Dichev2 überein, der 2007 zeigte, dass Anleger in US-Aktien gegenüber einer Kaufen-und-Halten-Strategie um 1,3 % zurückblieben (Zeitraum: 1926-2002, Tabelle 3 der Studie). Bei internationalen Anlegern beträgt der entsprechende Wert 1,5 % (Zeitraum: 1973-2004, Tabelle 4). Grafik 1 fast die Ergebnisse der Forschungsliteratur zusammen.

Grafik 1: Anlegerertrag minus Anlageertrag

Quelle: Robeco Research; Renditelücke bei Fonds gemäß Hsu et al (2016) und Renditelücke bei Aktien gemäß Dichev (2007)

Die genannten empirischen Studien zeigen, dass sich ungünstiges Timing am Kapitalmarkt nicht auf Einzelfälle beschränkt, sondern ein verbreitetes Phänomen ist, das schwerwiegende Folgen für Anleger hat. Im speziellen Fall von Factor Investing-Strategien können schlechte Timing-Entscheidungen oder „schwache Hände“ die Vorteile einer Anlage in lohnenden Faktoren vollständig neutralisieren.

Active Quant: Mit Zuversicht Alpha anstreben

Alpha sollte aber mehr sein als eine Illusion. Wir lassen nichts unversucht, um für unsere Kunden Alpha zu erzielen.

Ungeduldigen Anleger fehlt es an Durchhaltevermögen

Geduldige, langfristig orientierte Anleger mit stabilen Stil-Exposures – also mit „starken Händen“ – haben bessere Chancen, die Faktorprämien zu vereinnahmen. Das Problem ist, dass es ungeduldigen Anlegern am notwendigen Durchhaltevermögen fehlt. Die Voraussetzung dafür sind für gewöhnlich einige Jahre Praxiserfahrung.

Da sie sich überschätzen, glauben die meisten Anleger, dass sie „starke Hände“ hätten, was definitionsgemäß nicht möglich ist. Natürlich wird sich jeder für Geduld und eine langfristige Perspektive aussprechen. Solche Bekenntnisse bleiben aber bedeutungslos, wenn sie nicht konkretisiert werden. So ist es von entscheidender Bedeutung, den Anlagehorizont genau festzulegen und mit „langfristig“ eine bestimmte Anzahl von Jahren zu verknüpfen. Dabei hängt der konkrete Anlagehorizont vom Risiko- oder Ertragsziel ab.

Ein gemeinsames Vorgehen hilft oft dabei sicherzustellen, dass man an seinen Plänen festhält. Im Sport, im Studium und bei der Arbeit beispielsweise ist es von Vorteil, dass jemand Ihre Pläne kennt und Ihnen bei der Umsetzung zu helfen bereit ist. Vielen erfolgreichen Anlegern ist bewusst, dass sie selbst der größte Feind des Erfolgs sind. Der beste Weg, um diesen inneren Konflikt zu bewältigen, ist die Festlegung eines Plans und die Einbeziehung von Verbündeten zur erfolgreichen Umsetzung.

Den richtigen Partner zu finden, kann dabei helfen, seine langfristigen Anlageziele zu erreichen. Im Fall von faktorbasiertem Investieren besteht die erste Hürde darin, die Faktoren auf eine begrenzte Auswahl der stabilsten und effektivsten Faktorarten einzugrenzen. Das ist deshalb notwendig, weil sich manche vermeintlichen Faktoren als nicht existent erweisen.

Ein diszipliniertes Vorgehen zahlt sich aus und kann dabei helfen, den durchschnittlichen Renditerückstand von 2 % zu vermeiden. Eine entsprechende Erziehung zur Selbstdisziplin ist von entscheidender Bedeutung, da sich die Zusammensetzung von Teams ändert und die Anlagehorizonte oft kurz sind. Eine beständige Erziehung zur Disziplin schafft ein erfolgreiche Investmentkultur, in der kein Platz für schädliche Emotionen oder Fehlanreize ist. Ein ausgeprägtes Bewusstsein für die Bedeutung von „schwachen und starken Händen“ hilft dabei, sich in Demut und Geduld zu üben und ungünstige Transaktionen zu begrenzen.

Dies ist eine aktualisierte Version der Publikation, jetzt mit hinzugefügtem Audio-Paper. Die Erstveröffentlichung ist vom Dezember 2017.

Fußnoten

1 J. Hsu, B. Myers and R. Whitby, ‘Timing Poorly: A Guide to Generating Poor Returns While Investing in Successful Strategies’, The Journal of Portfolio Management, 42(2), pp. 90-98.

2 I. Dichev, ‘What Are Stock Investors’ Actual Historical Returns? Evidence from Dollar-Weighted Returns’, American Economic Review, vol. 97, no. 1, March 2007 (pp. 386-401)