整合環境、社會和管治(ESG)因素是荷寶投資過程的常規構件,我們已經將之納入於旗下絕大部分的投資產品系列,包括基礎因素股票、固定收益、量化和定制型可持續投資策略,荷寶也因而成為全球少數真正全方位整合ESG因素的資產管理公司之一。不論可持續性在投資者的考量優次為何,自2010年以來,整合ESG因素已是荷寶確保投資研究周全縝密的準則,讓我們進行投資分析時增添更多樣化的視角,從而作出理據更充分的投資決策。

整合ESG因素的意涵

整合ESG因素是指在決定為投資組合買入股票或債券時,考慮環境、社會和管治的因素。聯合國《負責任投資原則》(UN Principles for Responsible Investment)所作出的定義是:「明確及有系統地納入環境、社會和管治事宜於投資分析及投資決策之中。」

對於尋求實踐ESG方式但又沒有設定或採用特定的可持續性風險預算之投資者來說,整合ESG因素最適合不過,因此這方式廣為資產管理業者採用。這些投資者相信,顧及與財務相關的ESG資訊,有助於作出理據更充分的投資決定,或是提升風險/回報報償,其投資目的顯然是為了財務表現而不僅是限於「道德」考量。

不過,整合ESG因素並不同於可持續投資 — 整合ESG因素只是可持續投資的其中部分但不是全部。最重要的分別在於,若某些股份以估值或獲利能力等財務因素來衡量具吸引力,就算其在ESG範疇的表現負面,採取整合ESG因素方式的資產管理經理也可以將之納入於投資組合之中。

對財務具重要性舉足輕重

對財務具重要性是整合ESG因素的關鍵要素,所考量的因素並非只為了「錦上添花」,而是必須對企業的盈虧表現產生直接影響。舉例說,投資者不僅從危害環境的角度看待污染,也考量污染可能產生的財務影響,包括招致罰款、增加成本以至監管風險等,這些因素將影響公司業績,繼而影響其市場價值。

對財務具重要性的ESG因素所立足的基礎是,這些ESG因素對企業為其股票或債券持有人創造價值的能力之影響,與傳統財務和基礎因素相同,因此在分析ESG因素時,也一併研究企業的財務衡量因素例如獲利能力、市場份額、待推出新產品以及併購等企業活動。

荷寶整合ESG因素的方式

荷寶自2010年已經全方位整合ESG因素於投資決策過程之中,現時已經覆蓋絕大部分的荷寶投資組合。我們的投資團隊通常透過以下三個步驟整合這些因素:

第一步

識別並聚焦於最重要的相關ESG因素

第二步

分析這些ESG因素對企業業務模式的影響

第三步

將這些數據納入於估值分析及/或對基礎因素的觀點之中

整合ESG因素與投資表現

整合ESG因素可以說既是一門科學也是一門藝術,畢竟要證明整合ESG因素對投資表現的貢獻並不是非黑即白之事。從在過去跨越半個世紀的學術研究可見,奉行ESG原則的企業在大部分情況下的財務表現較卓越且質素較高,但對投資組合進行的同樣研究所得出的結果並沒有那麼明顯。

在2015年的一項綜合研究將在1970 – 2014年的40年間,就ESG因素對企業財務表現的影響所進行過的全部2,250項已發表學術研究進行量化分析1,結果顯示有62.6%的研究證明了ESG表現與企業財務表現呈現正相關性(即ESG表現理想的企業,其財務表現也理想),證明兩者呈負相關性(即ESG表現理想的企業,其財務表現並非理想)的研究不足一成,而其餘的研究顯示兩者的關係是中性。

在2023年進行並涵蓋在2015 – 2020年間的全部同類學術研究之量化分析,也得出相若的結果,為企業在其營運和決策中整合ESG資料能夠添加價值,連帶有利於優化公司管理和提升其財務表現的觀點提供了佐證2。

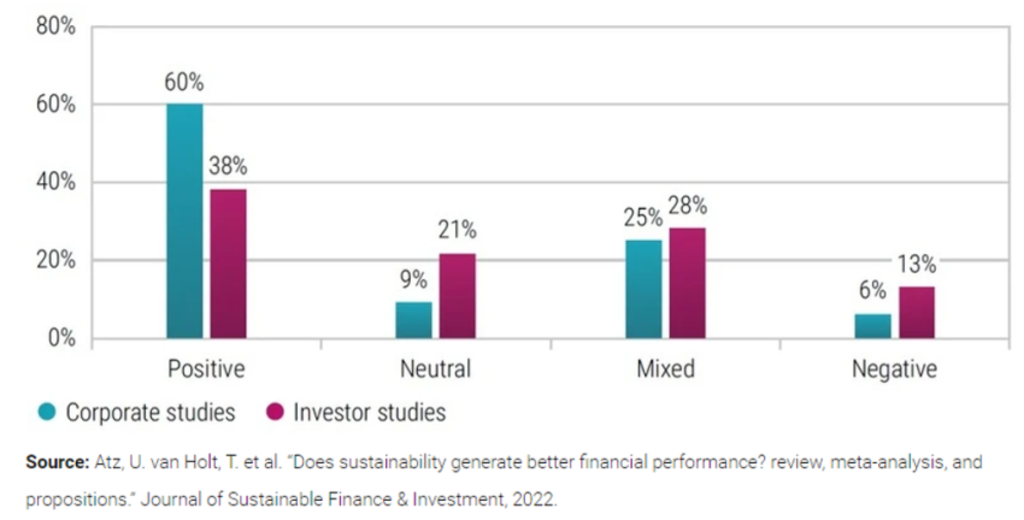

ESG因素對企業財務表現的效益,也在投資組合的回報中顯現,只是兩者的相關性沒有如在企業研究般顯著:有38%的研究結果證明整合ESG因素有利於投資組合的回報,而證明兩者呈負相關性的研究有13%。請參閱下圖:

ESG因素對企業財務表現與投資組合表現的影響之比較(2015 – 2020)

由此可見,整合ESG因素要對投資組合的回報表現產生效益,並不能純粹考慮ESG評分。固然投資者對可持續性的偏好和意向,也影響投資組合的表現,但最重要是基於深度研究,有系統地專注於確實對相關行業及企業財務具重要性的ESG因素,並且分辨哪些資料已在市場的定價中反映。荷寶憑著對可持續性的先見觸覺和累積幾十年的豐富經驗,透過在旗下投資策略系列中整合ESG因素,從而選出贏家和迴避輸家,並且對現實世界產生真正的影響。

了解更多:《研究ESG與投資表現的相關性》(英文版)

邁向可持續性的跳板

對荷寶來說,整合對財務具重要性的ESG因素,是我們旗下絕大多數投資策略的標準構件,目的是為客戶獲取更佳的投資回報。

在這標準設置之上,荷寶也基於客戶對可持續性的特定要求而制定多元化的投資策略,包括:

定向型可持續發展目標(SDG)投資:在一系列股票和信用債策略中,採用SDG評分框架,以提升投資策略對促進實現SDG的貢獻

轉型投資瞄準在轉型至低碳經濟中走在最前線的企業

氣候和淨零投資對所投資資產設有特定減碳路徑之要求

符合歐盟《可持續金融披露規定》(SFDR)第9條披露規定並設有具體可持續性目標之主題型投資,例如智慧能源等策略

Footnotes

1Friede, G. Busch, T. 及 Bassen, A. 《ESG and financial performance: aggregated evidence from more than 2000 empirical studies》(2015)。《可持續金融及投資期刊》, 5:4, 210-233.

2Atz, U. van Holt, T. et al. 《Does sustainability generate better financial performance? review, meta-analysis, and propositions》(2022). 《可持續金融及投資期刊》。