Die Feststellung, dass eine Unternehmensanleihe (Credit) unterbewertet oder „billig“ ist, ist wichtig, reicht aber nicht aus. Die eigentliche Herausforderung – und Chance – liegt in der Durchführung einer gründlichen Fundamentalanalyse. Sie soll sicherstellen, dass ein Credit tatsächlich eine Chance auf Wertzuwachs beinhaltet und nicht aufgrund struktureller Probleme, die erhebliche Risiken mit sich bringen könnten, billig ist. Wo sehen wir also derzeit Kurspotenzial an den globalen Credit-Märkten?

Als aktiver Credit-Manager legen wir den Fokus auf den relativen Wert von Emittenten im Vergleich zur Benchmark. Dies gelingt am besten durch einen Vergleich des Credit Spreads eines Emittenten oder eines bestimmten Sektors mit dem Index-Spread. Wir können zum Beispiel den Credit-Spread einer Unternehmensanleihe mit BBB-Rating mit dem durchschnittlichen Spread eines entsprechenden BBB-Index vergleichen. Wenn die Unternehmensanleihe im Vergleich zum Index und im Vergleich zur eigenen Historie mit einem höheren Credit-Spread gehandelt wird, deutet dies auf einen attraktiven Wert der Anleihe hin.

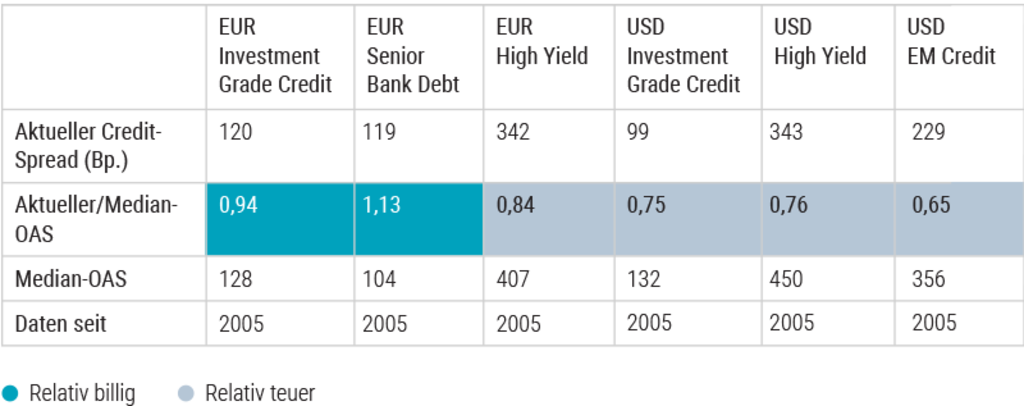

Unsere nachstehende vereinfachte Bewertungstabelle zeigt den optionsbereinigten Spread (OAS) für verschiedene Marktsegmente und gibt an, welche Segmente des globalen Credit-Markts unter- bzw. überbewertet sind.1 Dieses Maß wird in der Credit-Analyse verwendet, um die Rendite einer Anleihe mit dem risikofreien Zins zu vergleichen.

Um festzustellen, ob ein Marktsegment günstig ist oder nicht, vergleichen wir den aktuellen Spread (zum 14. August 2024) mit seinem langfristigen Median; dabei gehen wir bis ins Jahr 2005 zurück. Wir bevorzugen den Median-Spread gegenüber dem Durchschnitts-Spread, da dies die Auswirkungen plötzlicher Spread-Ausweitungen infolge abrupt erhöhter Volatilität und/oder von Liquiditätsengpässen dämpft.

Der aus dem Vergleich resultierende Verhältniswert zeigt deutlich, ob ein Marktsegment günstig (Verhältnis über 1) oder teuer (Verhältnis unter 1) ist. Betrachtet man beispielsweise USD-Credits mit Investment Grade-Rating, die derzeit mit einem Spread-Verhältnis von 0,75 gehandelt werden, so ist dieses Marktsegment im Vergleich zu seiner langfristigen Historie um etwa 25 % teurer.

Quelle: Robeco, Bloomberg. Der Credit-Spread ist definiert als der optionsbereinigte Spread gegenüber Staatsanleihen mit ähnlicher Duration. Die hier gezeigten Credit-Spreads basieren auf dem Index-Spread für den jeweiligen Markt. Credit-Bewertungstabelle zum 14. August 2024.

Das Spread-Verhältnis für vorrangige EUR-Bankschuldverschreibungen liegt derzeit bei 1,13. Das bedeutet, dass der durchschnittliche Credit-Spread in diesem Teil des globalen Credit-Markts um 13 % über dem langfristigen Medianwert liegt. Wir halten diesen Teil des Markts derzeit für attraktiv und haben daher in unserem Credit-Portfolio den Bereich EUR Senior Bank Debt übergewichtet. Des Weiteren bevorzugen wir aus fundamentaler Sicht europäische Banken. Der breitere EUR-Markt für Investment Grade-Credits wird bei einem Verhältnis von 0,94 im Einklang mit dem langfristigen mittleren Median-Spread gehandelt. Dieser Markt umfasst Bank- und Unternehmensanleihen. Vor allem Finanztitel werden, wie wir bei vorrangigen EUR-Bankanleihen gesehen haben, auf attraktiveren Niveaus gehandelt. Unterdessen notieren EUR-Unternehmensanleihen auf weniger attraktiven Spread-Niveaus. Aus diesem Grund sind wir am Markt für EUR Investment Grade-Credits in Finanztiteln übergewichtet und in Unternehmensanleihen untergewichtet.

Zusammenfassend lässt sich folgendes sagen: Der oben beschriebene Ansatz in Verbindung mit einer Top-Down-Analyse der makroökonomischen und unternehmensspezifischen Fundamentaldaten sowie der technischen Faktoren ermöglicht es, die Segmente und Regionen des Credit-Markts zu erkennen, die derzeit attraktiv bzw. zu teuer sind. Die Credit-Märkte können zwar hoch bewertet erscheinen, aber eine starke Anleihennachfrage, ein Mangel an Neuemissionen oder eine großzügige Geldpolitik können diese Märkte über längere Zeit teuer halten. Dies verdeutlicht die Komplexität von Credit-Investments und zeigt, wie wichtig aktives Management ist, um die Gewinner auf dem Credit-Markt zu identifizieren.

Fußnote

1Zu beachten ist, dass diese Tabelle nicht vollständig ist, da wir in der Regel viele Bereiche des globalen Credit-Markts bewerten.

Financial Institutions Bonds D EUR

- performance ytd (31-1)

- 0.79%

- Performance 3y (31-1)

- 6.69%

- morningstar (31-1)

- SFDR (31-1)

- Article 8

- Ertragsverwendung (31-1)

- No

Alle Artikel in dieser Reihe anzeigen

Anlagechance: Credit Investing

Die Stärken von Unternehmensanleihen nutzen