L'année dernière, les prévisions ont favorisé les obligations, mais la hausse des taux d'intérêt s'est traduite par des flux modestes sur les marchés obligataires. Contrairement aux attentes, l'année 2023 a été dominée par les liquidités, avec des flux entrants de capitaux record dans les fonds du marché monétaire et les bons du Trésor à court terme, offrant aux investisseurs des rendements de 4 à 5 % sans aucun risque de crédit ou de duration.

Jusqu’à présent en 2024, les marchés du crédit et des obligations d’État ont enregistré des rendements totaux positifs, dopés par des signes d’un atterrissage en douceur pour l’économie américaine. Comme les flux suivent généralement les rendements, les investisseurs ont commencé à délaisser les liquidités au profit des crédits. Cette tendance pose une question essentielle : les liquidités règnent-elles toujours en maître ou les crédits offrent-ils une alternative plus attractive ?

Tout d'abord, le crédit Investment Grade et noté BB offre un potentiel de rendement attractif par rapport aux liquidités, en particulier dans un environnement où nous nous attendons à ce que les banques centrales cessent de relever leurs taux et commencent à les assouplir. Et cela tout en protégeant les investisseurs contre de futures baisses de taux qui réduiraient immédiatement le rendement des investissements sur les marchés monétaires. En ce qui concerne les crédits de qualité, les perspectives de rendement, en particulier pour les crédits à court terme, semblent de plus en plus attractives, car les investisseurs peuvent engranger des rendements plus élevés qu'avec les liquidités pour les douze mois à venir, avec un risque de taux d'intérêt ou de spread limité.

Les fonds du marché monétaire et les obligations d'État à court terme ont été considérés comme des placements lucratifs pour les liquidités, avec des rendements supérieurs à 4 %. Pourtant, l'histoire a montré que ces instruments n'étaient pas le choix le plus judicieux lorsque les banques centrales finissaient par opter pour un assouplissement de leur politique monétaire.

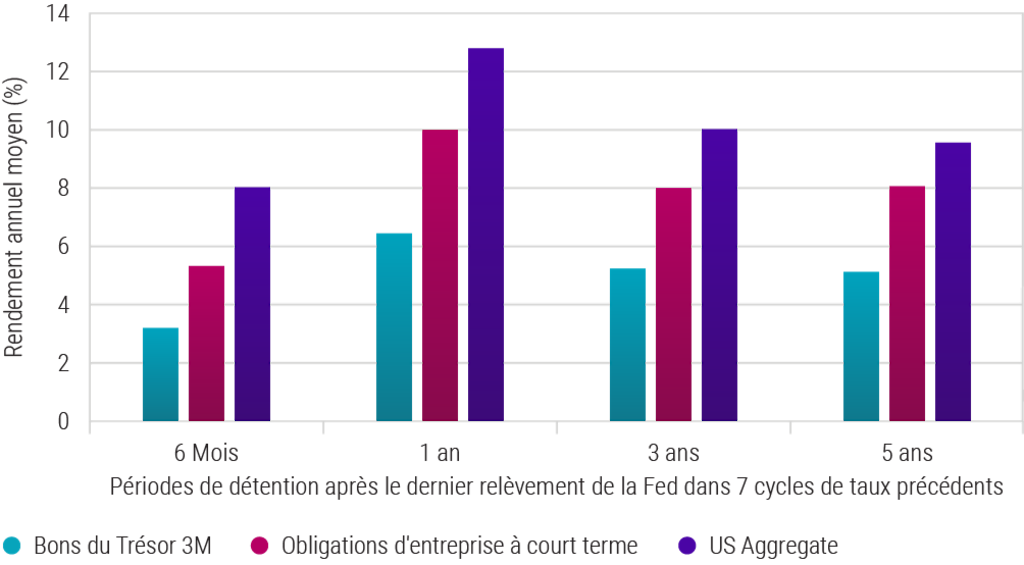

La comparaison des performances des obligations d'entreprises à court terme avec celles des investissements sur les marchés monétaires et des obligations agrégées à plus long terme au cours des périodes qui ont suivi le dernier relèvement de taux de la Fed révèle quelques tendances intéressantes. Comme le montre la figure ci-dessous, les obligations d'entreprises à court terme ont surperformé les marchés monétaires de 300 pb en moyenne sur différents horizons d'investissement (périodes de détention). Les obligations à plus longue duration (US Aggregate) ont offert des rendements plus élevés, mais elles s'accompagnent d'un risque de duration accru, ce qui signifie que les obligations à plus longue duration seraient plus impactées si la volatilité des taux d'intérêt se poursuivait.

Les obligations à court terme sont historiquement plus performantes que les liquidités

Source : Robeco, Bloomberg, juillet 2024. Données de performance sur les périodes de 6 mois, 1, 3 et 5 ans suite au dernier relèvement des taux des fonds fédéraux lors des précédents cycles de resserrement de la Réserve fédérale américaine. Les dates de début des sept périodes sont : 9/1/84, 10/1/87, 3/1/95, 6/1/00, 7/1/06 et 1/1/19.

Les crédits Investment Grade sont résistants en périodes de récession

Deuxièmement, les entreprises Investment Grade et notées BB devraient être en mesure de bien performer en période de récession. Bien que notre scénario de base prévoie un atterrissage en douceur de l’économie américaine, les marchés ont ignoré et n’ont, par conséquent, pas intégré le risque (extrême) d’une récession aux États-Unis. Comme l'histoire l'a montré, les cycles de relèvement des taux par les banques centrales conduisent presque toujours à une récession, l'exception la plus récente étant les années 1990. Toutefois, même dans un contexte de récession avec une croissance négative modérée, le crédit Investment Grade et le crédit cross-over (crédit noté BB) devraient être en mesurer de surperformer les investissements sur les marchés monétaires.

Il y a certaines parties du marché crédit qui sont plus vulnérables si l'économie entre en période de récession, mais les entreprises Investment Grade et notées BB continueront à bien se porter même dans un environnement de croissance négative modérée. Ces entreprises, avec leurs niveaux d'endettement prudents, peuvent résister à l'impact d'une récession sur la rentabilité et à des taux d'intérêt plus élevés. Elles ont généralement des dettes à plus long terme, ce qui signifie qu'il n'y a pas de risque à court terme de devoir refinancer à des taux plus élevés.

Une meilleure diversification des risques

Troisièmement, le fait de passer des liquidités aux crédits Investment Grade et cross-over permet une meilleure diversification du risque d'émetteur. En général, les investissements sur les marchés monétaires comprennent des positions plus concentrées dans un petit nombre d'émetteurs ou de contreparties et bien que la qualité de crédit de ces émetteurs soit élevée, il peut y avoir une exposition significative à seulement quelques émetteurs.

Investir dans des crédits Investment Grade et notés BB permet une plus grande diversification entre les émetteurs. Par exemple, dans notre stratégie Global Credits - Short Maturity, nous investissons dans plus de 130 entreprises différentes sur le marché mondial du crédit Investment Grade. En outre, nous ne préconisons pas une approche passive pour l'investissement dans les crédits, car cela expose les investisseurs à des entreprises potentiellement de moindre qualité et qui présentent un risque de défaut plus élevé. Investir sur les marchés crédit, c'est éviter les perdants grâce à une gestion active et à une recherche bottom-up fondamentale.

Global Credits - Short Maturity IH EUR

- performance ytd (31-12)

- 4,42%

- Performance 3y (31-12)

- 4,49%

- morningstar (31-12)

- SFDR (31-12)

- Article 8

- Paiement de dividendes (31-12)

- No

Afficher tous les articles de cette série

Opportunité : Investissement crédit

Tirer parti des avantages du crédit