Los instintos humanos impulsan la prima Value

Los inversores se sienten más atraídos por las empresas con grandes casos de éxito, y tienden a pasar por alto a aquellas que reciben menos atención mediática. La diferencia resultante entre el optimismo hacia las acciones más glamurosas y el pesimismo que suscitan sus homólogas Value dan lugar a la prima Value.

Resumen

- El riesgo no explica, por sí solo, la anomalía Value

- El comportamiento humano preprogramado da lugar al Value

- Se requiere paciencia y templanza para cosechar la prima Value

La inversión Value se basa en seleccionar acciones que parecen cotizar por debajo de su valor intrínseco y evitar aquellas que podrían estar cotizando con prima. El concepto general que subyace a esto es que los mercados reaccionan exageradamente a las buenas y malas noticias, a corto plazo, lo que genera variaciones en los precios de las acciones que no reflejan los fundamentales a largo plazo de las empresas.

Pero identificar lo que realmente genera la prima Value es un tema controvertido en las comunidades académicas y profesionales. Muchos afirman que es la compensación por algún tipo de riesgo, como el riesgo de solvencia, o el riesgo macroeconómico. Otros sostienen que la prima Value responde a decisiones racionales o sesgos conductuales que causan reacciones “irracionales”.

La prima Value se atribuye a decisiones racionales o sesgos conductuales que causan reacciones “irracionales”.

Las explicaciones a la prima Value basadas en el riesgo guardan relación, en gran medida, con la hipótesis de eficiencia del mercado (HEM), que establece que un mayor riesgo debería traducirse en mayores rentabilidades. A principios de la década de 1990, Fama y French1 postularon en diversas publicaciones que la anomalía del factor Value no tiene su justificación en el Modelo de valoración de activos financieros, o “CAPM” (Capital Asset Pricing Model) ni en los parámetros convencionales de medición del riesgo, tales como el beta y la volatilidad.

Sostenían, en cambio, que las diferencias de rentabilidad entre las acciones Value y las de crecimiento responden a factores de riesgo comunes, como la solvencia financiera. La lógica económica de esta postura es que los inversores son recompensados por asumir el riesgo de invertir en empresas que atraviesan dificultades financieras; es decir, aquellas cuyo valor de mercado suele resultar bajo en comparación con su valor contable y, por ello, se clasifican como acciones Value.

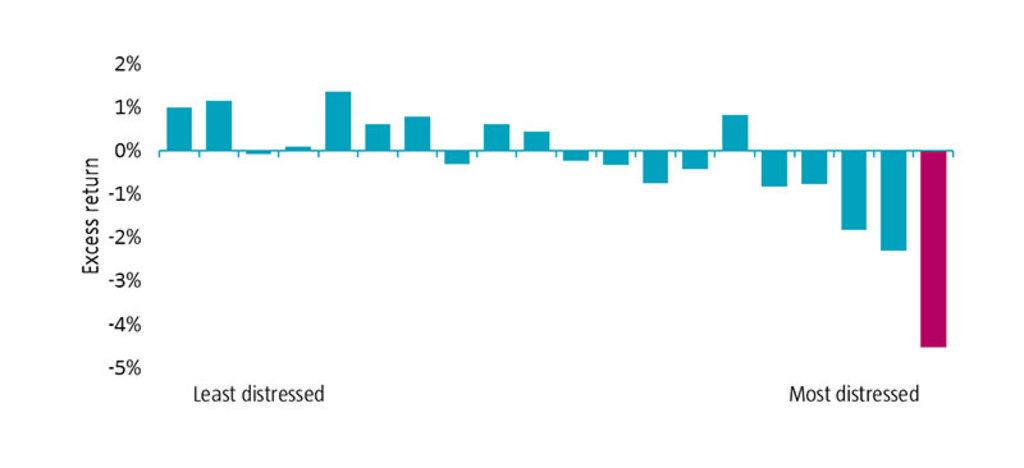

Sin embargo, existe una falta de consenso en la literatura académica sobre si este es realmente el caso. Por ejemplo, en un estudio realizado por Robeco en 2018 se investigó si la prima Value puede atribuirse a tensiones financieras.2 Los investigadores no hallaron pruebas de la existencia de una relación causal entre el Value y el riesgo de solvencia, ni ninguna evidencia que respalde su incidencia sobre la contraprestación por este riesgo. En la Figura 1 se refleja este último resultado, ya que en ella se observa que la prima por riesgo de solvencia no se concentra en las acciones de las empresas que atraviesan este tipo de dificultades.

Figura 1 | Relación entre exceso de retorno y el riesgo de solvencia

Fuente: Para la elaboración del gráfico se han utilizado los resultados mensuales en EUR, en mercados desarrollados, entre enero de 1986 y diciembre de 2014, de los 3.000 valores de mayor envergadura de todos los componentes del Índice General de Mercado, clasificados según el factor de distancia hasta impago (distance-to-default) de Robeco, asumiendo un periodo de tenencia de un mes y sin tener en cuenta los costes transaccionales.

Pero la solvencia financiera no es el único riesgo señalado como potencial impulsor de la anomalía Value. En un artículo académico, los autores argumentan que la prima Value es reflejo de la contraprestación que reciben los inversores por asumir el riesgo macroeconómico.3 En su estudio, observaron que las acciones Value presentan una elevada exposición a variables del mercado de renta fija que predicen la actividad económica futura. Más concretamente, observaron que las acciones Value experimentaron perturbaciones en sus flujos de efectivo durante los periodos de declive económico, que coincidieron con intervalos de rentabilidades bajas para ellas en comparación con sus homólogas del segmento de crecimiento.

Aunque en la literatura sobre la determinación de precios de los activos figuran numerosas explicaciones basadas en el riesgo, no está ampliamente aceptado que la prima Value esté motivada únicamente por factores de riesgo. De hecho, numerosos académicos y profesionales han aportado pruebas convincentes que sugieren que el comportamiento, y no el riesgo, es la razón por la que persiste la anomalía Value.

Acceda a las perspectivas más recientes

Suscríbase a nuestro newsletter para recibir información actualizada sobre inversiones y análisis de expertos.

En realidad, la anomalía Value está arraigada en conductas humanas innatas

Según la escuela de pensamiento conductual, las tendencias humanas son las que determinan la existencia de la prima Value. Muchos inversores se sienten más atraídos por las empresas con grandes trayectorias de crecimiento y elevadas perspectivas de rentabilidad a corto plazo, y tienden a pasar por alto a aquellas que reciben menos atención mediática o que no gozan del favor de las masas.

Como explica Andrew Lo en su libro Adaptive Markets, “La inteligencia es la capacidad de generar precisas descripciones causa-efecto sobre la realidad” (o, en pocas palabras, narrativas).4 Esta habilidad innata ha sido transmitida generación tras generación y ha contribuido a la supervivencia del ser humano a lo largo del tiempo. Por ello, las personas estamos preprogramadas para acoger favorablemente las buenas narrativas, y puede costarnos mucho desoír o apartarnos de un instinto tan arraigado.

En otro estudio, un grupo de investigadores exponía que las estrategias Value ofrecen rentabilidades superiores a las del grueso del mercado porque aprovechan los errores de comportamiento que comete el inversor medio, y no porque conlleven fundamentalmente más riesgo.5 Señalaban que los inversores privados pueden extrapolar a futuro las tasas de crecimiento registradas en el pasado por las acciones más glamurosas, aunque sea poco probable que puedan prolongarse. Es posible también que consideren que las empresas bien dirigidas constituyen una buena inversión, independientemente de su cotización. La diferencia resultante entre el optimismo hacia las acciones más glamurosas y el pesimismo que suscitan sus homólogas Value dan lugar a la prima Value.

Por otra parte, también hay ciertos inversores que toman la decisión consciente y racional de ir en contra del Value.6 Esta perspectiva también se explora en detalle en un informe académico.7 Por ejemplo, los investigadores afirman que los inversores profesionales a veces tienen más en cuenta sus perspectivas de proyección profesional que la generación de buenos resultados a largo plazo. Sus exigentes jefes y sus clientes también los evalúan en función de sus resultados a corto plazo y de su capacidad de superar los resultados de los índices de referencia. Ante estas consideraciones, podrían optar por enfoques más afines al estilo de crecimiento, que resultan más fáciles de vender, presentan narrativas más interesantes y, potencialmente, ofrecen rentabilidades a corto plazo más sólidas, en comparación con las “malqueridas” acciones Value.

En los últimos años, las acciones de crecimiento que acaparan los titulares de prensa se han convertido en inversiones muy populares. Nada sorprendente, especialmente ante la facilidad para invertir que existe actualmente, la proliferación de indicadores centrados en gran medida en información mediáticamente llamativa (como rentabilidades recientes o listas de popularidad de las acciones) y la creciente visibilidad del marketing concebido para atraer a los inversores particulares. Teniendo en cuenta estos factores, incluso los inversores más experimentados pueden ser presa del “miedo a perderse las subidas”. Pero es probable que estos sesgos conductuales refuercen el factor Value.

Incluso los inversores más experimentados pueden ser presa del “miedo a perderse las subidas”.

¿Por qué el Value no se ha visto anulado por el arbitraje?

Dado que la prima Value se arraiga en comportamientos racionales e irracionales, la probabilidad de que se erosione es bastante reducida. De hecho, está documentada desde hace décadas, tiempo de sobra para que los arbitrajistas hubieran podido sacar partido de ella, y sin embargo sigue siendo una constante en los mercados bursátiles de todo el mundo. En realidad, es probable que la evolución reciente, con la proliferación del inversor minorista, por ejemplo, alimente sesgos de comportamiento que den lugar quizás a un fortalecimiento de esta prima a largo plazo. Además, cosechar la anomalía Value puede no resultar fácil. Experimentar rentabilidades comparativamente inferiores durante periodos prolongados puede hacer sudar a cualquier inversor sin “sangre fría”, y eso limita el riesgo de arbitraje. De hecho, los inversores (humanos) tienen la tendencia natural de evitar complicaciones y buscar la gratificación a corto plazo. Así pues, son nuestros instintos humanos preprogramados los que dan lugar a la prima Value. En el próximo artículo de esta serie analizaremos el factor calidad desde la óptica de las finanzas del comportamiento. En artículos anteriores, nos hemos detenido en la baja volatilidad y el momentum.

Notas al pie

1Fama, E. F., y French, K. R., junio de 1992, “The cross-section of expected stock returns”, Journal of Finance; Fama, E. F., y French, K. R., febrero de 1993, “Common risk factors in the returns on stocks and bonds”, Journal of Financial Economics; Fama, E. F., y French, K. R., marzo de 1995, “Size and book-to-market factors in earnings and returns”, Journal of Finance; y Fama, E. F., y French, K. R., diciembre de 1998, “Value versus growth: The international evidence”, Journal of Finance.

2De Groot, W., y Huij, J., marzo de 2018, “Are the Fama-French factors really compensation for distress risk?”, Journal of International Money and Finance.

3Koijen, R. S. J., Lustig, H., y Van Nieuwerburgh, S., junio de 2017, “The cross-section and time series of stock and bond returns”, Journal of Monetary Economics.

4Lo, A. W., abril de 2017, “Adaptive markets: financial evolution at the speed of thought”, Princeton University Press.

5Lakonishok, J., Shleifer, A., y Vishny, R.W., diciembre de 1994, “Contrarian investment, extrapolation, and risk”, the Journal of Finance.

6Blitz, D., noviembre de 2020, “Why I am more bullish than ever on quant”, artículo de Robeco.

7Lakonishok, J., Shleifer, A., y Vishny, R.W., diciembre de 1994, “Contrarian investment, extrapolation, and risk”, the Journal of Finance.