Die Verzinsung von Cash-Anlagen wird nicht dauerhaft auf dem jetzigen Niveau bleiben. Das gibt Investoren einen Anlass, traditionelle Strategien wie die Anlage in Tagesgeld, in Geldmarktfonds und anderen kurzfristigen liquiden Instrumenten zu überdenken. Notwendig ist eine umsichtige Vermögensstrukturierung mit Diversifizierung über verschiedene Anlageklassen entsprechend der Risikotoleranz und dem Anlagehorizont. Wie sollten Anleger ihre Portfolios im Hinblick auf die Credit-Märkte positionieren?

Bevor wir uns für die optimale Credit-Allokation in unseren Multi-Asset-Strategien entscheiden, müssen wir zunächst überlegen, welcher Anlagemix mit größter Wahrscheinlichkeit die besten risikobereinigten Renditen liefert. In allen Lebensbereichen achten wir auf ein gutes Preis-Leistungs-Verhältnis – bei der Geldanlage sollte das nicht anders sein. Risikofreudigere Anleger wollen für jede zusätzlich eingegangene Risikoeinheit eine ausreichende Rendite-Kompensation erhalten. Die Entscheidung über die optimale Allokation basiert im Wesentlichen auf drei Faktoren:

Erwartetes Risiko und erwartete Rendite für jede Anlageklasse

Möglichkeiten für aktives Management in verschiedenen Anlageklassen

Diversifizierungsvorteile einer Kombination verschiedener Anlageklassen

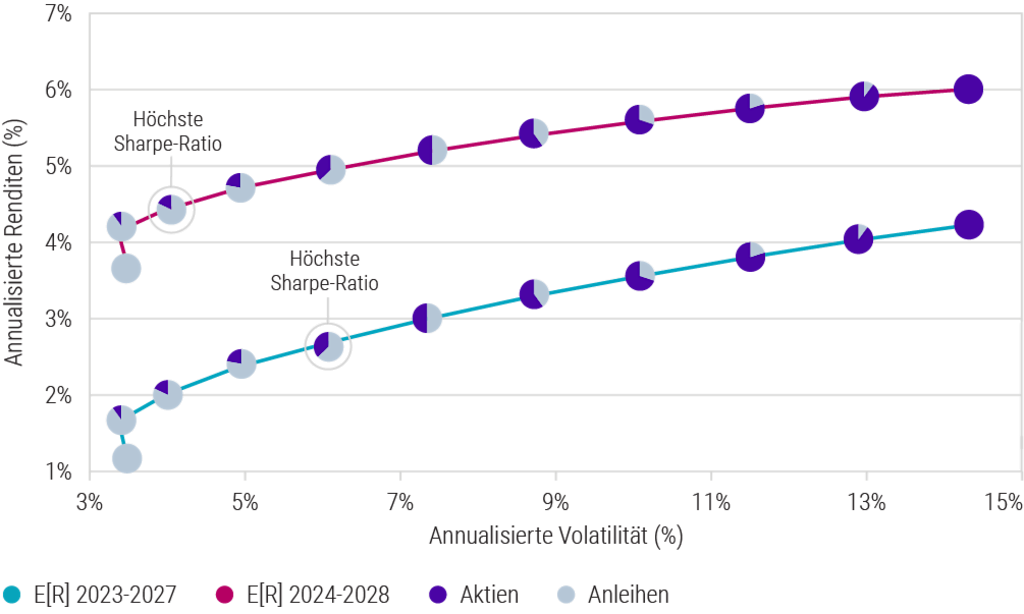

Jedes Jahr veröffentlicht Robeco seine Publikation 5-Year Expected Returns. Diese enthält die Renditeerwartungen auf Sicht von fünf Jahren für alle wichtigen Anlageklassen und berücksichtigt dabei Bewertungen, Makroszenarien und Klimaaspekte. Gemäß den jüngsten Prognosen von Robeco werden die besten risikobereinigten Renditen in den nächsten fünf Jahren mit einer Mischung aus 25 % Aktien und 75 % Anleihen erzielt. Diese Aufteilung spiegelt sich in der nachstehenden Grafik mit der Effizienzkurve für Anleihen und Aktien wider. Eine weitere interessante Beobachtung ist, dass diese Studie für eine 20%ige Erhöhung des Anleihenanteils zulasten von Aktien im Vergleich zum Vorjahr plädiert. Das ist zum Teil darauf zurückzuführen, dass sich die Bewertungen in dem am stärksten konzentrierten Segment der Aktienmärkte historischen Höchstständen annähern. Infolgedessen ist dort das Verhältnis zwischen Aufwärts- und Abwärtsrisiken im Vergleich zu Credits derzeit ungünstiger. Die Credit-Spreads sind solide und nicht übermäßig eng und Unternehmen mit Investment-Grade-Rating sollten das Refinanzierungsrisiko überwiegend meistern, was bei vielen Emittenten erst später ansteht. Für Anleger, die von Cash-Anlagen wieder in den Markt einsteigen wollen, scheint die Aufteilung in 25 % Aktien und 75 % Anleihen optimal zu sein.

Effizienzkurve bei Anleihen und Aktien bzgl. der für 2023-27 erwarteten Renditen vs. 2024-28

Quelle: Robeco, Stand: September 2023. Anmerkung: Die Volatilität basiert auf durchschnittlichen historischen Daten von Oktober 2000 bis September 2023. Aktien werden durch den MSCI AC World Index und Anleihen durch die Indizes Bloomberg Global Aggregate Corporate sowie Bloomberg Global Aggregate Treasury repräsentiert. Bei der Portfolio-Optimierung kombinieren wir die auf 5-Jahres-Sicht erwarteten Renditen mit den langfristigen Steady State-Renditen.

Möglichkeiten für aktives Management in verschiedenen Anlageklassen

Bei der Optimierung der Asset-Allokation in einem Multi Asset-Portfolios auf einem bestimmten Risikoniveau erwarten wir Alpha für jede aktive Anlagestrategie, die wir nutzen. Das spiegelt den Grad unserer Überzeugung hinsichtlich des jeweiligen Investmentteams wider. Dabei ergibt sich ein Rating von 1-5, das auf einer Mischung aus quantitativem und qualitativem Research basiert. Diese Informationen verwenden wir dann in Verbindung mit unserer Einschätzung der Chancen auf Überschussrenditen in jeder Anlageklasse. Unsere Multi Asset-Strategie operiert oft innerhalb eines begrenzten Budgets, was das Gesamtrisiko und die Kosten betrifft. Dies erfordert eine möglichst effiziente Kombination aus diesen konkurrierenden Elementen. In unserer Publikation der 5-Year Expected Returns für 2023 haben wir den Anteil aktiver Manager ermittelt, die ihre passive Entsprechung im Bereich globaler Credits (abgesichert gegen EUR) schlagen im Vergleich zu US-Aktien mit hoher Marktkapitalisierung – den beiden größten Assetklassen-Bausteinen. Der ausgeprägte Unterschied bei den diesbezüglichen Chancen zeigt, dass sich die Aussicht auf Zusatzrenditen bei globalen Credits positiv auf deren Anteil in unserer Multi-Asset-Strategie auswirken wird.

Diversifizierungsvorteile einer Kombination verschiedener Anlageklassen

In der Vergangenheit hat die Mischung verschiedener Anlageklassen zu einer Diversifizierung und damit zu besseren risikobereinigten Renditen geführt. Es gibt jedoch eine Ausnahme von der Regel. In Zeiten hoher Inflation kommt es in der Regel zu einem Gleichlauf zwischen den Vermögenswerten – so wie wir es in den letzten zwei Jahren erlebt haben. Wir gehen aber davon aus, dass die Diversifizierungsvorteile in Zukunft wieder zunehmen werden. Wir erwarten für die nächsten fünf Jahre eine Kerninflation von etwa 2,5 % bis 3 %. Dieses Niveau hat in der Vergangenheit den Diversifizierungseffekt zwischen Anleihen und Aktien begünstigt. Für Anleger, die risikoärmere Strategien bevorzugen, dürfte ein Multi-Asset-Portfolio mit einem überwiegenden Anteil von Anleihen gute Ergebnisse erzielen.

Climate Global Credits DH EUR

- performance ytd (31-1)

- 0,15%

- Performance 3y (31-1)

- 2,37%

- morningstar (31-1)

- SFDR (31-1)

- Article 9

- Ertragsverwendung (31-1)

- No

Alle Artikel in dieser Reihe anzeigen

Anlagechance: Credit Investing

Die Stärken von Unternehmensanleihen nutzen