Im vergangenen Jahr wurden gute Aussichten für Anleihen prognostiziert. Doch da die Zinsen weiter stiegen, kam es nur zu bescheidenen Zuflüssen in dieser Anlageklasse. Entgegen den Erwartungen war 2023 ein Jahr, in dem Cash-Anlagen dominierten. So kam es zu Rekordzuflüssen in Geldmarktfonds und kurzlaufende Staatsanleihen, die Anlegern 4-5 % Rendite ohne Bonitäts- oder Durationsrisiko boten.

Im bisherigen Verlauf des Jahres 2024 haben die Märkte für Staatsanleihen und Credits positive Gesamtrenditen erzielt. Gestützt wurden sie durch Anzeichen für eine sanfte Landung der US-Konjunktur. Da die Kapitalflüsse in der Regel den Renditen folgen, war zu beobachten, dass die Anleger von Cash-Anlagen in Credits umzuschichten begonnen haben. Dieser Trend wirft eine entscheidende Frage auf: Sind Cash-Anlagen immer noch optimal, oder bieten Credits eine überzeugendere Alternative?

Erstens bieten Credits mit Investment Grade- bzw. BB-Rating einen attraktiven Renditeaufschlag gegenüber Cash-Anlagen. Das gilt insbesondere in einem Umfeld, in dem die Zentralbanken ihre Zinserhöhungen beenden und schließlich mit der Lockerung der Geldpolitik beginnen dürften. Außerdem schützt dieser Ansatz die Anleger vor künftigen Zinssenkungen der Zentralbanken, welche die Rendite von Geldmarktanlagen direkt verringern würden. Bei hochwertigen Credits werden die Renditeaussichten immer attraktiver, insbesondere bei kurzfristigen Papieren. So können Anleger damit auf Sicht der nächsten 12 Monate höhere Renditen als mit Cash-Instrumenten erzielen – und das bei begrenztem Zinsänderungs- oder Spreadrisiko.

Geldmarktfonds und Staatsanleihen mit kurzer Restlaufzeit galten als lukrative Möglichkeit zum Parken von Liquidität mit Renditen von über 4 %. Die Vergangenheit hat jedoch gezeigt, dass diese Instrumente nicht die beste Wahl sind, wenn die Zentralbanken schließlich zur Lockerung der Geldpolitik übergehen.

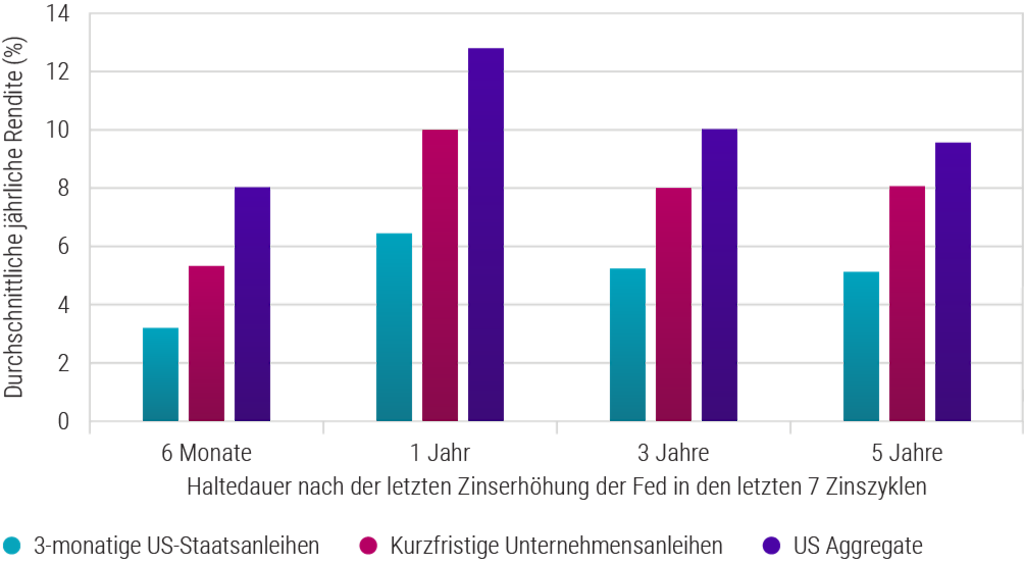

Vergleicht man die Wertentwicklung kurzlaufender Unternehmensanleihen mit der von Geldmarktanlagen und Anleihen mit längerer Laufzeit im Anschluss an die letzte Zinserhöhung in den USA, ergeben sich interessante Trends. Wie die folgende Grafik zeigt, entwickelten sich kurzfristige Unternehmensanleihen im Durchschnitt über verschiedene Zeiträume (Haltedauer) um 300 Basispunkte besser als Geldmarktanlagen. Anleihen mit längerer Duration (US Aggregate) warfen höhere Renditen ab, jedoch mit höherem Zinsänderungsrisiko. Das bedeutet, dass längerlaufende Anleihen bei anhaltenden Zinsschwankungen stärker betroffen wären.

Kurzfristige Anleihen haben in der Vergangenheit besser abgeschnitten als Cash

Quelle: Robeco, Bloomberg, Stand: Juli 2024. Wertentwicklungsdaten über die Zeiträume von 6 Monaten, 1, 3 und 5 Jahren nach der letzten Leitzinserhöhung in den vorangegangenen Straffungszyklen durch die US-Notenbank. Die sieben Zeiträume beginnen am 9.1.1984, 10.1.1987, 3.1.1995, 6.1.2000, 7.1.2006 und 1.1.2019.

Investment Grade-Credits bewähren sich in einem Rezessionsumfeld

Zweitens sollten sich Unternehmen mit Investment Grade bzw. BB-Rating in einer Rezession gut entwickeln. Obwohl wir von einer sanften Landung der US-Konjunktur ausgehen, haben die Teilnehmer an den Finanzmärkten das Risiko einer Rezession in den USA ignoriert und folglich nicht in den Kursen berücksichtigt. In der Vergangenheit haben Zinserhöhungszyklen der Zentralbanken fast immer zu einer Rezession geführt. Die letzte Ausnahme waren die 1990er Jahre. Doch selbst in einem Rezessionsumfeld mit leicht negativem Wachstum bieten Investment Grade-Credits und Cross Over-Credits (Unternehmensanleihen mit BB-Rating) eine überzeugende Alternative zu Cash-Anlagen.

Einige Teile des Credit-Markts sind anfälliger, wenn die Wirtschaft in eine Rezession gerät. Doch Unternehmen mit Investment-Grade- bzw. BB-Rating sollten auch in einem Umfeld mit moderat negativem Wachstum weiterhin gut abschneiden. Diese Unternehmen können mit ihrer relativ niedrigen Verschuldung die Auswirkungen einer Rezession auf die Rentabilität sowie höhere Zinsen überstehen. Sie verfügen typischerweise über mehr längerfristige Verbindlichkeiten. Daher besteht kein kurzfristiges Risiko, sich zu höheren Zinsen refinanzieren zu müssen.

Bessere Risikodiversifikation

Der dritte Grund, warum wir Anlegern raten, von Cash-Anlagen in Investment Grade- und Cross Over-Credits umzuschichten, ist die bessere Diversifizierung des Emittentenrisikos. Typischerweise umfassen Geldmarktanlagen konzentriertere Positionen in einer kleinen Anzahl von Emittenten oder Gegenparteien. Obwohl diese Emittenten eine hohe Bonität aufweisen, kann ein beträchtliches Engagement in einigen wenigen Emittenten bestehen.

Anlagen in höherwertigen Credits mit Investment Grade- bzw. BB-Rating ermöglichen eine stärkere Diversifizierung über verschiedene Emittenten hinweg. Beispielsweise investieren wir im Rahmen unserer Global Credits - Short Maturity-Strategie in mehr als 130 verschiedene Unternehmen am globalen Markt für Investment Grade-Credits. Darüber hinaus raten wir von einem passiven Ansatz bei der Anlage in Credits ab. Denn damit sind Anleger potenziell minderwertigen Unternehmen mit höherem Ausfallrisiko ausgesetzt. Bei Anlagen an den Credit-Märkten geht es darum, die Verlierer durch aktives Management und fundamentales Bottom-up-Research zu vermeiden.

Global Credits - Short Maturity DH EUR

- performance ytd (31-1)

- 0,27%

- Performance 3y (31-1)

- 3,73%

- morningstar (31-1)

- SFDR (31-1)

- Article 8

- Ertragsverwendung (31-1)

- No

Alle Artikel in dieser Reihe anzeigen

Anlagechance: Credit Investing

Die Stärken von Unternehmensanleihen nutzen