Ontvang de nieuwste inzichten

Meld je aan voor onze nieuwsbrief voor beleggingsupdates en deskundige analyses.

Volgens de gangbare opvatting is outperformance op lange termijn vaak een kwestie van de verliezen beperken in dalende markten. Een mogelijke manier voor conservatieve beleggers om dat te doen is een deel van hun portefeuille te beleggen in goud. Maar is dat echt de meest effectieve strategie? Uit onderzoek van ons blijkt dat er ook alternatieven beschikbaar zijn.

De eerste twee regels van Warren Buffett over beleggen luiden als volgt: regel nummer 1 is ‘verlies nooit geld’ en regel nummer 2 is ‘vergeet nooit regel nummer 1’. Deze gouden regel is essentieel voor kapitaalbescherming en vermogensgroei op lange termijn. Een veelgebruikte strategie om de verliezen in turbulente markten te beperken is een allocatie naar goud. Beleggen in goud wordt namelijk alom beschouwd als een veilige haven tijdens extreme macro-economische neergangen in periodes van oorlog, hyperinflatie of diepe recessies.

Maar biedt zo'n allocatie naar goud ook echt de verwachte bescherming in de praktijk? En zo ja, zijn er misschien betere manieren om het risico te beperken? Om deze vragen te beantwoorden hebben wij een nieuwe blik geworpen op de strategische rol van goud in beleggingsportefeuilles. Daarbij hebben we ons gericht op de minimale voordelen van goud voor het verminderen van het neerwaartse risico ten opzichte van obligaties en aandelen.

Onze analyse, opgenomen in een nieuwe researchpaper, richt zich op het jaarlijkse reële rendement vanaf 1975, het jaar waarin goud echt verhandelbaar werd. We kozen het perspectief van een Amerikaanse belegger die strategisch belegt in aandelen, obligaties en goud en die zich zorgen maakt over verschillende neerwaartse risicomaatstaven, zoals neerwaartse volatiliteit, de kans op verlies en het verwachte verlies.

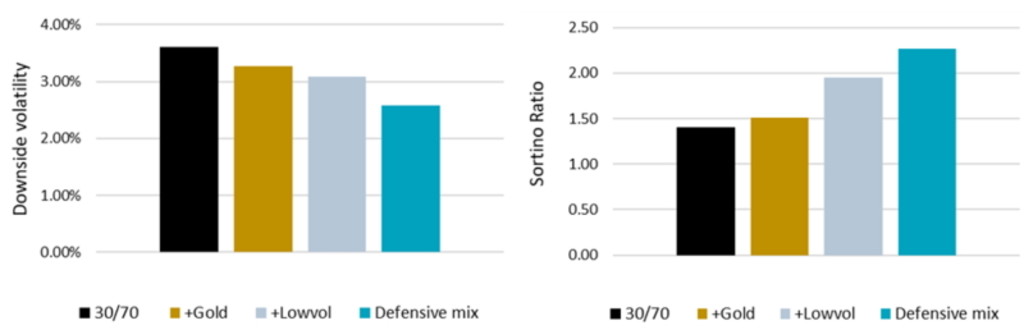

De belangrijkste bevinding van onze empirische studie is dat een kleine allocatie naar goud in een traditionele mix van aandelen en obligaties het risico van kapitaalverlies met ongeveer 10% vermindert bij veel verschillende allocaties naar aandelen en obligaties. Dit gaat echter ook ten koste van het rendement, wat leidt tot een kleine stijging van de risico-rendementsverhouding. Dat is te zien in Figuur 1, waarin de belangrijkste bevindingen van deze studie zijn samengevat.

Bron: Lohre, H., & Van Vliet, P. (2023) “The golden rule of investing”, working paper.

Meld je aan voor onze nieuwsbrief voor beleggingsupdates en deskundige analyses.

Belangrijk is dat uit onze simulaties blijkt dat de neerwaartse volatiliteit verder kan worden beperkt door een low volatility-stijl te hanteren, en de allocatie naar obligaties deels te vervangen door deze defensieve aandelenallocatie. De portefeuille met de laagste neerwaartse volatiliteit over een horizon van één jaar bestaat uit 45% obligaties, 45% laagvolatiele aandelen en 10% goud.

Uit onze simulaties blijkt dat de neerwaartse volatiliteit verder kan worden beperkt door een low volatility-stijl te hanteren

Als gevolg heeft deze defensieve mix een fors lager neerwaarts risico dan een traditionele portefeuille met aandelen en obligaties, waarbij hogere rendementen leiden tot een grote stijging van de Sortino-ratio. Deze defensieve strategie blijkt dus een effectieve manier voor beleggers om de gouden regel van Buffett na te leven en toch vermogensgroei op lange termijn te realiseren.

Bovendien blijkt uit aanvullende simulaties en robuustheidscontroles dat deze belangrijke bevindingen niet alleen gelden voor het rendement over één jaar, waar we ons aanvankelijk op richtten, maar ook voor een groot aantal andere beleggingshorizons, uiteenlopend van één maand tot 36 maanden. Deze resultaten zijn robuust wanneer goudfutures worden gebruikt in plaats van directe beleggingen in goud, maar het toevoegen van aandelen in goudmijnbouwers is minder effectief in het beperken van het neerwaartse risico van een aandelenportefeuille met lage volatiliteit. Tot slot zien we dat goud het risico weliswaar minder beperkt in een mean variance-opzet, maar dat laagvolatiel beleggen wel degelijk als net zo relevant wordt beschouwd vanuit het oogpunt van neerwaarts risico.

Recorded webinar

Waarschuwing – Frauduleus gebruik van Robeco op websites en social media Lees meer