Perder dinero con la inversión pasiva

La inversión pasiva ha adquirido gran popularidad, pero también suscita importantes preocupaciones. En particular, porque implica adquirir exposición a valores que no solamente pueden contribuir a la rentabilidad, sino también ejercer un efecto negativo sobre ella.

Resumen

- La inversión pasiva implica aceptar que el CAPM funciona

- Pero la trayectoria del CAPM en la práctica es muy deficiente

- Utilizar un modelo de clasificación multifactor resulta mucho más apropiado

Tras un siglo de evidencias empíricas sabemos que, aunque la renta variable pueda presentar una elevada volatilidad a corto plazo, a más largo plazo sus inversores se ven recompensados con una rentabilidad mayor que la de los bonos y los activos líquidos. Con el fin de capturar esta prima de renta variable, como se la conoce, muchos inversores destinan a esta categoría de activos una determinada ponderación estratégica.

En la práctica, una manera —cada vez más popular— de aprovechar esta prima de renta variable consiste en reproducir un índice general, ponderado según capitalización de mercado, que sirve como guía teórica para la cartera de inversión en esta categoría. Este tipo de enfoque de inversión pasiva permite a los inversores beneficiarse de la prima de renta variable con un coste mínimo. Y tiene en cuenta también que los fondos con gestión activa que son más costosos, no han logrado ofrecer, en conjunto, una rentabilidad sustancialmente mayor, algo que sin embargo no resulta muy sorprendente teniendo en cuenta que la inversión activa es un "juego de suma cero" antes de deducir costes, y un "juego de suma negativa" tras repercutir los mismos.

La inversión pasiva se reduce a invertir un poquito en miles de valores distintos. Estos millares de inversiones, combinadas, deberían proporcionar a los inversores la mencionada prima de renta variable. Pero ¿realmente cada uno de estos valores concretos nos ayuda a capturar la prima de renta variable en su conjunto? La respuesta podría ser que sí, si la prima de rentabilidad prevista para cada uno de ellos fuera la misma, y si ésta fuera equivalente a la prima general de renta variable.

En tal caso, sin embargo, los inversores saldrían mejor parados invirtiendo en una cartera de volatilidad mínima, puesto que así podrían obtener esta prima de rentabilidad prevista con el menor riesgo posible. En la literatura sobre estrategias de volatilidad mínima vemos que no resulta demasiado complicado crear una cartera que presente un riesgo menor que el de un índice general ponderado según capitalización de mercado. Claramente, por tanto, la inversión pasiva en un índice general de mercado no constituye una solución lógica si espera que cada uno de los valores que lo componen ofrezca la misma perspectiva de rentabilidad.

Entonces, ¿qué razones podrían justificar el empleo de la inversión pasiva en un índice general ponderado según capitalización de mercado? Todo esto supone que, como mínimo, tendríamos que asumir que hay ciertos valores que presentan una previsión de rentabilidad superior a la de otros. Más concretamente, si asumimos que el modelo de valoración de activos financieros o "CAPM" Capital Asset Pricing Model (CAPM) es válido, resulta evidente que la cartera de mercado es, de hecho, la elección óptima para los inversores. El CAPM postula que la rentabilidad prevista para un valor es proporcional a su nivel de riesgo sistemático, o "beta". En otras palabras, un valor que presente la mitad de riesgo que la cartera del mercado de renta variable debería proporcionar solamente la mitad de la prima de renta variable, mientras que un valor cuyo riesgo sea el doble que el de dicha cartera ofrecería el doble de prima.

La inversión pasiva supone asumir que el CAPM funciona pero, ¿resulta razonable creerlo?

Así pues, emplear la inversión pasiva conforme a un índice general ponderado según capitalización de mercado resulta justificable si se asume que el CAPM funciona pero, ¿resulta razonable asumir esto? Atendiendo a la popularidad que posee el CAPM en los libros de texto convencionales sobre finanzas, podría pensarse que sí. Sin embargo, empíricamente, este modelo no presenta una trayectoria nada atractiva. Los estudios que han realizado pruebas sobre las predicciones del CAPM utilizando datos reales no han podido establecer una relación positiva entre el riesgo sistemático y la rentabilidad de las acciones. De hecho, esta relación es más bien directa, o incluso inversa en cualquier caso, ya que los valores de mayor riesgo tienden a generar rentabilidades inferiores, no superiores.

El riesgo sistemático ha resultado ser un mal indicador de la rentabilidad futura de los valores de renta variable, pero existen otras características que presentan dichos valores, tales como envergadura, valoración, momentum y calidad, que sí se han comprobado que reflejan mucho más fielmente la rentabilidad que se puede obtener de ellos. De hecho, los modelos que incluyen una combinación de este tipo de factores han desplazado al CAPM, que resulta elegante en teoría pero decepciona en la práctica. Cabe citar como ejemplo los modelos de factores de tres, cuatro y cinco factores creados por los célebres catedráticos Fama y French, entre otros.

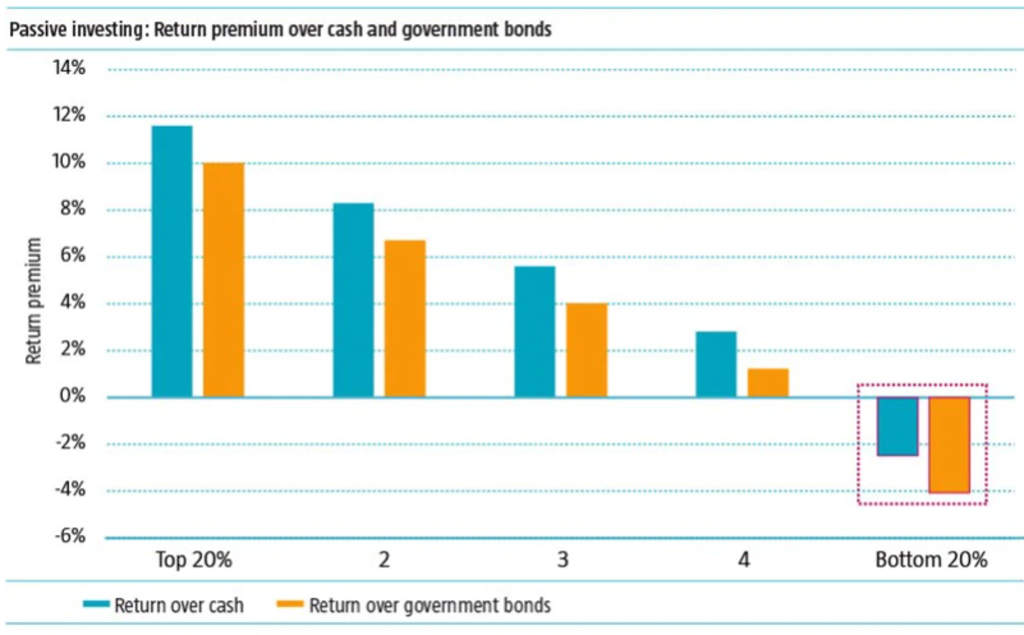

¿Qué implicaciones tienen estas ideas, que se encuentran muy difundidas, para la rentabilidad prevista para los diferentes valores? Para dar respuesta a esta pregunta hemos creado un modelo sencillo, inspirado en la literatura académica, en el cual las características son lo que condiciona la rentabilidad de los valores. Concretamente, hemos realizado una clasificación de valores, dividiéndolos en cinco grupos cada mes, en función de su puntuación total conforme a una combinación de factores habitualmente utilizados, como son valoración, momentum, calidad y baja volatilidad. Seguidamente, hemos analizado la evolución de estas cinco carteras entre 1986 y 2016, por tratarse del periodo más prolongado para el que disponemos de datos sobre la renta variable global. En la siguiente figura se muestra que este modelo resulta muy efectivo por su separación de los valores con una rentabilidad media elevada de aquellos con menor rentabilidad prevista.

Resulta especialmente interesante el hecho de que el 20% de los valores con características menos atractivas desde el punto de vista de los factores generaron una prima negativa a lo largo de este periodo de más de treinta años, acumulando un menos 2,5% anual frente a la rentabilidad de los fondos líquidos, y llegando incluso al menos 4% anual en comparación con la deuda pública de elevada calificación. Si, al menos, todos los valores hubieran generado primas positivas podríamos cerrar los ojos ante toda esta cuestión de las características factoriales, aduciendo que, bueno, aunque unos valores hayan generado menor rentabilidad de lo que deberían, al menos han contribuido positivamente al resultado.

Pero no es así: según nuestro análisis, existe una parte notable de la cartera pasiva que de hecho se ha invertido en valores que han contribuido negativamente al resultado1. La próxima vez que oigan a alguien decir que la inversión pasiva es un enfoque prudente, piénsenlo dos veces. Y tengan en cuenta que el modelo que hemos utilizado aquí para clasificar los valores es muy simple. Los gestores cuantitativos, como Robeco, han desarrollado modelos más sofisticados, que presentan diferenciales de rentabilidad todavía mayores entre los valores atractivos y no atractivos.

Inversión pasiva: Prima de rentabilidad frente a los recursos líquidos y la deuda pública

Fuente: Robeco

¿Qué puede inferirse de estos resultados? Bueno, en términos colectivos, las acciones pueden ofrecer una prima adecuada, pero eso no significa que cada una de ellas individualmente lo haga. Concretamente, cuando un valor resulta caro según sus múltiplos de valoración directos, tales como el P/B, presenta una tendencia a la baja, sus beneficios son reducidos y su riesgo es además muy alto, los datos históricos recopilados durante décadas nos dicen que no podemos esperar que ese valor ofrezca una prima positiva, sino más bien negativa. Pero los inversores pasivos prefieren hacer caso omiso de esta evidencia, e invierten felizmente en este cóctel letal de características, igual que lo harían en cualquier otro valor.

Descubra el valor de la inversión cuantitativa

Suscríbase para conocer las últimas novedades y estrategias sobre inversión cuantitativa.

La inversión pasiva da lugar a carteras ineficientes

Los defensores de la inversión pasiva pueden razonarque ni creen ni dejan de creer en las primas de factor. Si lo único de lo que podemos estar razonablemente seguros es de que existe una prima de renta variable a largo plazo, y somos agnósticos en lo que respecta a la existencia de las primas de factor, ¿no parece que la inversión pasiva constituye un enfoque sólido? El problema de esta argumentación es que las elecciones que hacemos al invertir generan ciertos posicionamientos implícitos, o "preferencias reveladas", como las llaman los economistas.

Invertir pasivamente en un índice ponderado según capitalización implica asumir indirectamente que los modelos como el CAPM son válidos, y que las primas de factor, aunque se basen en datos históricos, o bien no resultan aprovechables en la vida real o bien no cabe esperar que vayan a materializarse en el futuro, por ejemplo, porque son fruto de la casualidad histórica o porque el arbitraje de inversiones las anula. Aferrarse a una concepción teórica de los años sesenta, cerrando los ojos a todo lo que hoy en día se conoce sobre la rentabilidad de los mercados de renta variable, no resulta en absoluto prudente, sino más bien una vana ilusión, una estrategia intencionadamente inconformista o una mera negación de hechos que resulta incómodo aceptar.

Y es que la inversión pasiva implica dedicar una parte importante de nuestra cartera a una serie de valores cuya prima prevista es negativa, es decir, que no solamente no contribuyen al resultado sino que, de hecho, inciden negativamente en él. ¿Pero qué implicaciones tiene esta postura, en términos de inversión? En otras palabras, ¿qué pueden hacer los inversores que no quieran padecer pasivamente las consecuencias de invertir en valores que sólo les cuestan dinero? Una alternativa sería invertir pasivamente en todos los valores, a excepción del 20% de ellos que presenten, por ejemplo, las peores características en cuanto a factores.

Esto no resulta tan fácil como parece, ya que las características de los valores, desde la perspectiva factorial, no son constantes sino que están en permanente evolución. Esto supone que el 20% de los valores que este mes son menos atractivos quizás no se corresponda con ese mismo 20% el mes siguiente. Puesto que las características según factores no cambian drásticamente de la noche a la mañana, no es necesario reconfigurar por completo la cartera constantemente, pero sí realizar un mantenimiento activo, lo cual conlleva una cierta rotación periódica.

Un enfoque más eficiente sería el de no sólo evitar los valores menos atractivos según un modelo de clasificación multifactor, sino invertir además el capital resultante en aquellos valores que el modelo identifique como más atractivos. Estos valores no solamente presentan las mejores perspectivas de rentabilidad según sus características factoriales, sino que además son los que tienen menos probabilidades de caer hasta la categoría más baja, al menos en un futuro próximo, lo cual ayuda a reducir la rotación. Nuestras estrategias de indexación mejorada e indexación por factores se basan en este tipo de principios, y se han diseñado específicamente para evitar los escollos que presentan las estrategias de inversión pasiva. Si desea más información sobre nuestras alternativas eficientes a la inversión pasiva, no dude en acudir a su gestor de relaciones con clientes de Robeco.

Footnote

1Stocks with negative premiums can also exist in the CAPM world. According to the CAPM, stocks with negative betas, i.e. stocks which tend to move in the opposite direction of the overall market trend, should have a negative premium, but do not need to be removed from the market portfolio because their poor returns are entirely offset by their powerful diversification benefits. Stocks with negative betas are very rare in reality though. They make up less than a fifth of the entire universe. Moreover, the bottom quintile portfolio shown here actually exhibits a beta higher than one.