Bei der Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor („Offenlegungsverordnung“) handelt es sich um ein in ständiger Entwicklung begriffenes EU-Regelwerk, das gleiche Bedingungen für die Klassifizierung nachhaltiger Anlagestrategien durch Assetmanager schaffen soll. Da die Verordnung immer mehr Verbreitung findet, werden alle paar Jahre Verbesserungen an ihr vorgenommen. Nachhaltige Anleger begrüßen die Offenlegungsverordnung als Gelegenheit, die Definition eines „nachhaltigen Fonds“ zu klären und die zunehmende Gefahr des „Greenwashings“ zu bekämpfen.

In unserem Glossar zum Sustainable Investing werden die wichtigsten Begriffe erklärt:

Verordnung über nachhaltigkeitsbezogene Offenlegungspflichten im Finanzdienstleistungssektor

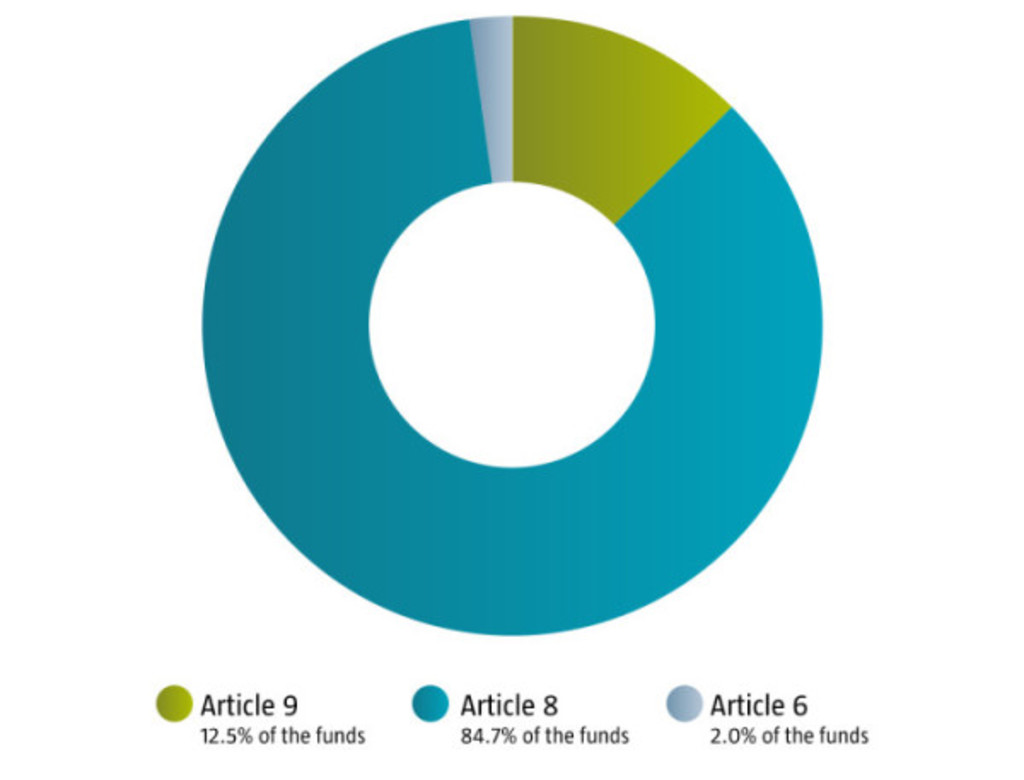

Klassifizierung der Offenlegungsverordnung spiegelt die Nachhaltigkeit des Fondsangebots von Robeco wider

Die Offenlegungsverordnung verpflichtet Assetmanager offenzulegen, inwieweit Nachhaltigkeit in ihre verschiedenen Strategien integriert ist. Diese werden nun gemäß Artikel 6, 8 oder 9 eingestuft.

Fonds gemäß Artikel 6 bewerben keine ESG-Faktoren (Umwelt, Gesellschaft, Unternehmensführung).

Fonds gemäß Artikel 8 beziehen ökologische oder soziale Merkmale in den Anlageprozess ein.

Fonds gemäß Artikel 9 verfolgen ein bestimmtes Nachhaltigkeitsziel wie z. B. klimabezogene Benchmarks.

Fast alle Fonds von Robeco entsprechen Artikel 8 oder 9 der neuen Nachhaltigkeitsvorschriften der EU.

Fonds von Robeco: 98 % gemäß Artikel 8 oder 9

Quelle: Robeco, Mai 2024

Offenlegungsverordnung und Transition Investing

Die Offenlegungsverordnung ist Teil des umfassenderen Aktionsplans für nachhaltige Finanzierungen und des europäischen Grünen Deals, die speziell auf das Übereinkommen von Paris abgestimmt sind. Darin wird angestrebt, die globale Erwärmung bis 2100 auf maximal 2 °C über dem vorindustriellen Niveau zu begrenzen, idealerweise sogar auf 1,5 °C.

Gemäß dem Ziel von 1,5 °C ist es erforderlich, bis 2050 weltweite Klimaneutralität zu erreichen. Allerdings sind wir derzeit weit davon entfernt, dieses Ziel zu erreichen. Die neueste Klimaresearch verdeutlicht, dass sich die Welt bereits um 1,2 °C erwärmt hat – und möglicherweise sogar noch mehr –, während die CO2-Emissionen weiter steigen. Ungebremst wird sich die Welt bis zum Ende dieses Jahrhunderts um etwa 2,4 °C erwärmen. Dieser Wert könnte zu einem katastrophalen und unumkehrbaren Klimawandel führen.

Es gilt also, Möglichkeiten zu finden, um die Abhängigkeit von fossilen Brennstoffen zu verringern, auf erneuerbare Energiequellen umzusteigen, wesentliche Bereiche wie den Verkehr zu elektrifizieren und nachhaltigere Formen des Bauens zu finden. Sie erfordert einen in der Geschichte der Menschheit beispiellosen Übergang zu einer CO2-armen Wirtschaft, für den Billionen an Investitionskapital für die Lösung des globalen Problems notwendig wären.

Robeco hat daher ein ganzes Repertoire potenzieller Anlagelösungen entwickelt, von maßgeschneiderten Übergangsinvestments und Fonds, die sich mit intelligenter Energie befassen, bis hin zu am Übereinkommen von Paris orientierten Benchmarks, Strategien, die auf die Ziele für nachhaltige Entwicklung (SDGs) ausgerichtet sind, und gezielten Dekarbonisierungsprodukten. Sie alle können auf jahrzehntelange Erfahrung bei der ESG-Integration in den Anlageprozess zurückblicken, wobei der Umweltaspekt im Zuge der Bekämpfung des Klimawandels besonders im Vordergrund steht.

Offenlegungsverordnung: Sie macht genau das, was ihr Name schon verrät

Die meisten Anleger betrachten die Offenlegungsverordnung nicht als weitere bürokratische Vorschrift, sondern sehen in ihr die Verwirklichung von drei Hauptzielen. Erstens wird ein vereinbarter Rahmen für nachhaltige Investitionen geschaffen, mit eindeutigen Definitionen für die drei Artikel. Anleger in der EU können die Rechtsvorschriften nicht mehr nach Belieben auslegen, da viele dieser Auslegungen in der Vergangenheit widersprüchlich oder anfällig für „Greenwashing“ waren, bei dem der tatsächliche Beitrag zur Klimaneutralität überbewertet wurde.

Zweitens wird in den Artikeln verdeutlicht, welchen Grad an Nachhaltigkeit die Anlagen aufweisen, was den Anlegern mehr Vertrauen und Klarheit verschafft. In der Robeco Global Climate Survey 2024 wurde Greenwashing als eine der größten Befürchtungen der Anleger in Bezug auf Sustainable Investing genannt.

Insgesamt bilden die Artikel den Hintergrund für das, was in einer britischen Werbekampagne einmal mit den Worten „It does what it says on the tin“ beschrieben wurde. Ein Fonds nach Artikel 8 versucht, ein gewisses Element der Nachhaltigkeit zu enthalten, während dies bei einem Fonds nach Artikel 6 nicht der Fall ist.

Ist Artikel 9 der Offenlegungsverordnung besser? Nicht zwangsläufig ...

Der dritte Vorteil ist überraschender, da er zu einer stärkeren Konzentration auf die von den Artikeln abgedeckte Ebene des Übergangs geführt hat. Als sie 2021 erstmals veröffentlicht wurden, hielten viele Artikel 9 für logischerweise besser als Artikel 8, da er nur nachweislich nachhaltige Unternehmen in den Investmentfonds aufnahm. Seitdem hat sich der Schwerpunkt auf den Übergang verlagert, anstatt sich auf Unternehmen zu konzentrieren, die bereits optimal aufgestellt sind.

Dies hat ironischerweise dazu geführt, dass mehr Anleger Fonds gemäß Artikel 8 bevorzugen, da die darin enthaltenen Unternehmen sich auf dem Weg zur Nachhaltigkeit befinden, insbesondere im Hinblick auf die Erreichung von Klimaneutralität. Diese können ein größeres Potenzial bieten als Fonds gemäß Artikel 9, bei denen der Übergang bereits weitgehend vollzogen ist. Wie ein anderes Sprichwort sagt: „Oft ist es besser, sich auf den Weg zu machen, als anzukommen“.

Und da nur sehr wenige Unternehmen und die Fonds, die sie halten, bereits zu 100 % nachhaltig sind, bedeutet dies, dass die Auswahl für Fonds gemäß Artikel 8 weitaus größer ist als jene gemäß Artikel 9. Wie oben dargestellt, spiegelt sich dies in den von Robeco selbst verwalteten Vermögenswerten wider, von denen 84,7 % auf Artikel 8 und 12,5 % auf Artikel 9 entfallen. Fonds gemäß Artikel 6 werden im Allgemeinen vermieden, da sie nicht versuchen, Nachhaltigkeit zu beinhalten, und bei Robeco auf Cash- oder Derivate-basierte Produkte beschränkt sind.