Das Wertpotenzial Japans beginnt sich zu erschließen

Im Rahmen unserer Strategie für asiatisch-pazifische Aktien bleiben wir in Japan übergewichtet. Dabei nutzen wir unsere Expertise im Bereich Engagement, um die besten Chancen an einer von vielen Investoren nur unterdurchschnittlich abgedeckten Börse zu finden.

Zusammenfassung

- Die Kapitalzuflüsse in japanische Aktien haben noch erheblichen Spielraum nach oben

- Aktienrückkäufe und Dividenden werden Investoren in unterbewerteten Titeln zugutekommen

- Engagement und Leitlinien als wirksame Mittel zur Beeinflussung des Verhaltens der Unternehmen

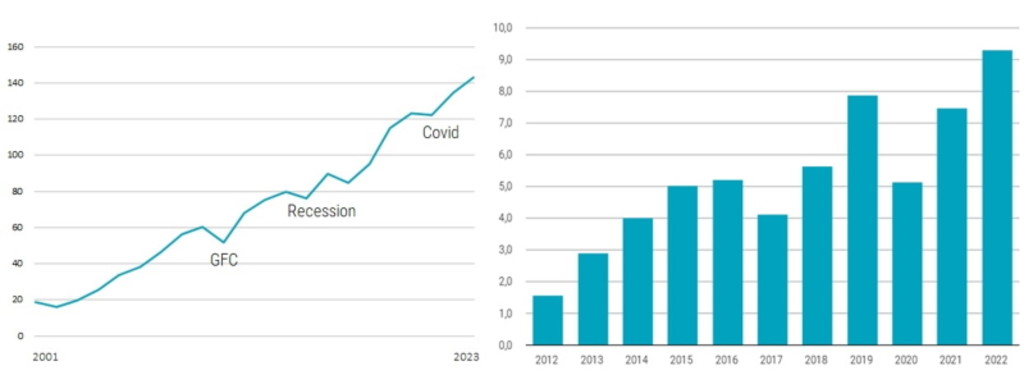

Wir haben uns frühzeitig auf die Abkehr Japans von der Nullzinspolitik und die laufende Reflationierung seiner Volkswirtschaft eingestellt. Dies ist zwar mittlerweile ein wohlbekanntes Szenario. Wir glauben aber nicht, dass sich die internationalen Investoren bereits ganz darauf eingestellt haben, da sie sich noch an mehrere vermeintliche Aufschwünge in den letzten drei Jahrzehnten erinnern. Ausländische Anleger waren bis zum 26. Mai 2023 neun Wochen in Folge Nettokäufer von japanischen Aktien. Dies stellt die längste Serie von Käufen seit 2019 dar. Wie Abbildung 1 zeigt, hat sich der Handel ausländischer Anleger mit japanischen Aktien in letzter Zeit zwar erholt. Er erreicht aber noch nicht das Niveau, das vor zehn Jahren in der ersten Phase der „Abenomics“ zu beobachten war. Die derzeitige Markterholung wird durch das Gewinnwachstum und die von den japanischen Unternehmen vorgenommenen Änderungen im Bereich Governance unterstützt. Diese Entwicklung markiert erst den Anfang. Der überwiegende Teil des verborgenen Werts Japans muss erst noch erschlossen werden.

Abbildung 1: Kumulierte Nettokäufe ausländischer Investoren in japanische Aktien seit 2010 (Billionen JPY)

Quelle: Robeco, Nikkei Quick, Citi Research, 25. Mai 2023

Für uns gibt es jetzt keinen Grund zum Zögern. Das Geschäftsgebaren der Unternehmen in Japan hat sich bereits geändert, und in mehreren bekannten multinationalen Unternehmen wurde erhebliches Wertpotenzial freigesetzt. Der japanische Gesamtmarkt harrt jedoch noch der Entdeckung. Unsere Teams für nachhaltige Anlagen und Engagement sind derzeit in Japan aktiv, um Unternehmen ausfindig zu machen, deren Governance wir positiv beeinflussen und bei denen wir bessere Ergebnisse für langfristig orientierte Aktionäre erzielen können. Dieser Fokus auf die Aktienauswahl ist unserer Ansicht nach die eigentliche Chance. Das unterscheidet uns von einigen Anlegern, die lediglich nach dem Motto „die steigende Flut wird alle Boote heben“ investieren. Der Erfolg dieses Ansatzes hängt im Wesentlichen von allgemeinen makroökonomischen Faktoren ab.

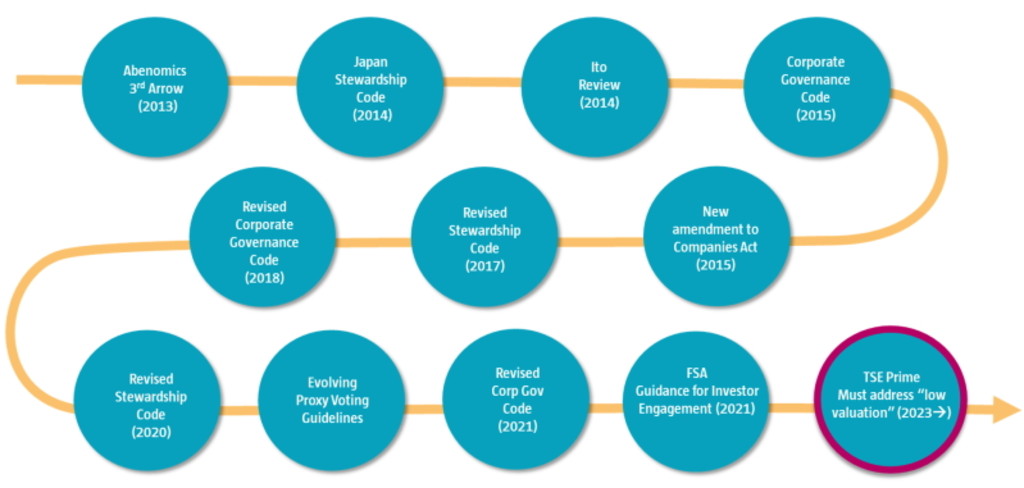

Japan hat langsame, aber stetige Fortschritte bei der Reform der Corporate Governance gemacht (siehe Abbildung 2), seit diese 2013 zu einem Pfeiler der Wirtschaftspolitik gemacht wurde. Diese Chance kann am besten von aktiven Managern genutzt werden, die sich ergänzend durch Engagement betätigen. Wir vertreten schon lange die Ansicht, dass viele ausländische Investoren lediglich aus makroökonomischen Gründen in Japan anlegen und häufig enttäuscht wurden. Doch der historische Wandel der Unternehmenskultur und der gesellschaftlichen Gegebenheiten in Japan wirkt sich nun auf den gesamten Unternehmenssektor aus. Für geduldige, fundamental orientierte Anleger, wie jüngst Warren Buffett, ist die japanische Börse ein vielversprechendes „Jagdrevier“ zur Erzielung von Alpha.2

Abbildung 2: Fortschritte bei der Corporate Governance in Japan

Quelle: Morgan Stanley Research, Japan’s ROE and Productivity Journey, April 2023

Da fast 50 % der japanischen Unternehmen im Jahr 2022 unter ihrem Buchwert gehandelt werden, hat die Tokioter Börse (TSE) höhere Anforderungen an die Börsennotierung gestellt, die sich auf die Liquidität und die Rechnungslegungsstandards stützen. In Fortsetzung ihrer Bemühungen veröffentlichte die TSE im Jahr 2023 ein Arbeitspapier, in dem die Notwendigkeit einer Verbesserung des Finanzmanagements von Unternehmen erörtert wird. Es zielt auf Firmen ab, die unterhalb ihres Buchwerts gehandelt werden, und fördert gleichzeitig einen konstruktiven Dialog mit den Anlegern.

Die TSE stellte fest: „In Japan gibt es viele Fälle, in denen das Management die Kapitalkosten und den Aktienkurs seines Unternehmens nicht kennt. Die TSE könnte die Unternehmensleitung dazu anhalten, die Kapitalkosten und die Kapitaleffizienz des Unternehmens ordnungsgemäß zu ermitteln, diese Größen sowie den Aktienkurs und die Marktkapitalisierung zu evaluieren und erforderlichenfalls Strategien und konkrete Initiativen zur Verbesserung offenzulegen. Insbesondere Unternehmen, deren Kurs/Buchwert-Verhältnis durchweg unter 1,0 liegt, sollten verpflichtet werden, ihre Politik und spezifische Verbesserungsmaßnahmen offenzulegen. Darüber hinaus sollte der 2007 von der TSE eingeführte Verhaltenskodex für Unternehmen überprüft und gegebenenfalls überarbeitet werden, um die Verantwortlichkeiten börsennotierter Unternehmen zu klären. Dazu gehört beispielsweise das Bewusstsein für die Kapitalkosten und die Achtung der Aktionärsrechte bzw. der Schutz der Rechte von Minderheitsaktionären.“3

Wir suchen aktiv nach Unternehmen mit historisch bedingten Überkreuzbeteiligungen, überschüssiger Nettoliquidität und aufgeblähtem Immobilienbesitz, der nichts mit dem laufenden Geschäftsbetrieb zu tun hat, um mit ihnen in Dialog zu treten. Diese Unternehmen können wahrscheinlich den Wert brachliegender Assets realisieren und im Laufe der Zeit überschüssige Liquidität an die Aktionäre zurückgeben. Dies ist bereits geschehen, denn sowohl Dividenden als auch Aktienrückkäufe (Abbildung 3) befinden sich in Japan in einem langfristigen Aufwärtstrend.

Abbildung 3: Gesamtdividenden in Japan (USD Milliarden ) Angekündigte Aktienrückkäufe im TOPIX (Billionen JPY)

Quelle: Bloomberg, März 2023

Was spricht aktuell für japanische Aktien?

Wie wir im Jahr 2022 vorausgesehen haben, werden derzeit die notwendigen Voraussetzungen für eine Wiederbelebung der japanischen Wirtschaft geschaffen. Obwohl die Bank of Japan bisher nur moderate Schritte unternommen hat, glauben wir, dass sie ihre Geldpolitik weiter normalisieren wird, da die Wirtschaftsdaten das Szenario einer beginnenden Reflation unterstützen. Wir gehen davon aus, dass der Gouverneur der Bank of Japan, Kazuo Ueda, die Politik der Steuerung der Renditekurve weiter zurückfahren wird, indem er breitere Handelsspannen für die Renditen japanischer Staatsanleihen zulässt und die Käufe von Staatsanleihen und anderen finanziellen Assets durch die Notenbank reduziert.

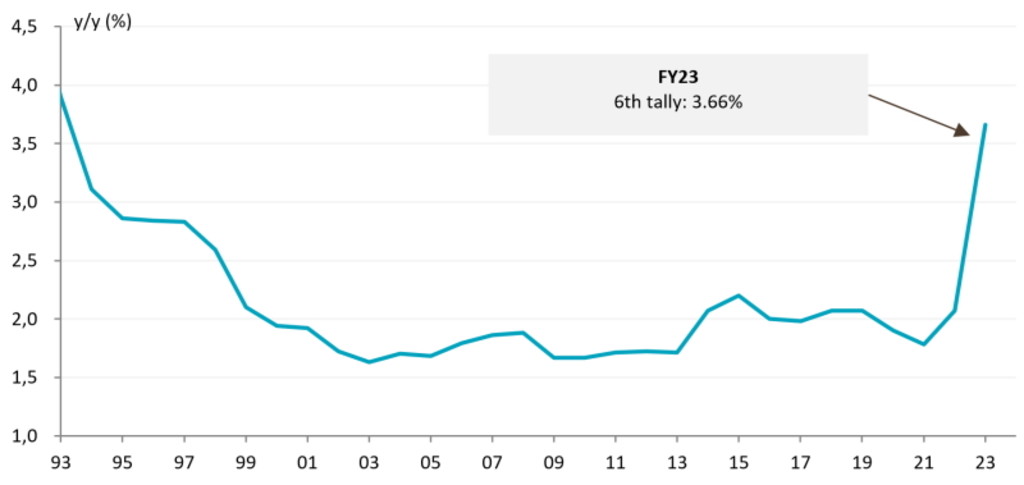

Die Inflation in Japan ist real. Die Inflation in Japan ist eindeutig wesentlich höher als jemals zuvor seit 1991. So hat der Anstieg des Index der Verbraucherpreise Ende 2022 4 % erreicht. Damit ist er viel schneller gestiegen als vorhergesagt, auch von der BoJ selbst. Zuletzt lag der Anstieg des japanischen Verbraucherpreisindex im April 2023 bei 3,4 % im Jahresvergleich. Dies war der 20. Monat mit steigenden Preisen in Folge. Wie aus Abbildung 4 hervorgeht, dürfte sich das Kernlohnwachstum in Japan ab April aufgrund einer kräftigen Steigerung bei den Lohnverhandlungen im Frühjahr beschleunigen. Zum ersten Mal seit Jahrzehnten hält das Lohnwachstum die Inflationsdynamik in Japan aufrecht.

Abbildung 4: Anstieg der Löhne in Japan gemäß Umfragen des japanischen Gewerkschaftsbunds (RENGO)

Quelle: Bloomberg, UBS Research, RENGO, 31. Mai 2023

Im Gegensatz zu früheren Fällen eines deutlichen Anstiegs des Verbraucherpreisindex, die mit Mehrwertsteuererhöhungen zusammenhingen und nicht von Dauer waren, dürfte der aktuelle Anstieg anhaltender sein und eine Abkehr vom Trend nach 1989 bedeuten. Ein Grund dafür ist, dass die Unternehmen lange Zeit versucht haben, den Kostendruck durch interne Anstrengungen aufzufangen, diese Kosten aber nun endlich an die Kunden weitergeben. Die Denkweise der Unternehmen verlagert sich vom Umsatzwachstum zum Schutz der Gewinnmarge. Große Arbeitgeber heben jetzt die Löhne an, insbesondere für Einsteiger und Nachwuchskräfte, um Arbeitskräfte zu gewinnen4. Unserer Ansicht nach ist dies unvermeidlich und deutet darauf hin, dass sich der Prozess der Normalisierung fortsetzen wird. Noch ermutigender ist das unerwartet starke BIP-Wachstum Japans im ersten Quartal. So stieg die Wirtschaftsleistung dank des kräftigen Binnenkonsums und des Einreiseverkehrs um 0,4 % gegenüber dem Vorquartal. Längerfristig bleibt jedoch die Frage zu beantworten, ob eine alternde Bevölkerung letztlich inflationär oder deflationär wirkt.

Das Ende der Deflation in Japan ist eindeutig positiv für japanische Aktien und bedeutet, dass es sich lohnt, dort ein langfristiges Engagement einzugehen. Dies ist jedoch lediglich ein struktureller Faktor im Hintergrund. Wir glauben dagegen, dass eine Outperformance auf der mikroökonomischen Ebene erzielt werden kann.

Holen Sie sich die neuesten Einblicke

Abonnieren Sie unseren Newsletter, um aktuelle Anlageinformationen und Analysen durch Sachverständige zu erhalten.

Sektorfokus

Unsere Strategie ist tendenziell value-orientiert und wir legen den Fokus auf Titel, die von Unternehmensumstrukturierungen und Reformen im Bereich Governance profitieren. Dies gilt für alle Sektoren, aber besonders sind wir an Eigentümern marktbeherrschender japanischer Verbrauchermarken mit Preissetzungsmacht interessiert. Sie profitieren derzeit von der steigenden Konsumbereitschaft im Inland aufgrund der verzögerten Wiederöffnung (Covid-19 wurde in Japan erst am 8. Mai 2023 auf Grippe-Niveau herabgestuft) und dem boomenden Tourismus, der langfristig einen immer wichtigeren Wachstumsbeitrag leistet. Wir schätzen auch japanische Technologietitel, die häufig im Vergleich zu ihren Konkurrenten unterbewertet sind und von den Versuchen der USA, ihre Lieferketten in der Region zu diversifizieren, profitieren dürften. Dies gilt vor allem für einige Subsektoren wie Robotik, Vorprodukte für Elektrofahrzeuge und Halbleiter.

Ein unmittelbarer Gewinner des Endes der Deflation wird zudem der japanische Finanzsektor sein. Seit der Ernennung des scheidenden BoJ-Gouverneurs Kuroda im Jahr 2013 waren die Bewertungen von Finanztiteln gesunken, sodass sie einen enormen Abschlag gegenüber den globalen Wettbewerbern aufwiesen. Davor wurden japanische Banken mit einem durchschnittlichen Kurs/Buchwert-Verhältnis von 1,0 gehandelt, und wir glauben, dass sie sich bei einem Ausstieg aus der Steuerung der Renditekurve durch die Notenbank wieder diesem Niveau annähern können. Inzwischen sind die Gesamtrenditen sowohl japanischer Lebensversicherer als auch Banken hochattraktiv.

Im Fall der Unternehmen, die wir in Japan halten, stimmt Robeco nicht nur ab, sondern nimmt auch direkt mit den Führungskräften Kontakt auf. Im Jahr 2023 war dies bisher 38 Mal der Fall. Das gibt uns die Möglichkeit, Einfluss auf Entscheidungen der Unternehmen zu nehmen und so die Interessen unserer Kunden zu schützen.

Wir bleiben in Japan stark übergewichtet

Trotz der sehr guten Aktienmarktentwicklung in diesem Jahr sind internationale Fondsmanager in Japan insgesamt nach wie vor untergewichtet. Im Gegensatz dazu ist Japan in unserer Asien-Pazifik-Aktienstrategie mit einem Anteil von 40 % deutlich übergewichtet. In unserer Benchmark MSCI Asia-Pacific machen japanische Aktien 32 % aus. Wir sind der Meinung, dass ein aktiver Ansatz bei der Anlage in japanischen Aktien in den nächsten zehn Jahren eine Outperformance abwerfen kann.

Fußnoten

1 Japan Stocks Trading Value Hits Record on Foreign Buying, MSCI – Bloomberg, 1 June 2023

2 Buffett’s intriguing bet on Japan – Financial Times, 27 May 2023

3 Source: Tokyo Stock Exchange (Summary of Discussions on Measures to Improve the Effectiveness of the Market Restructuring as at 30 Jan 23, and TSE’s Future Actions in Response to the Summary of Discussions of the Follow-up Council (Draft) as at 25 Jan 23)

4 NTT graduate – NHK: NTT raises the starting salary of new university graduates by about 30,000 yen to 250,000 yen next year – 11 November 2022

Uniqlo owner gives Japan Inc a jolt with 40% wage hike – Reuters, January 11, 2023