一般にクレジットのアクティブ運用会社は、ボトムアップの銘柄選択によって付加価値の大部分を創出します。その一方で、クレジット・ポートフォリオにおいて安定的に超過収益を生み出すためには、トップダウンの視点を持つことが極めて重要であるとロベコは確信しています。信用サイクルの推移に応じて、リスクへの姿勢を調整する必要があります。それでは、どのようにベータを調整すれば、リスクを軽減しつつ投資機会を捉えることができるのでしょうか。

クレジットのアクティブ運用会社としては、クレジットの環境が良好な局面では相対リターンを最適化し、市場環境が悪化する局面では悪影響を抑制するように、ポートフォリオのリスク特性を調整することが欠かせません。ロベコは四半期ごとに開催するクレジット・アウトルック・ミーティングにおいて、トップダウンのアプローチを熟考、形成します。このミーティングでは、クレジット・チームの全メンバーが掘り下げた議論を行い、市場環境とマクロ環境に関する見解を厳しく検証します。ここでの議論は、ファンダメンタルズ、バリュエーション、市場のテクニカルという、クレジット市場を動かす3つの主要因を中心に展開され、投資家のポジショニング、資金フロー、市場流動性等について協議します。

クレジット四半期アウトルックは、市場サイクルに応じたポジショニングを検討するための貴重な判断材料となります。クレジットのポートフォリオ・マネジャーは、市場の魅力度の評価に基づいて、ポートフォリオの総合的なリスク・ポジショニング(ポートフォリオのベータとして定義)を決定します。具体的には、ポートフォリオのデュレーション・タイムズ・スプレッド(DTS)を、参照する市場インデックスのDTSで除することによって、ベータを算出します。トップダウンの視点からリスクの積み増しが選好される場合には、ポートフォリオ・マネジャーはポートフォリオのベータを1以上に引き上げます。反対に、よりディフェンシブなリスク姿勢をとる際には、ポートフォリオのベータを1以下へと引き下げます。

戦略的なベータのポジショニング:クレジット市場の力学に対応

ベータを調整するには、特定の戦略をクレジット・ポートフォリオに組み入れる方法が考えられます。ベータを引き上げる際には、比較的クレジット・スプレッドがワイドな社債、AT1 CoCo債(偶発転換社債)などの非ベンチマーク銘柄、スプレッド・デュレーションがインデックスより大きい債券をポートフォリオに追加することが、選択肢になります。反対に、ベータを引き下げる際には、直接的なリスク削減や、相対的にクレジット・スプレッドがタイトで信用力が高い債券や短期年限の債券を追加することが、選択肢になります。さらに、CDX(CDSインデックス)やiTraxxなどのクレジット・デリバティブ指数を活用することによって、ベータを効率的に管理することも可能です。社債取引よりも迅速かつコスト効率が高いことがこの戦略のメリットです。

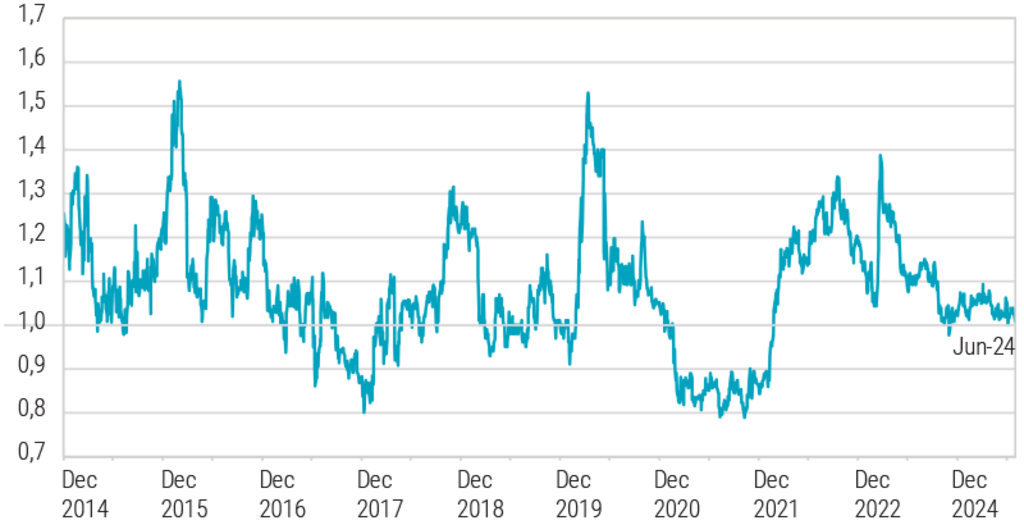

下図は、ロベコのグローバル・クレジット戦略におけるベータのポジショニングの変遷を示したものです(2014年以降)。ここで確認できるとおり、2021年第1四半期にベータのポジショニングを大きく変えました。ポートフォリオ・マネジャーはトップダウンの見解に基づき、よりディフェンシブなポジショニングをとることを決めました。クレジット・スプレッドはタイトであり、潜在的なリスク・シナリオが適切に反映された状況ではなくなったという評価に基づく決定です。ポートフォリオのベータを引き下げるため、信用力が高くスプレッドがタイトな社債を組み入れると同時に、クレジット・デリバティブ指数を活用して市場全体のプロテクションを購入しました。その結果、ポートフォリオのベータは1未満へと引き下げられました。

ロベコのグローバル・クレジット戦略におけるベータのポジショニングの変遷

出所: ロベコ。2024年3月時点。

また、2023年第1四半期にも、ベータのポジショニングは大きく変化しています。当初、ポートフォリオ・マネジャーはディフェンシブなポジショニングをとり、ベータを1近辺に保っていました。しかし、3月に入って、米国の地方銀行やクレディ・スイスの問題を背景に、クレジット・スプレッドは銀行セクターを中心に大幅に拡大しました。その結果、銀行債を中心にバリュエーションに魅力が生じたため、欧州のシステム上重要な大手銀行に対するクレジット・チームの前向きな評価に基づき、戦略的に銀行劣後債をポートフォリオに組み入れました。スプレッド水準がワイドな銀行債を追加した結果、ポートフォリオのベータは1.4まで上昇しました。

クレジット・ポートフォリオを効果的に運用するためには、トップダウンの視点を持つことが極めて重要です。こうしたアプローチをとることにより、市場サイクルの各局面を通じて、市場を安定的に上回るパフォーマンスをあげることが可能になります。アクティブなベータの調整は、ボトムアップの銘柄選択を補完する貴重な役割を果たします。ロベコのクレジット・チームは、四半期ごとのクレジット・アウトルック・ミーティングでファンダメンタルズ、バリュエーション、市場のテクニカルを精査することにより、さまざまな市場環境において機動的に、的確な情報に基づいて、ポートフォリオのリスク特性を調整する体制を整えています。また、信用リスクへのエクスポージャーとスプレッド・デュレーションを戦術的に調整することによって、市場環境が良好な局面では超過収益を追求し、低調な局面ではリスクを軽減するというバランスを、アクティブに管理することが可能になります。

重要事項

当資料は情報提供を目的として、Robeco Institutional Asset Management B.V.が作成した英文資料、もしくはその英文資料をロベコ・ジャパン株式会社が翻訳したものです。資料中の個別の金融商品の売買の勧誘や推奨等を目的とするものではありません。記載された情報は十分信頼できるものであると考えておりますが、その正確性、完全性を保証するものではありません。意見や見通しはあくまで作成日における弊社の判断に基づくものであり、今後予告なしに変更されることがあります。運用状況、市場動向、意見等は、過去の一時点あるいは過去の一定期間についてのものであり、過去の実績は将来の運用成果を保証または示唆するものではありません。また、記載された投資方針・戦略等は全ての投資家の皆様に適合するとは限りません。当資料は法律、税務、会計面での助言の提供を意図するものではありません。

ご契約に際しては、必要に応じ専門家にご相談の上、最終的なご判断はお客様ご自身でなさるようお願い致します。

運用を行う資産の評価額は、組入有価証券等の価格、金融市場の相場や金利等の変動、及び組入有価証券の発行体の財務状況による信用力等の影響を受けて変動します。また、外貨建資産に投資する場合は為替変動の影響も受けます。運用によって生じた損益は、全て投資家の皆様に帰属します。したがって投資元本や一定の運用成果が保証されているものではなく、投資元本を上回る損失を被ることがあります。弊社が行う金融商品取引業に係る手数料または報酬は、締結される契約の種類や契約資産額により異なるため、当資料において記載せず別途ご提示させて頂く場合があります。具体的な手数料または報酬の金額・計算方法につきましては弊社担当者へお問合せください。

当資料及び記載されている情報、商品に関する権利は弊社に帰属します。したがって、弊社の書面による同意なくしてその全部もしくは一部を複製またはその他の方法で配布することはご遠慮ください。

商号等: ロベコ・ジャパン株式会社 金融商品取引業者 関東財務局長(金商)第2780号

加入協会: 一般社団法人 日本投資顧問業協会