荷宝将环境、社会及公司治理因素纳入我们广泛的投资策略中,包括基本面股票、固定收益、量化及定制化可持续投资策略等。这让荷宝成为全球为数不多进行如此全方位的可持续投资实践的资产管理公司之一。荷宝自2010年起将ESG整合作为标准纳入投资流程。这一实践为我们的研究分析提供不同视角,协助我们做出更明智的投资决策。

ESG整合的定义

ESG整合指在为投资组合进行股票或债券选择时,将环境、社会和公司治理因素纳入考量。《联合国责任投资原则》将ESG整合其定义为:“在投资分析和投资决策中明确和系统地将环境、社会和公司治理问题纳入考量因素。

”ESG整合指在 这一实践已被资产管理公司广泛采用,因其良好地适用于那些希望实践ESG理念,但却不具备明确定义或特定可持续性风险预算的投资者。这类投资者相信,使用财务相关的ESG信息能够协助做出更明智的投资决策,或改善风险收益特征。这表明具有明确的财务目标,而不仅来自“道德”层面。

然而,ESG整合并不等同于可持续投资,它只是后者的一部分。值得一提的是,在投资标的估值、盈利能力等财务指标分析结果不具吸引力的前提下,将ESG标准纳入投资组合的资产管理公司并没有义务仍然持有ESG得分为正向的标的。ESG分析仅是提供一种机制,以助力投资者做出更明智的决定。

ESG整合的财务重要性

财务重要性是ESG整合的关键要素。ESG整合过程中考虑到的因素并不是“锦上添花”,还须对公司的原则底线起到直接影响。例如,投资者不会仅从环境角度去看待污染问题。相关考量还应涉及财务影响,比如导致罚款、提高成本及监管风险等。这些因素都会影响公司的业绩,进而影响其市场价值。

财务重要性成立的前提是ESG考虑因素能像传统财务和基本面分析指标一样,对公司为股东或债权人创造价值的能力产生重要影响。ESG分析与公司盈利、市场份额、新产品线及并购活动等其他标准分析同时进行。

荷宝的ESG整合

荷宝自2010年起将ESG整合至投资决策流程,并将其应用在几乎所有荷宝投资策略中。我们的投资团队通常采用以下步骤,实践ESG整合:

第 1 步

识别并专注于最重要的问题

第 2 步

分析重要因素对商业模式的影响

第 3 步

整合进估值分析和/或基本面观点

ESG整合与投资表现

ESG整合可谓艺术与科学的融合。众所周知,证明ESG整合对公司业绩的贡献非常困难。半个世纪的学术研究发现,在多数情况下,践行ESG原则的公司往往更优质,财务状况更好。令人诧异的是,同样的关联水平对投资组合而言却相对较弱。

一项2015年的元研究详尽且定量地研究了1970年至2014年期间所发表的2250项有关ESG表现的学术研究。1分析结论表示,在62.6%的研究中,ESG表现与公司财务业绩呈正相关;在不到10%的研究中出现负相关情形(其余研究为中性结果)。

一项2023年的研究分析公司在2015年至2020年期间的表现。研究结果同样支持这一观念,即在公司运营及决策制定中整合ESG信息或有助于完善公司管理,从而实现更好的财务表现。2

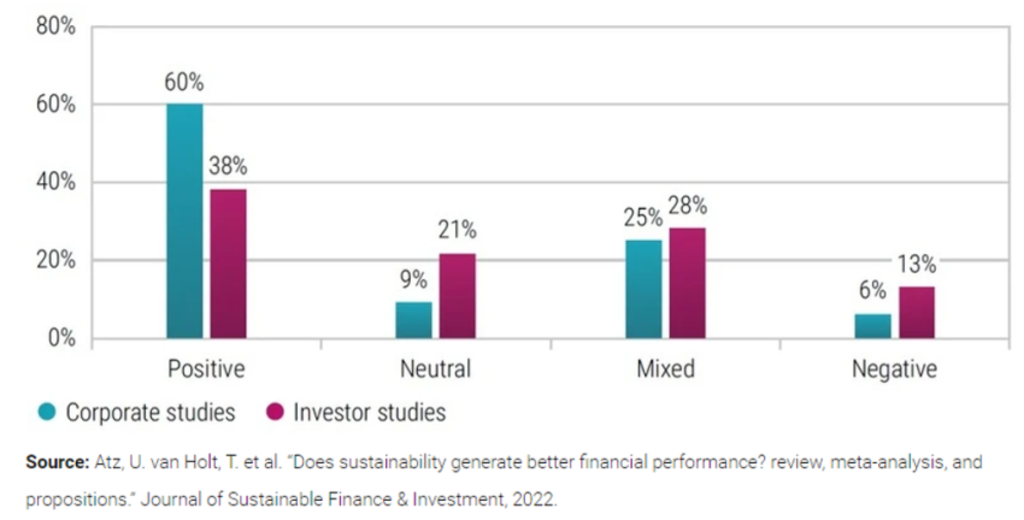

直观来说,对单个公司有效的方法也应适用于投资组合。然而,尽管ESG表现与投资组合整体收益仍然呈正相关,但其关联水平却相对较弱。有38%的研究显示,可持续性数据对投资组合回报产生正面影响;而仅有13%的同期研究显示出负面影响。请参照如下图表:

Figure 1 - ESG impact on corporate financials vs investment portfolio performance (2015-2020)

鉴于此,采取结构化和经充分研究的ESG整合方式至关重要,而不是简单地使用ESG得分。我们还必须区分哪些信息已反映在市场价格中,哪些信息还没有。因此自主研究至关重要,而这正是荷宝在ESG整合过程中的实践。

助力实现可持续目标

综上,荷宝结构性地整合了具有财务重要性的ESG分析至其几乎所有的投资流程,旨在为我们的客户实现更好的投资目标。这成为我们投资策略的标准实践。

此外,荷宝在定制化投资策略方面经验丰富,能够将客户特定的可持续特征纳入投资策略。其中包括:

在一系列股票和信用债策略中使用可持续发展目标(SDG)评分框架,进行有针对性的SDG投资策略

转型投资策略,聚焦处于头部的低碳转型公司

气候和净零投资策略,投资纳入设有具体脱碳路径的标的

符合欧盟可持续金融披露规定第9条的主题投资策略,且具备特定可持续目标,例如智慧能源

附注

1Friede, G. Busch, T. and Bassen, A. “ESG and financial performance: aggregated evidence from more than 2000 empirical studies.” (2015). Journal of Sustainable Finance & Investment, 5:4, 210-233.

2Atz, U. van Holt, T. et al. “Does sustainability generate better financial performance? review, meta-analysis, and propositions.” (2022). Journal of Sustainable Finance & Investment.