Risico en rendement zijn niet los van elkaar te zien. Dat is algemeen bekend. Maar klopt dat eigenlijk wel? Aandelen met een laag risico leveren doorgaans een hoger risicogecorrigeerd rendement op dan aandelen met een hoog risico. Daarmee profiteren ze van een van de oudste anomalieën binnen aandelenonderzoek.

Waarom Conservative?

Conservatief beleggen biedt stabiele aandelenrendementen en richt zich op sterke inkomsten en een positief sentiment. Conservatieve aandelen worden vaak beschouwd als relatief saai, maar dat maakt ze niet minder aantrekkelijk.

Overeind blijven

We hebben de performance van een conservatieve strategie over een periode van meer dan 150 jaar (januari 1866 tot december 2021) onderzocht. Deze periode kende verscheidene boom-bustcycli, oorlogen en periodes van deflatie.

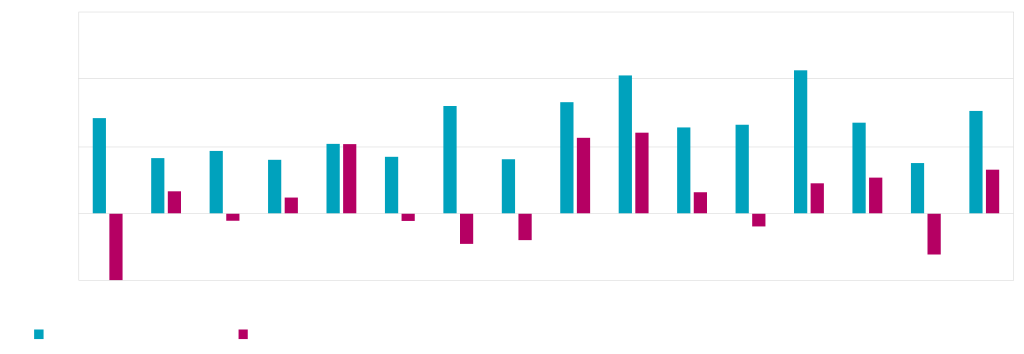

De conservatieve aandelen realiseerden in elk decennium een positief geannualiseerd rendement, waarmee ze het in iedere periode beter deden dan hun speculatieve tegenhangers.

Deze aandelen bieden doorgaans een stabiel en hoog rendement op de lange termijn, omdat ze ‘winnen door minder te verliezen’. Hun eigenschappen van kapitaalbehoud in dalende markten en betekenisvolle deelname aan stijgende markten dragen hieraan bij. De benadering werkt in verschillende periodes.

Geannualiseerd rendement van conservatieve en speculatieve aandelen per decennium

Bron: Robeco Quantitative Research. Resultaat in USD vóór aftrek van vergoedingen en kosten.

Waarom nu?

Positioneren voor de markten van morgen

Terugkijkend op de afgelopen jaren zien we dat de wereldwijde aandelenmarkten zich in een langdurige bullmarkt bevonden, met relatief weinig volatiliteit, hoge winstgroei en lage inflatie, tijdelijk onderbroken door de coronapaniek in maart 2020.

Maar sinds het begin van 2022 zien we een veranderende marktomgeving. Voor de komende jaren verwachten we dat de winstgroei in de dubbele cijfers afneemt, nu centrale banken aan het verkrappen zijn, de inflatie ongekend hoog is en de marktwaarderingen zich op recordniveau bevinden.

Dat is gunstig voor een actief gepositioneerde portefeuille met stabiele, winstgevende bedrijven die een mooie dividendgroei laten zien en worden verhandeld met een forse waarderingskorting ten opzichte van de marktindex.

Waarom Robeco?

Solide aandelenstrategie voor de markten van morgen

Robeco is een pionier op het gebied van kwantitatief beleggen, met een actieve benadering voor laagvolatiel beleggen op basis van bekroond onderzoek. Sinds zijn lancering in 2006 heeft Robeco Conservative Equities een superieur aandelenrendement gerealiseerd met 24% minder risico dan de markt, gemeten naar volatiliteit.

De strategie maakt gebruik van een verbeterde benadering voor laag risico, waarbij het rankingmodel beta- en volatiliteitseffecten combineert in het thema laag risico. Daarnaast biedt de strategie ook een laag faillissementsrisico, hoge en stabiele inkomsten, aantrekkelijke waarderingen en hoge kwaliteit, in combinatie met een positief momentum. Duurzaamheid wordt geïntegreerd in het beleggingsproces, wat resulteert in een lager ESG-risicoprofiel en een kleinere CO2-voetafdruk dan de index.

Conservative Equities is beschikbaar als Global Developed, European, Emerging Markets, All Country, US en Chinese A-share. De laatste toevoeging is een versie met een focus op het klimaat en de SDG's.