Previsiones de un crecimiento más sólido

Los ME se benefician de poblaciones más jóvenes y niveles menores de deuda en comparación con las economías desarrolladas.

Para los inversores que buscan crecimiento y diversificación a largo plazo, los mercados emergentes (ME) se están convirtiendo en una parte esencial de las carteras globales. Los ME ofrecen un potencial de crecimiento de la inversión a largo plazo mayor que muchos mercados desarrollados. En 2025, diversos inversores de todo el mundo han asignado cada vez más capital a economías emergentes por los siguientes motivos:

Los ME se benefician de poblaciones más jóvenes y niveles menores de deuda en comparación con las economías desarrolladas.

La guerra comercial encabezada por EE.UU. está provocando un rápido aumento del comercio intrarregional y de la influencia de importantes alianzas, como la Asociación de Naciones del Sudeste Asiático (ASEAN) y el Consejo de Cooperación del Golfo (CCG), lo cual contribuye a la resiliencia económica a largo plazo.

Las expectativas de flexibilización de la política monetaria de EE.UU. y el debilitamiento del dólar estadounidense crean condiciones más favorables para los activos de los ME.

Las compañías de rápido crecimiento de los principales ME están cobrando impulso en los sectores de los semiconductores, las baterías para vehículos eléctricos, las energías renovables y las fintech. Así, la tecnología se suma a otros puntos fuertes con los que han contado tradicionalmente, que son los recursos naturales y la fabricación.

Los ME se caracterizan por un alto grado de dispersión en el grado de desarrollo, el marco institucional, la política económica, el nivel de dependencia de los recursos naturales y la cultura política. Esta heterogeneidad da lugar a un entorno fértil para la gestión activa.

Los enfoques basados únicamente en índices suelen obtener una rentabilidad inferior a largo plazo, lastrada por las retenciones fiscales, la liquidez limitada o la incapacidad de detectar los puntos de inflexión de los ciclos locales. La gestión activa, por su parte, permite equilibrar los riesgos de tipos de interés y de divisas de forma selectiva, identificar los países con potencial de recuperación y evitar los que están en el umbral de crisis.

Los inversores siguen infraponderando muchas de las economías más innovadoras del mundo. Por lo tanto, están perdiendo exposición directa a algunas de las mejores compañías en términos de value y growth.

La volatilidad, que tradicionalmente ha sido una debilidad de los ME, ahora es la misma que la de los MD, mientras que las métricas de valoración revelan que los ME siguen cotizando con descuento respecto a activos de MD comparables. Creemos que el equilibrio rentabilidad/riesgo ha cambiado considerablemente ahora que la política comercial y exterior de EE.UU. señala el fin de la era basada en normas. Estamos convencidos de que los países comprometidos con la innovación y con un menor endeudamiento serán los principales beneficiarios de este nuevo orden mundial.

La rentabilidad anterior no es garantía de resultados futuros. El valor de las inversiones puede tanto aumentar como disminuir. El capital está en riesgo. No puede garantizarse que vayan a alcanzarse los objetivos de inversión.

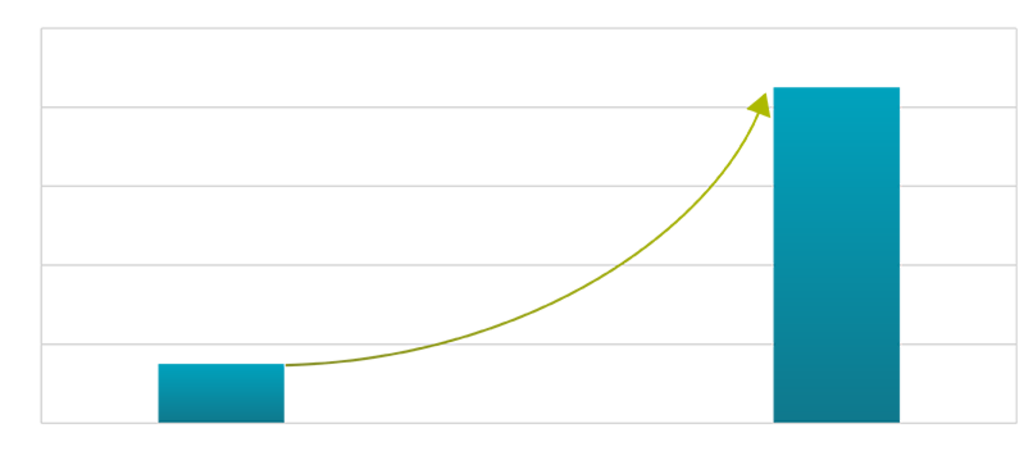

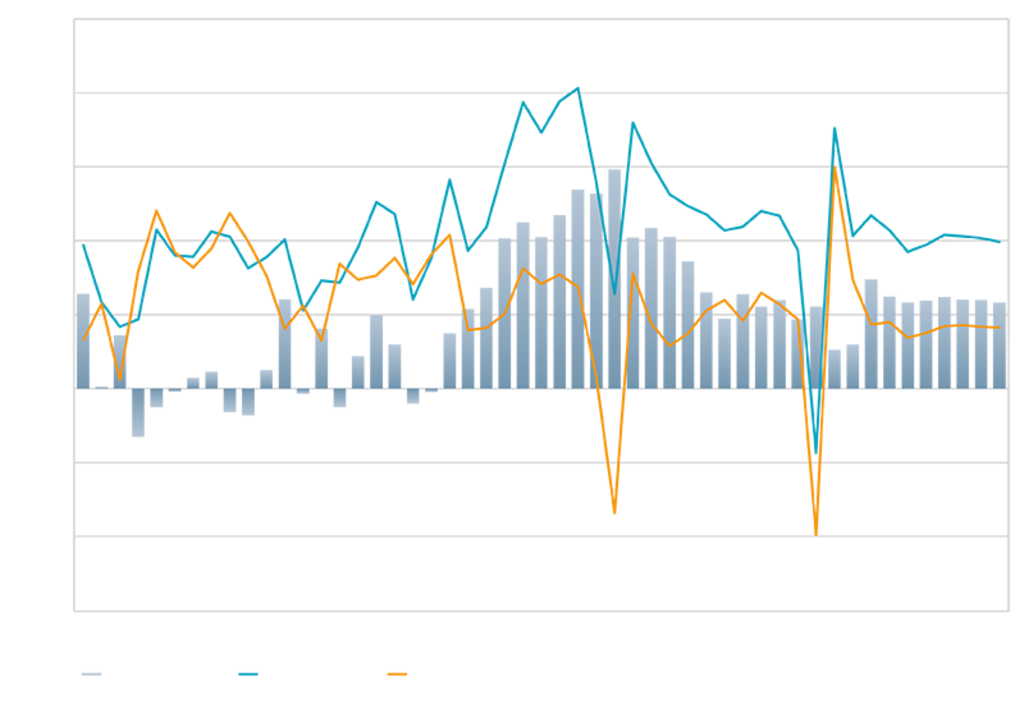

Los ME están adquiriendo una mayor cuota de las exportaciones mundiales. Regiones como Asia, Latinoamérica y Oriente Medio están creando cadenas de valor internacionales en sectores que antes dominaban EE.UU. y Europa. Esto también se refleja en una mayor tasa tendencial de crecimiento del PIB en los ME a medida que los efectos multiplicadores del aumento del comercio y del poder adquisitivo empiezan a manifestarse.

Fuente: Robeco, datos del Banco Mundial a finales de diciembre de 2024

Fuente: Banco Mundial, FMI, octubre de 2025

El equipo de mercados emergentes de Robeco goza de una experiencia inigualable gracias a equipos de inversión estables desde la creación de la inversión fundamental para mercados emergentes en 1994 y la inversión cuantitativa para mercados emergentes en 2006. Gracias a esta consistencia y a nuestro largo track record, también contamos con una abundante fuente de datos sobre países, sectores y valores. Robeco, con su reconocida experiencia en sostenibilidad e inversión cuantitativa de última generación, puede identificar las mejores oportunidades en el vasto universo de inversión de los mercados emergentes.

Nuestro track record de varias décadas de inversión en mercados emergentes se basa en un galardonado análisis propio. Encontramos una ventaja a nivel de región, país o sector, y nos basamos en nuestros analistas, investigadores cuantitativos y expertos en sostenibilidad para identificar las mejores oportunidades.

Hace mucho tiempo que Robeco es líder en inversiones sostenibles, ya que tiene en consideración la sostenibilidad desde 2001 e integra factores ASG desde 2011. Evaluar los actuales y posibles riesgos y oportunidades ASG nos ayuda a tomar decisiones de inversión mejor fundamentadas.