Objetivos

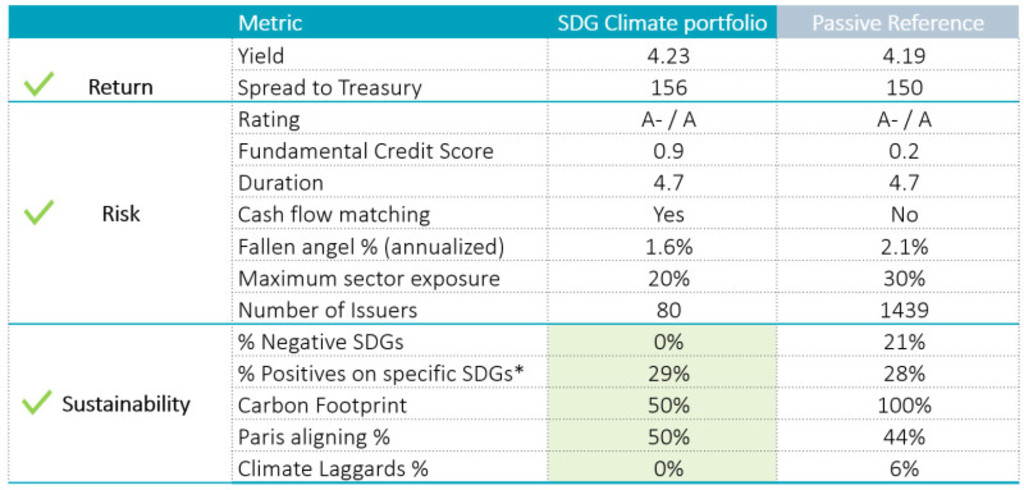

Construir una cartera de crédito de compra y mantenimiento que concuerde con los flujos de caja del pasivo que incluya el objetivo de alcanzar las cero emisiones netas para 2050.

Hallar el equilibro entre el perfil económico y normativo de la cartera y las restricciones y objetivos basados en la sostenibilidad.

Objetivos del inversor a los que solemos adaptar la cartera:

Flujos de efectivo: certidumbre respecto al flujo de caja en contratos a medida

Rentabilidad: rentabilidad óptima frente a pasivos y universo de referencia

Costes: costes transaccionales y por comisiones bajos

Sostenibilidad: objetivos específicos relacionados con el clima y los ODS

Riesgos: evitar los ángeles caídos y el deterioro del crédito